カードローンを利用しているときに、お金が足りなくなって2社目を契約することは可能です。

しかし2社目のカードローンへ申し込むと審査が厳しくなる点は注意が必要です。

カードローンの複数契約は禁止されていないので、審査に通過すれば利用可能です。

しかしすでに借入残高があるため、1社目に申し込んだときよりも返済に回せるお金は少なく、返済能力が下がっていると判断されます。

申し込むカードローンによっては、2社目の審査に通るのが難しいです。

本記事では2社目のカードローンの選び方から、複数借り入れの注意点まで紹介します。

当サイトが独自調査した2社目に最適なカードローンは、以下の通りです。

- プロミスはWeb申し込みで最短3分融資も可能

- アイフルは電話連絡がなく複数の借り入れがバレるのを避けたい人向け

- 審査最短15分※のSMBCモビットなら追加で借り入れが必要なときも現金を手に入れやすい

カードローン検索

おすすめのカードローンを

絞り込み検索

2社目のカードローンで選びたい消費者金融5選

2社目のカードローンで選びたい消費者金融は以下の5社です。

| 消費者金融 | 金利(年) | 利用限度額 | 最短融資時間 | 電話による在籍確認なし | 無利息期間 | 向いている人 |

|---|---|---|---|---|---|---|

| プロミス | 4.5%~17.8%※ | 1万円~500万円 (新規契約時点では融資上限50万円) |

最短3分※ | 〇 | 最大30日間※ | できるだけ早く審査結果を知りたい |

| アイフル | 3.0%~18.0% | 1万円~800万円 | 最短18分※ | 〇 | 初めての人なら最大30日間※ | 職場だけではなく自宅への電話連絡も避けたい |

| SMBCモビット | 3.0%~18.0% | 1万円~800万円 | 即日融資も可能※ | 〇 | ― | 自宅以外の場所でローンカードを受け取りたい |

| アコム | 3.0%~18.0%※ | 1万円~800万円 | 最短20分※ | 〇 | 最大30日間 | スマホを操作してお金を借りたい |

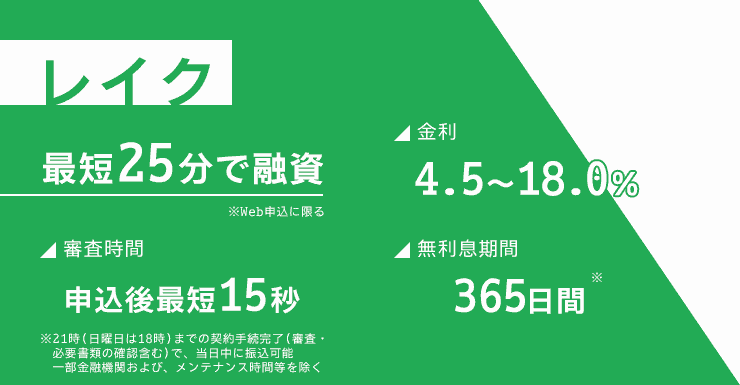

| レイク | 4.5%~18.0%※ | 1万円~500万 | Webで最短25分融資も可能※ | 〇 | 365日間無利息※ | 2社目で少額のみ借りたい |

2社目のカードローンを選ぶなら、最短審査時間が短く原則在籍確認の電話連絡もない、消費者金融を選びましょう。

すでに1社借りている状態で2社目を申し込むとき、審査結果を長く待つのは不安との声もあります。

最短審査時間が短い消費者金融なら、審査に通るか不安に思いながら待つ時間を減らせます。

原則在籍確認がないため、外部から2度目の電話が入って不審に思われる心配も少ないです。

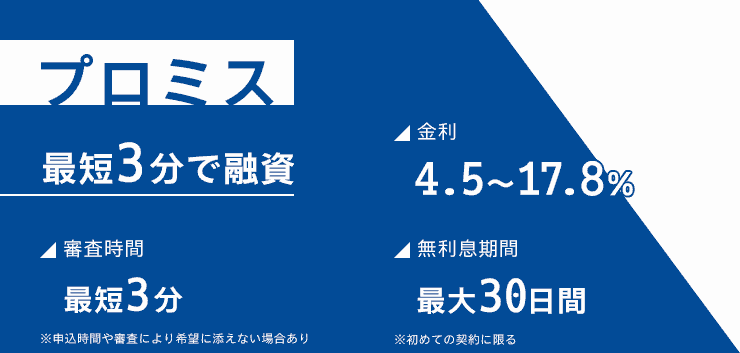

できるだけ早く審査結果を知りたい人は、プロミスを選びましょう。

アイフルなら勤め先だけではなく、自宅への電話連絡も避けられる可能性があります。

アコムはカードレス契約も可能で、スマホアプリを利用すればカード受け取り前でもATMで借り入れ可能です。

レイクは無利息期間に特徴があり、2社目で少額のみ借りたい人が利息を節約しやすい消費者金融。

ローンカードは欲しいけれど自宅への郵送を避けたい人は、SMBCモビットを選ぶとコンビニでカードの受け取りができます。

利便性の高さはあまり変わらないので、特徴をチェックして自分に向いたカードローンを選びましょう。

プロミスはWebなら最短3分融資も可能で審査結果を待つ時間が短縮できる

| 項目 | 詳細 |

|---|---|

| 公式サイト | 詳細はこちら |

| 金利(年) | 4.5%~17.8%※ |

| 利用限度額 | 1万円~500万円 (新規契約時点では融資上限50万円) |

| 最短融資時間 | 最短3分※ |

| 電話による在籍確認なし | 〇 |

| 無利息期間 | 最大30日間※ |

プロミスは、Web申し込みなら最短3分で審査結果を確認できる可能性がある消費者金融です。

1社目だけではお金が足りず、急いで2社目に申し込んでいる人は、審査に通るか不安に思いながら待つ時間を減らせます。

公式アプリをダウンロードすれば、申し込みから借り入れまでアプリのみでの完結も可能です。

プロミスにはVポイントとの連携機能もあり、アプリから会員サービスにログインするだけで毎月1回10ポイントのVポイントが付与されます。

返済額のうち利息200円につき1ポイントのポイント付与も受けられ、貯めたポイントはVポイントアプリをダウンロードすればショッピングにも利用可能。

プロミスは、2社目のカードローンで少しでも負担を減らしながら借りたい人にもおすすめです。

アプリがあれば手続きも時間をかけずに行えるので、融資までのスピードを重視する人やポイントサービスで負担を減らしたい人はプロミスに申し込みましょう。

アイフルは電話連絡を避けられ複数借り入れがバレるのではと不安な人向け

| 項目 | 詳細 |

|---|---|

| 公式サイト | 詳細はこちら |

| 金利(年) | 3.0%~18.0% |

| 利用限度額 | 1万円~800万円 |

| 最短融資時間 | 最短18分※ |

| 電話による在籍確認なし | 〇 |

| 無利息期間 | 初めての人なら最大30日間※ |

アイフルは、原則自宅へも勤め先へも電話連絡をしていません。

Web申し込みなら審査結果の連絡方法もメールで、「自宅への電話連絡があると家族に複数借り入れがバレるのでは」と心配な人でも、申し込みやすいです。

配偶者と同じ時間帯に家にいる機会が多い人や在宅勤務でも、電話でのやり取りがなければ借り入れがバレる可能性を減らせます。

疑問があるときでも内容によってはチャットで確認できるため、電話連絡なしに解決できる可能性も。

郵送物もなしで契約できて、家族に内緒で借りたい人に向いています。

アイフルで郵送物なしにするなら、以下の方法で本人確認を実施しましょう。

| 本人確認の実施方法 | 内容 |

|---|---|

| スマホでかんたん本人確認 | 顔写真付き本人確認書類と自分の顔を撮影して送信する |

| 銀行口座で本人確認 | 本人名義の銀行口座を登録する |

家族に複数借り入れを知られたくない人は、2社目のカードローンとしてアイフルを選びましょう。

>>運営者情報はこちら

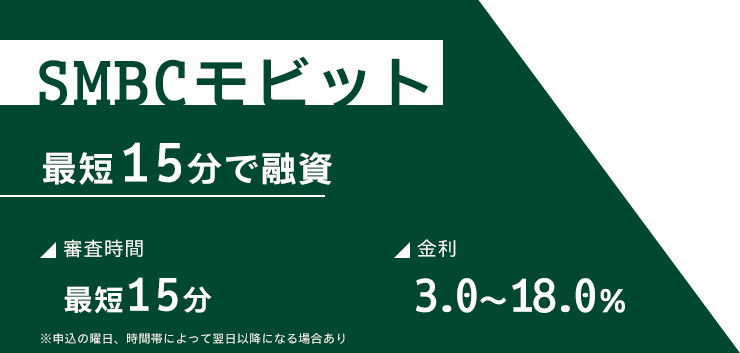

SMBCモビットは自宅以外でカードを受け取りたい人に最適

| 項目 | 詳細 |

|---|---|

| 公式サイト | 詳細はこちら |

| 金利(年) | 3.0%~18.0% |

| 利用限度額 | 1万円~800万円 |

| 最短融資時間 | 即日融資も可能※ |

| 電話による在籍確認なし | 〇 |

| 無利息期間 | ― |

SMBCモビットは、自宅以外でカードを受け取りたい人に最適の消費者金融です。

SMBCモビットは、モビットカードを郵便局やローソンで受け取れるサービスを実施しています。

SMBCモビットも含め、大手消費者金融ではアプリによる借り入れにも対応。

しかしスマホATM取引が利用できるのはセブン銀行ATMとローソン銀行ATMのみで、該当するコンビニが近くにない人には不便な可能性もあります。

カードは欲しいけれど自宅に届くと家族に借り入れを知られそうで不安なとき、SMBCモビットのカードを郵便局やローソンに送ってくれるサービスが便利です。

スマホATM取引で不便に感じない人は、カードを受け取らなくても構いません。

SMBCモビットはTポイントと連携できます。

返済時に利息200円につき1ポイント付与されるサービスがあり、1ポイント1円分として返済にも利用可能です。

普段のショッピングで貯めたポイントも返済に使えるので、現金を節約したい人にも向いています。

2024年4月からTポイントはVポイントと統合されますが、今までと利用方法は変わりません。

Vポイントの提携先でも利用できるようになり、ポイントの利用先が広がります。

ローン専用カードが必要でも自宅への郵送物を避けたい人は、SMBCモビットに申し込みましょう。

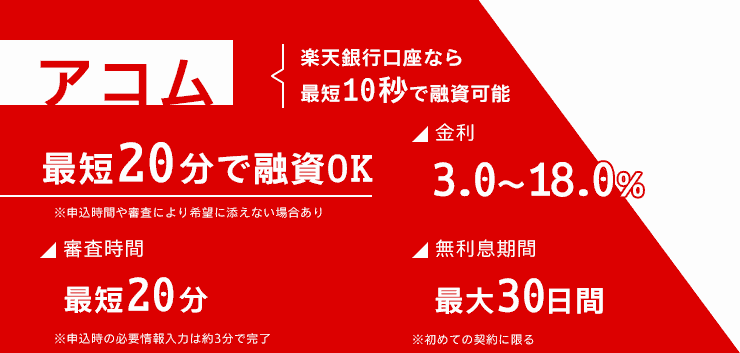

アコムはスマホATM取引ならカード受け取り前に借り入れできる

| 項目 | 詳細 |

|---|---|

| 金利(年) | 3.0%~18.0%※ |

| 利用限度額 | 1万円~800万円 |

| 最短融資時間 | 最短20分※ |

| 電話による在籍確認なし | 〇 |

| 無利息期間 | 最大30日間 |

アコムはスマホATM取引を選択すると、カード受け取り前に借り入れできる消費者金融です。

スマホATM取引では公式アプリを利用して、カードレスでセブン銀行ATMから借り入れをします。

アプリで取引をすればカードを送ってもらわなくても借りられるため、契約から融資までがスピーディです。

1社目でカードを発行してもらっている人は、カードレスでアコムを契約するとカードを複数持つ必要がありません。

1社目のカードローンがスマホATMに対応していれば、カードを一切持たなくても2社から借り入れできます。

財布にカードを多く入れたくない人や、カードから借り入れがバレるのを防ぎたい人にもぴったりです。

最短審査時間も20分と早めで、最大30日間の無利息も適用されます。

カードを受け取らずスムーズに借り入れをしたい人は、2社目のカードローンとしてアコムを選びましょう。

レイクは少額借り入れになりやすい2社目で利息を節約できる

| 項目 | 詳細 |

|---|---|

| 金利(年) | 4.5%~18.0%※ |

| 利用限度額 | 1万円~500万 |

| 最短融資時間 | Webで最短25分融資も可能※ |

| 電話による在籍確認なし | 〇 |

| 無利息期間 | 365日間無利息※ |

レイクは少額借り入れになりやすい2社目として利用すれば、利息の節約に役立つカードローンです。

消費者金融では年収の3分の1超の借り入れが認められておらず、複数社で借りているときは借入額を合計して年収の3分の1以内におさまらなければいけません。

Q1

1社からの借入れが、年収の3分の1を超えなければよいのですか。全ての借入れの合計が年収の3分の1を超えないことが必要ですか?

A1

全ての貸金業者からの借入れの合計が、年収の3分の1以内であることが必要です。

年収300万円の人がレイク以外のカードローンで80万円借りていると、レイクでは最大20万円までしか借りられません。

1社目で借り入れをしている分、2社目の借入額は少なくなる傾向です。

レイクでは、WEBからの申し込みで契約額が50万円以下であれば60日間無利息※になる無利息サービスが適用になります。

通常無利息サービスの期間は30日程度のため、5万円~10万円程度の少額融資を受けるなら、60日間無利息※になるレイクの方が利息の軽減効果は高いです。

少額融資を希望する人が無利息期間に注目して2社目を選ぶなら、レイクに申し込みましょう。

カードローンを選ぶポイントは5つ!2社目は借入残高がある状態は審査が厳しくなりがち

2社目のカードローンを選ぶポイントは、以下の5つです。

- 1社目よりも審査が厳しくなる

- 借り入れを急ぐなら融資スピードに注目

- 利息が負担なら無利息期間のある借入先が適している

- 電話による在籍確認なしの消費者金融に申し込む

- 1社目の返済に困っている人は借り換えローン

2社目のカードローンに申し込むときはすでに借入残高がある状態なので、1社目のときよりも返済に回せるお金に余裕がありません。

お金を借りている人は延滞のリスクがあるとみなされ、審査が厳しくなりがちです。

急いでお金を借りるために2社目を検討している人は、融資スピードに注目して借入先を選びましょう。

1社目の返済もある中、少しでも利息の負担を抑えるなら無利息期間のあるカードローンが適しています。

1社目で、在籍確認のため職場に電話があった人は、再度電話が入ると怪しまれる可能性も。

電話による在籍確認なしの借り入れ先を選べば、周りに怪しまれず2社目も借りられます。

1社目の返済に困って2社目を検討している人は、カードローンを選ぶよりも借り換えローンを選択しましょう。

ポイントの中から自分が重視したい項目を決めて、希望が叶えられる借入先を選ぶと借り入れや返済がしやすいです。

1社目より審査に通りにくいので消費者金融を選ぶ

2社目のカードローンに申し込むなら、審査難易度が高めの銀行カードローンより、消費者金融を選びましょう。

銀行カードローンの審査が厳しくなりがちな理由は、以下の通りです。

- 融資以外の業務もあり赤字によって信用を落とせない

- カードローンの金利が低い傾向にある

銀行は融資以外にも預金業務や為替業務を行っていて、信用を失うと顧客が離れる可能性も。

カードローンで赤字が出て信用を失わないよう、融資に慎重です。

消費者金融は融資に集中でき、過去の融資で積み上げてきた独自の審査ノウハウがあるため、審査に融通が利くケースもあります。

金利の低さは信用の現れ!低金利カードローンは審査が厳しい

金利の低いカードローンは審査が厳しい傾向にあります。

銀行カードローンの平均金利年14.5%程度に対して、消費者金融の平均金利は年18.0%です。

利息によって得られる利益が大きい分、万が一の延滞にも備えられるため、消費者金融は銀行カードローンと比較して審査に柔軟性を持たせられます。

例えば消費者金融のSMBCモビットは、2社目のカードローンとしても利用できると明記。

2社目のカードローンもSMBCモビットをご検討ください

カードローンへの申込条件に「◯社まで」といった条件はないため、1社契約している人が他社に申込をしても問題ありません。また、2社同時に申込をすることも規制されているわけではないため可能です。

出典:カードローン2社目の審査は通過できるのか│借入先の選び方や注意点も解説

対して同じSMBCグループの三井住友銀行は、カードローンを利用するなら1社に絞るべきとの立場を取っています。

また、「月々の返済負担軽減」等のメリットもあるため、カードローンは1社に絞って利用することをおすすめします。各社の金利設定やサービス等を比較し、自身に合ったカードローンへの申込を心がけてみてください。

出典:カードローンの複数社申込・利用を解説!2社以上から借り入れている際の注意点も紹介

2社目のカードローンで審査に通過する可能性を高めるなら、消費者金融を選びましょう。

借り入れを急ぐ人は融資スピードを重視する

2社目のカードローンで借り入れを急ぐ人は、融資スピードを重視して消費者金融を選びましょう。

1社目に加えて2社目の申し込みを考えている人は、返済して借入可能枠が復活するのを待てないほど借り入れを急いでいる可能性があります。

- 1社目を限度額いっぱいまで使っているのに飲み会に誘われた

- 冠婚葬祭でどうしてもお金が必要になった

上記のときは、即日対応できるカードローンを選びましょう。

借り入れまでがスピーディな消費者金融カードローンの例は、以下の通りです。

| カードローン | 最短融資時間 |

|---|---|

| プロミス | 最短3分※ |

| アイフル | 最短18分※ |

| アコム | 最短20分※ |

| レイク | Webで最短25分融資も可能※ |

| SMBCモビット | 即日融資も可能※ |

プロミスは最短3分で審査が終わり、契約手続きが終わればすぐ借りられる可能性があります。

消費者金融では最短20分~30分程度で借りられるケースも多く、急ぎの融資に適しています。

できるだけ早く審査結果を知りたいときは、プロミスやアイフル、アコムを選びましょう。

無利息期間のある消費者金融なら利息を節約できる

2社目のカードローンに無利息期間のある消費者金融を選べば、利息を節約しながら借り入れ可能です。

1社目の返済中に2社目の契約をすると、毎月の返済負担は大きくなります。

例えば1社目のプロミスで30万円、2社目のアイフルで10万円借りているときの返済イメージは、以下の通りです。

| 借り入れ先 | 最低返済額 | 1ヶ月の返済額 |

|---|---|---|

| 1社のみ借り入れ | プロミス:11,000円 | 11,000円 |

| 2社で借り入れ | ・プロミス:11,000円 ・アイフル:4,000円 |

15,000円 |

2社目のカードローンを利用すると返済先も増え、10万円追加で借りたとすれば返済額が4,000円増えます。

無利息期間を活用して1ヶ月の利息分だけでも節約できれば、2社分の返済をする負担の軽減に効果的です。

上記の例では、2社目のアイフルで無利息期間が適用されると、1,500円程度の利息が節約できます。

繰り上げ返済ができるなら、無利息期間のうちに返済を済ませれば元金のみの返済で構いません。

全額返済できないとしても、繰り上げ返済をすれば最終的な支払い利息をより減らせます。

2社目のカードローンを利用するなら、以下の無利息期間のある借り入れ先を選びましょう。

- プロミス

- アイフル

- アコム

- レイク

中でもレイクは無利息期間が長いため利息軽減効果が高く魅力的なサービスです。

在籍確認なしのカードローンなら職場に怪しまれない

2社目に原則電話での在籍確認が実施されないカードローンを選べば、職場への電話連絡で怪しまれる心配を減らせます。

1社目で在籍確認のあるカードローンに申し込んだ人は、職場に個人名または銀行名を名乗った電話が入り、対応が済んだ状態です。

1回目の電話なら「クレジットカードの作成」「口座の開設」と言い訳ができても、2回になると不審に思われる可能性があります。

特に短期間での申し込みだと、「いくつも銀行口座やクレカを申し込む必要があるのか?」と怪しまれやすいです。

何度も繰り返すと「審査に落ちているから何回も申し込んでいる」「クレカに複数社申し込まないといけないくらい困っている」と勘違いされる可能性も。

職場の人にお金を借りているのではと疑われたくない人は、電話での在籍確認を避けられる可能性のある消費者金融を選びましょう。

プロミスやアイフルをはじめとした大手消費者金融は、原則電話の在籍確認を実施していません。

審査の結果在籍確認が必要になっても、事前に承諾を得た上で連絡してくれるので対策を立てやすいです。

在籍確認があるときには、以下の対策が考えられます。

- 前回同僚が電話に対応したなら自分がいる時間に連絡を入れてもらう

- 電話以外の方法で対応できないか相談してみる

電話以外の方法で対応できるかは借り入れ先によって異なりますが、社員証や健康保険証の提出で確認してもらえる可能性もあります。

1社目の返済に困っているなら2社目は借り換えローンを選ぶ

1社目の返済に困って返済のために追加融資したい人は、カードローンではなく借り換えローンを選びましょう。

カードローンと借り換えローンの違いは、以下の通りです。

| 商品 | 借入目的 | 繰り返しの借り入れ | 総量規制の制限 |

|---|---|---|---|

| カードローン | 原則自由 | 〇 | あり |

| 借り換えローン | 借りたお金の返済 | × | なし |

借り換えローンとは、1社目のお金を代わりに一括返済してもらい、返済先を借り換えローンの会社に切り替える仕組みです。

借り換えローンは借りたお金の返済をしやすくする目的の商品で、繰り返しの借り入れはできません。

1社目のカードローンより金利が低い、もしくは毎月の返済金額を減らせるローンに借り換えれば、返済の負担を軽減できます。

金利が高く返済が大きな負担になっている人は、今適用されている金利より上限金利の低い借り換えローンを選びましょう。

| 現在のローン(1社目) | 借り換えローン | |

|---|---|---|

| 借入総額 | 100万円 | 100万円 |

| 金利(年率) | 15.0% | 12.0% |

| 毎月の返済金額 | 26,000円 | 26,000円 |

| 返済総額 | 1,372,013円 | 1,268,800円 |

例えば100万円借りていて、毎月26,000円ずつ返済していると仮定しましょう。

金利が3.0%下がるだけで、返済総額は約10万円も変わります。

100万円借りたときに適用される金利15.0%は、貸金業法で定められている最高金利です。

15.0%以下に下げられる借り換えローンを選べば、返済の負担を大きく減らせる可能性があります。

さらに借り換えローンでは、毎月の返済額を無理のない金額に調整してもらえるケースもあります。

今月11,000円の返済をしている人なら、月8,000円に変更してもらえれば返済しやすいです。

返済に困っているなら、借り換えローンを選んで計画的に返済を進めましょう。

借り換えローンは総量規制の範囲を超えて借りられる可能性もある

すでに年収の3分の1近いお金を借りている人でも、総量規制の範囲を超えて借りられる借り換えローンなら、審査に通る可能性があります。

総量規制とは、融資額の上限が年収の3分の1までに制限されるルールです。

カードローンは総量規制に従っているため、通常は年収の3分の1までしか融資が受けられません。

2社目のカードローンを契約するなら、1社目と2社目の借入額を合わせて年収の3分の1以内におさまる必要があります。

借り換えローンは利用者の借入金整理に役立つため、例外的に総量規制の範囲を超える借り入れも可能です。

貸金業法施行規則によって、借り換えローンは総量規制の例外になると規定されています。

次の貸付けは、顧客の利益の保護に支障を生ずることがない貸付けとして、総量規制の「例外貸付け」に分類されます。

(中略)

①顧客に一方的に有利となる借換え

②借入残高を段階的に減少させるための借換え

例えばアイフルには、アイフル以外で借りている人に向けた「かりかえMAX」があり、総量規制を超える借り入れが認められるケースもあります。

他社1社のみの借り入れでも複数借り入れがあっても利用できる商品で、上限金利は年17.5%です。

現在年17.5%よりも高い金利で借りている人は、利息負担の軽減もできます。

すでに年収の3分の1近い借り入れをしていて、返済に集中したい人は、借り換えローンを活用しましょう。

2社目のカードローンに申し込んでも審査に通らない人の特徴は?総量規制による制限や滞納している支払いがあると落ちる

2社目のカードローンに申し込んでも審査に通りにくい人の特徴は、以下の通りです。

- 1社目で年収の3分の1近い借り入れをしている

- 滞納している支払いがある

消費者金融は総量規制による制限を受け、年収の3分の1を超える融資に対応できません。

年収の3分の1近い借り入れがある人に追加融資すると、法律に反する可能性があるため審査に落ちます。

滞納している支払いがあると、今借りているお金も返せていないのに、新たな返済ができるとは思ってもらえません。

上記の条件に当てはまると、2社目に申し込んでも審査に通らないだけではなく、近いうちに1社目でも借りられなくなるケースがあります。

借り過ぎも延滞もない人は、2社目のカードローンに申し込みましょう。

1社目のカードローンで年収の3分の1近い借り入れをしている

1社目のカードローンで年収の3分の1近い借り入れをしていると、総量規制の影響で審査に通りません。

例えば年収300万円の人が今98万円借りていると、法律上借りられる金額はあと2万円です。

総量規制は支払い能力以上の借り入れを防ぐための限界ラインなので、必ず年収の3分の1まで借りられるわけではありません。

返済能力に不安がある以下のような人は、総量規制よりも低めの限度額が設定されます。

- 複数借り入れをしている

- 勤続年数が短い

- アルバイトやパートで正社員よりも辞める可能性が高い

2社目のカードローンを申し込もうとしている人は、お金に困っている可能性が高いです。

お金に困っていれば近い将来返済が滞る可能性もあるため、総量規制ぎりぎりの限度額は設定されないと予想できます。

勤務年数や雇用形態によって総量規制以下の借入限度額になる

勤続年数が短い人は辞める可能性があると思われ、アルバイトやパートは正社員よりも離職率が高く限度額も低くなりがちです。

令和4年の調査によると、勤務形態別の離職率の割合は以下の通りでした。

| 勤務形態 | 離職率 |

|---|---|

| 一般労働者 | 11.9% |

| パートタイム労働者 | 23.1% |

パートタイム労働者の離職率は、一般労働者のほぼ倍の数字になっています。

性別にみると、男性の入職率が 13.2%、離職率が 13.3%、女性の入職率が 17.6%、離職率が 16.9%、就業形態別にみると、一般労働者の入職率が 11.8%、離職率が 11.9%、パートタイム労働者の入職率が 24.2%、離職率が 23.1%で、女性とパートタイム労働者は入職超過、男性と一般労働者は離職超過となっている。

2社目のカードローンは返済が難しくなるため、1社目よりも厳格に審査が実施される傾向です。

すでに1社目で年収の3分の1近い借り入れをしている人は、返済を進めて借入額を減らしてから2社目に申し込みましょう。

1社目のカードローンやクレジットカードで滞納している

2社目のカードローンに申し込む時点で滞納している支払いがあると、審査には通りません。

- 1社目のカードローン

- クレジットカード

- 携帯電話本体の端末分割代

- 奨学金

クレジットカードはキャッシング・ショッピングいずれかでも、滞納があると2社目のカードローンの審査に悪影響を及ぼします。

1社目のカードローン審査でも、他社借入やクレジットカードの延滞がないか確認されていますが、2社目を受けるときも同様に審査が行われます。

カードローンの審査は返済能力をチェックするものです。

1社目のカードローンを含めて支払いを延滞している人は、返済能力があるとは言えません。

1社目のカードローンで延滞しているなら、支払いを優先しましょう。

完済して5年経過すれば、再度借り入れができます。

個人がお金を借りた記録は信用情報と呼ばれ、信用情報は信用情報機関に保管される仕組みです。

申し込みを受けた消費者金融は信用情報を照会して、申込者が返済できる状態にあるか確認します。

信用情報は一定の期間が経過すれば削除されるルールで、延滞に関する記録の保管期限は5年間です。

信用情報を利用者が消す方法はなく、情報が消えるまで待つしかありません。

延滞がある人はまず支払いを済ませ、記録が消える5年後まで申し込みを控えましょう。

数日の延滞なら借り続けられる可能性もあるので、延滞している人は早めに支払いを済ませましょう。

2社目のカードローンに申し込む注意点3つ

2社目のカードローンに申し込む際の注意点は、以下の3つです。

- 複数借り入れするなら返済計画を立てる

- 1社目と2社目は同時に申し込まない

- 借り方によっては返済の負担が増えるケースもある

2社借り入れをすると返済日が月2回になり、返済額も増えます。

返済が滞ると借り入れができなくなるので、2社目の申し込み前に返済できるか確認しておきましょう。

1社目と2社目を同時に申し込むと、審査に落ちる可能性が高まります。

1社目の利用を開始し、返済実績を作ってから2社目に申し込みましょう。

2社目の借り入れは、借り方によっては返済の負担が増えるケースも。

1社目で利用限度額を増額する方法もあるため、状況に応じて2社目に申し込むか判断する必要があります。

カードローンで複数借り入れすると返済負担が大きくなる

カードローンで複数借り入れをすると、返済負担が大きくなります。

プロミスで20万円、レイクで10万円借りたとすれば、返済日と返済額は以下の通り。

| 借入先 | 月々の返済額 | 返済日 |

|---|---|---|

| プロミス | 8,000円 | 以下のいずれか ・5日 ・15日 ・25日 ・末日 |

| レイク | 4,000円 | 希望日を指定可能 |

プロミス1社なら月8,000円の返済で、返済日も月1回で済みます。

レイクを追加で契約したら月の返済額は12,000円です。

プロミス1社で30万円借りたときの返済額は11,000円で、2社から借りるよりも1,000円少なくて済みます。

2社で借り入れをすると、同じ日を指定したとき以外は月2回返済しなければいけません。

プロミスとレイクの返済日を同じにしても、2回返済手続きが必要です。

カードローンの2社目を契約すると返済額も手間も増え、返済負担が大きくなります。

月々の返済額を支払えるか、返済回数が増えても管理できるか、確認した上で2社目に申し込みましょう。

1社目と2社目を同時に申し込むと審査に通りにくい

1社目と2社目のカードローンを同時に申し込むと、審査に通りにくいです。

同時申し込みは、かなりお金に困り急いで借りたがっている印象を与えます。

お金に困っている人が一度に2ヶ所から借りれば、返済が滞納するリスクは高いです。

カードローンではリスクの高い人への融資を避けるため、2社とも審査に落ちる可能性があります。

1社先に契約して順調に返済できれば、借りたお金を返せる人だと判断されやすくなる傾向です。

1社目で半年程度返済を続けてから2社目に申し込めば、たとえ2社目で審査に落ちたとしても借り入れは続けられます。

2社同時に落ちるのを避けるためにも、カードローンは1社ずつ順番に申し込みましょう。

少額の限度額が設定されると利息の負担が増えるケースもある

2社目のカードローンで少額の限度額が設定されると、利息の負担が増えるケースもあります。

例えばアコムで90万円借りている人が、新たにSMBCモビットで10万円の枠をもらったときの金利の例は、以下の通りです。

| 借入先 | 金利(年) |

|---|---|

| アコム | 18.0% |

| SMBCモビット | 18.0% |

借入額が少額なら、多くのケースで上限の利息が適用されます。

SMBCモビットに申し込まず、アコムで100万円借りると、金利は年15.0%に下がる仕組みです。

カードローンの上限金利は、借入額によって以下のように決まっています。

| 借入額 | 上限金利(年) |

|---|---|

| 10万円未満 | 20.0% |

| 10万円以上100万円未満 | 18.0% |

| 100万円以上 | 15.0% |

上限の範囲を超えなければ、カードローンごとに金利を設定して構いません。

アコムでまとめて100万円借りると、借入総額が100万円を超えるため上限金利が年15.0%に引き下げられます。

アコムとSMBCモビットで90万円と10万円に分けて借りると、借入額が100万円を超えないので上限金利は年18.0%のままです。

少額の追加借り入れをすると借入額が100万円を超えるときには、2社目を検討するよりも1社目で増額を希望しましょう。

少額の追加借り入れが必要なときは1社目で増額も検討する

少額の追加借り入れが必要なときは、2社目を検討するよりも1社目での増額が効果的です。

増額とは、申込時の審査で決まった利用限度額を引き上げてもらう方法で、会員サービスから申し込めます。

カードローンを初めて申し込んだ特の借入限度額は、総量規制で決められた金額よりもかなり低い限度額になるケースが多いです。

実際に融資をしてみないと返済日通りに返済してくれるか分からないため、少なめの金額を貸して返済する意思があるか確かめています。

借りたお金を順調に返済していれば、もう少し貸しても大丈夫だと判断され、増額できる可能性も。

カードローンによっては、増額できる状態になっているか確認できるケースもあります。

例えばアコムではマイページのメニューに「ご利用可能額を増やす」と表示されている人が、増額申し込みできる仕組みです。

「ご利用可能額を増やす」が表示されていないときでも、アコム総合カードローンデスクに相談はできます。

ただし増額できる状態だと判断されていないため、審査に通らない可能性も。

案内を待って申し込むと、増額審査に通る可能性を高められます。

増額審査のポイント

以下のポイントを満たしていると、増額審査に通りやすい傾向です。

- 返済開始から一度も延滞していない

- 利用開始から半年程度経過している

- 借入残高が順調に減少している

- 高額の増額を希望しない

現在の返済を延滞していると、返済能力がないとみなされ増額審査に通りません。

利用開始すぐは返済の意思があるか判断できないため、半年程度経過してから申し込みましょう。

返済しては追加の借り入れをして借入残高が減っていないと、いずれ返済が滞るのではないかと思われて審査で不利になります。

高額の増額を希望すると、お金に困っている印象を与えて審査員通りにくいです。

1社目の利用開始から半年経過していないときや、1社目が利用しにくいときには、少額の借入希望でも2社目に申し込みましょう。

ポイントを満たしている人は、増額から試すと返済の負担を増やさずより多くのお金を借りられる可能性があります。

2社目のカードローン利用に関してよくある質問は?借り入れに不安な人が多い

2社目のカードローンに関してよくある質問は、以下の通りです。

- そもそも消費者金融2社から借りられますか?

- 2社目のカードローンに申し込むデメリットはありますか?

- 2社目で借りられる金額はいくらですか?

- すでに2社から借り入れがあるときは借り入れをまとめるのと3社目どちらがいいですか?

- カードローンの2社目で審査に落ちたらどうすればいいですか?

2社目で借りたいけれどそもそも複数からの借り入れが認められるのか、融資が受けられるとしたらいくら借りられるのか、不安に思う人も多いです。

2社目のカードローンを利用する前に疑問を解決して、実際に申し込むか判断しましょう。

そもそも消費者金融2社から借りてもいいの?

消費者金融2社からの借り入れは、審査に通れば可能です。

実際に2ヶ所以上のカードローンを利用している人もいます。

個人の借り入れに関する情報を保管している信用情報機関の1つ、CICの情報によると、複数の借り入れをしている人の数は以下の通りです。

| 借入件数 | CICに登録されていて借入残高もある人数 |

|---|---|

| 1件 | 714万件 |

| 2件 | 472万件 |

| 3件 | 287万件 |

| 4件 | 146万件 |

| 5件以上 | 91万件 |

最も多い借入件数は1件ですが、2件借りている人も472万人と少なくはありません。

借入額が年収の3分の1よりも少なく、滞納していなければ、2社目の審査に通る可能性もあります。

2社目のカードローンに申し込むと何かデメリットがあるの?

2社目のカードローンに申し込むデメリットは、以下の通りです。

- 月に2回返済日がある

- 1社のときより返済額が増える

- 延滞すれば他のローンやクレジットカードの審査に通らなくなる

- 延滞していなくても住宅ローンの審査に通りにくい

借入先を2社に増やすと、同じ返済日が設定できない限り月に2回返済日がきます。

同じ日に返済できても返済先は2つになり、手間がかかると感じる可能性も。

1社のときよりも返済額が増えて、負担も大きくなりがちです。

返済負担が増えて延滞すると、他のローンやクレジットカードの審査に通りません。

クレジットカードのショッピング機能にも影響があり、更新のタイミングでカードが届かなくなります。

支払いを延滞していなくても、高額になりがちな住宅ローン審査に通りにくいです。

住宅ローンは延滞のリスクが高い商品で、より慎重に審査が実施されます。

申込先によって、カードローンの利用限度額分はすでにお金を借りているとして審査をするケースもあり、2社の借り入れがあると借入額が高くなって不利です。

カードローンを2社契約していると、すぐに借り入れをする人だと思われるのも、審査で不利な原因の1つ。

ただし住宅ローン利用前に2社とも完済して解約すれば、住宅ローン審査への影響を抑えられる可能性もあります。

近いうちに住宅ローンの審査を受ける予定なら、2社目の借り入れは避けましょう。

住宅ローンの審査に通ってから新たにカードローンに申し込む方が、両方に通る可能性を高められます。

2社目で借りられる金額はいくらまで?

2社目で借りられる金額は、1社目で借りている金額と合わせて最大で年収の3分の1までです。

年収が450万円の人は、消費者金融で最大150万円まで借りられます。

1社目で100万円借りているなら、2社目では最大50万円まで借入可能です。

ただし年収の3分の1は法律上借りられる最大の金額で、必ず借りられる額ではありません。

年収の3分の1より借りられる金額が少なくなる可能性もあるので、2社目で借りる金額はできるだけ少なめにしましょう。

すでに2社から借りている人は借り入れをまとめるのと3社目どちらを選ぶべき?

すでに2社から借りている人は、3社目に申し込むよりも借り入れをまとめた方が返済しやすいです。

3社から借りると、多ければ返済日が月3日になります。

以下の例のように返済先も返済額も違えば、返済管理はかなり手間です。

| 借入先 | 返済日 | 返済額 |

|---|---|---|

| 1社目 | 5日 | 4,000円 |

| 2社目 | 15日 | 6,000円 |

| 3社目 | 末日 | 2,000円 |

追加で借り入れをしているうちに、返済が滞る可能性も高いです。

借り入れをまとめるおまとめローンなら、返済日を月1回にまとめられ、返済額も無理なく返せる金額に調整できます。

おまとめローンは追加の借り入れができないため、すぐに借りる癖を直したいときにもぴったりです。

プロミスやアイフルには複数社の借り入れをまとめるおまとめローンもあるので、返済ができなくなる前に借り入れをまとめましょう。

カードローンの2社目で審査に落ちたときの対策法は?

カードローンの2社目で審査に落ちたときは、以下の方法でお金を調達しましょう。

- 頼める人がいるなら身内や知り合いから借りる

- 預けるものがあるなら質屋で借りる

- 借り換えローンで返済負担を減らす

頼める人がいるなら、身内や知り合いから借りると審査は必要ありません。

ブランド品や使っていないパソコンなど預けられるものがあるなら、質屋で借りると審査なしでお金を借りられます。

質屋は預けた品物を査定して、査定額の範囲内で融資をする仕組みです。

万が一返済が滞ったときは品物を売却して借りたお金を受け取るので、督促の心配もいりません。

ただし返済できないと品物を失うので、なくなったら困るものを預けるのは避けましょう。

1社目の返済負担が大きすぎて2社目を考えていた人は、1社から別のローンに借入先を変更する借り換えローンで負担を軽減できる可能性もあります。

無理なく返済負担を減らすなら、アイフルのかりかえMAXのような借り換えにも使える商品を選びましょう。