借りたお金を返済できない場合、債務整理の利用も1つの方法です。

債務整理とは、借りたお金の返済ができなくなった際に、その問題を解決できる手段を言います。

借りたお金を返済しないままでいると利息が増えていくため、少しでも早い対策が必要です。

しかし債務整理や任意整理は専門知識が必要で、一般の人が自ら手続きを行うのは難しいため自分に合った専門家を選ぶことが重要です。

債務整理を行う際には、専門家の弁護士や司法書士に依頼しましょう。

この記事では借金相談はどこがいいのか、債務整理を検討している人に向けておすすめの法律事務所を19選ランキング形式で紹介します。

少しでも負担を減らしたい人におすすめの、債務整理の相談にかかる費用が安い人気の事務所は以下の通りです。

スクロールできます→

| 法律事務所 | 詳細 | 初回相談料 | 着手金 | 実績 | 営業時間 | 所在地 |

|---|---|---|---|---|---|---|

はたの法務事務所 |

無料 | 無料 | 相談実績20万件以上 | 平日8時30分〜21時30分 土日祝日8時30分〜21時 |

東京本店:東京都杉並区荻窪5-16-12 荻窪NKビル5階(受付)・6階 | |

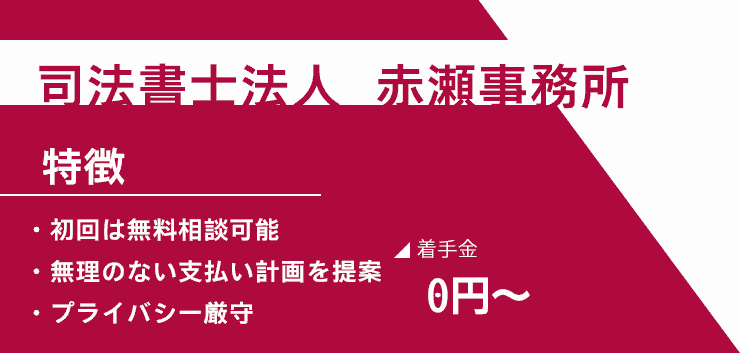

司法書士法人 赤瀬事務所 |

無料 | 任意整理:0円~ 個人再生:330,000円 自己破産:330,000円 |

相談実績5万件以上 | 平日9時〜18時 | 大阪府大阪市北区西天満2-6-8 堂島ビルヂング416号室 | |

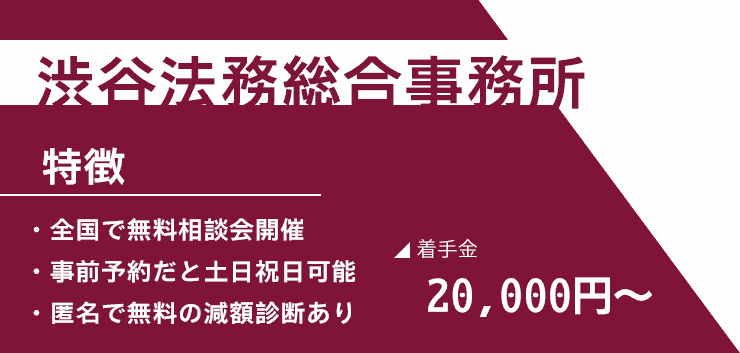

渋谷法務総合事務所 |

無料 | 過払い金調査:無料 任意整理:20,000円~ |

例1:借入額が163万円で過払い金が発生しており50万円取り戻すことができた。 借入残金の返済に充てたので、借金を0円にできた。 例2:債務整理で月々80,000円の返済が31,000円まで下げられた。 |

10:00~18:00(土日祝日を除く) | 東京都渋谷区東2丁目22-14 ロゼ氷川6階 | |

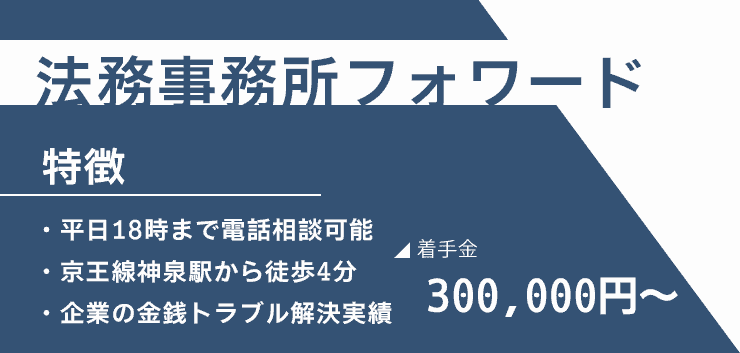

法律事務所FORWARD |

無料 | 任意整理:応相談 個人再生:300,000円〜 自己破産:300,000円〜 |

債務整理歴が10年以上で様々な企業の金銭トラブルの解決事例あり | 平日10時〜18時 | 東京都渋谷区円山町5-3 MIEUX渋谷ビル3階 | |

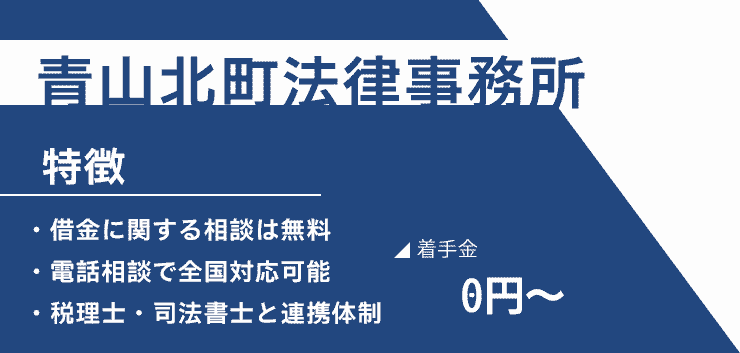

青山北町法律事務所 |

無料 | 任意整理:0円〜 個人再生:440,000円〜 自己破産:440,000円〜 |

– | 平日9時~20時 | 東京都港区北青山3丁目12-7 秋月ビル502 | |

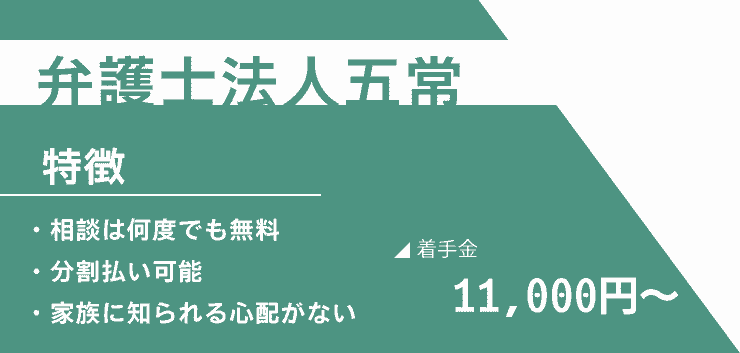

弁護士法人五常 |

無料 | 任意整理:11,000円〜 個人再生:330,000円〜 自己破産:330,000円〜 |

– | 平日9時~19時 | 東京都新宿区新宿1-6-5 シガラキビル3F | |

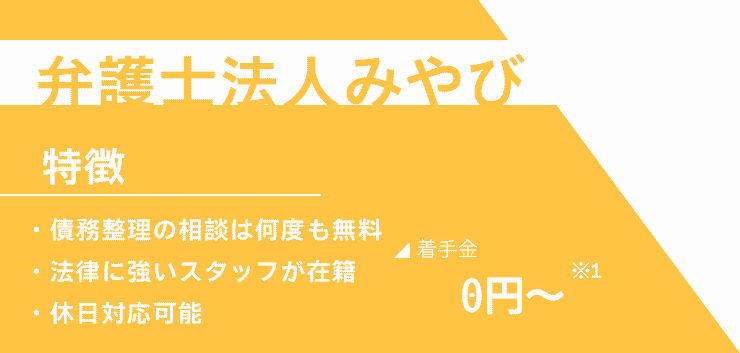

弁護士法人みやび |

無料 | 任意整理:0円~※1 個人再生:440,000円~ 自己破産:330,000円 |

債務整理の実績1万件以上 | 平日10時〜20時 | 東京都港区東新橋1-1-21 今朝ビル5階 | |

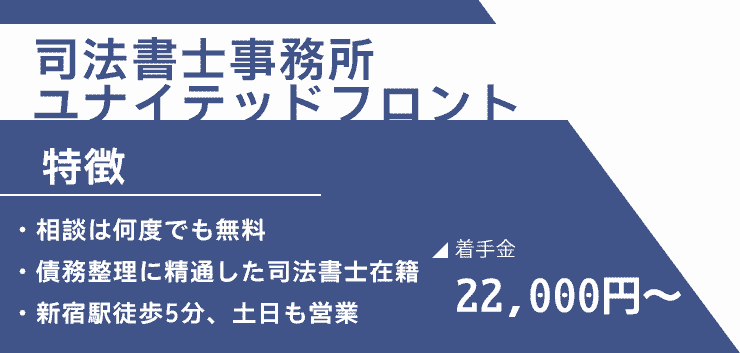

司法書士事務所 ユナイテッドフロント |

無料 | 任意整理:22,000円〜 個人再生:別途相談 自己破産:別途相談 |

掲載なし | 9時~19時 ※不定休(土日も営業) ※19時以降の予約にも柔軟に対応 |

東京都新宿区西新宿1-14-15 タウンウエストビル4階 | |

ライズ綜合法律事務所 |

無料 | 任意整理:55,000円〜 個人再生:418,000~528,000円 自己破産:363,000~473,000円 |

– | 土日祝日9時〜21時 | 東京本店事務所:東京都中央区日本橋3-9-1 日本橋三丁目スクエア12階 東京中央事務所:東京都中央区八丁堀3-12-8 HF八丁堀ビルディング 2階 横浜事務所:神奈川県横浜市青葉区青葉台1-5-4 青葉台サンクスビル3階39号 大阪事務所:大阪府大阪市淀川区宮原4-1-45 新大阪八千代ビル 5階 |

|

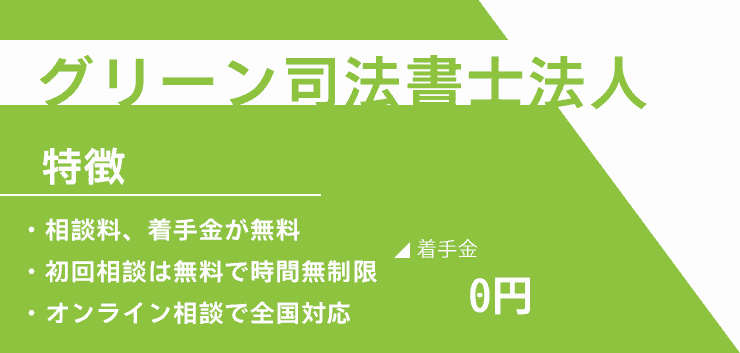

グリーン司法書士法人 グリーン司法書士法人 |

無料 | 無料 | – | 平日9時〜20時 土日祝日9時〜18時 |

東京事務所:東京都新宿区西新宿1-26-2 新宿野村ビル12階 大阪淀屋橋事務所:大阪市中央区高麗橋4-5-2 高麗橋ウエストビル2階 大阪難波事務所:大阪市中央区難波4-4−4 難波御堂筋センタービル8階 名古屋事務所:名古屋市中村区名駅3-28-12 大名古屋ビルヂング11階 (全国からの相談可能) |

|

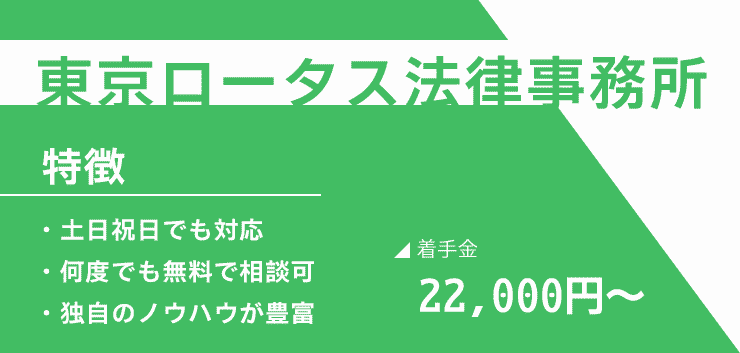

東京ロータス法律事務所 |

無料 | 任意整理:22,000円 個人再生:330,000円 自己破産:220,000円 |

債務整理の事案多数 | 平日10時〜20時 土日祝日10時〜19時 |

東京都台東区東上野1丁目13-2 廣丸ビル1-2階 | |

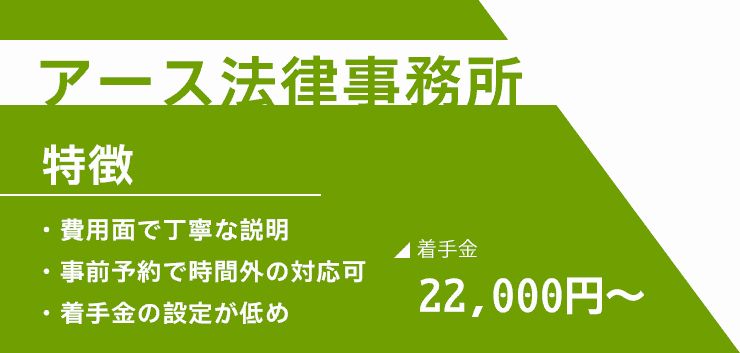

アース法律事務所 |

無料 | 任意整理:22,000円~ 個人再生:330,000円〜 自己破産:220,000円〜 |

– | 10時〜19時 | 東京都港区新橋2-12-5 池伝ビル5階 | |

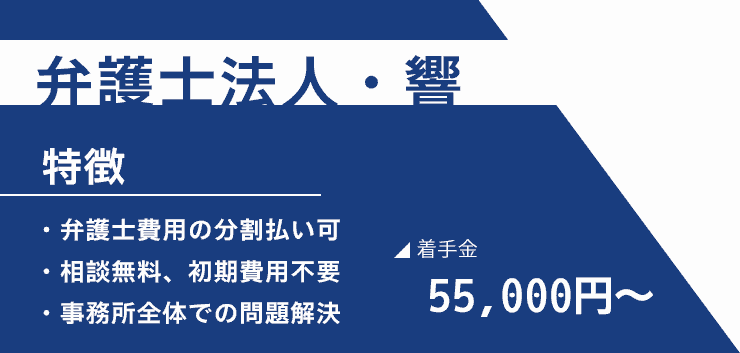

弁護士法人・響 |

– | 無料 | 任意整理:55,000円~ 個人再生:330,000円〜 自己破産:330,000円〜 |

– | 月~金曜日(祝日・年末年始を除く)9時~18時 | 東京都新宿区北新宿2-21-1 新宿フロントタワー14階 |

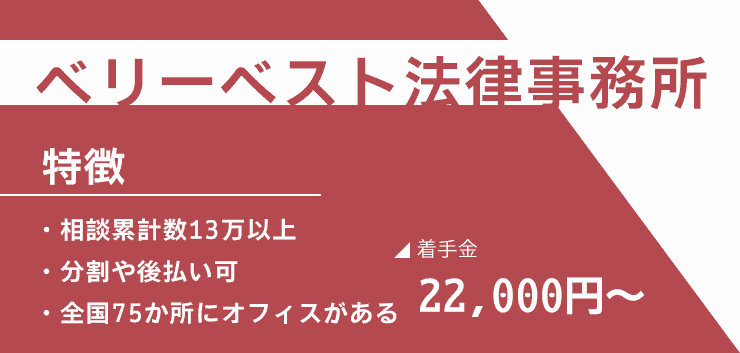

ベリーベスト法律事務所 |

– | 無料 | 任意整理:無料 個人再生:550,000円~660,000円 自己破産:495,000~550,000円 |

債務整理の相談実績13万1237件以上 ※2010年12月~2024年12月末までの合計 |

平日9時30分~21時 土日祝日10時〜18時30分 |

東京オフィス:東京都港区六本木1-8-7 MFPR六本木麻布台ビル11階 (全国75拠点を展開※2025年5月現在) |

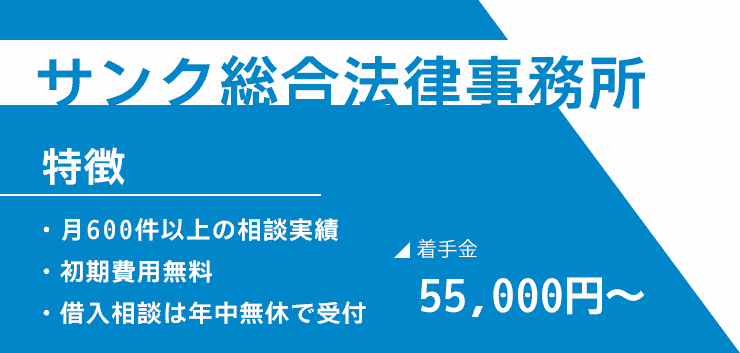

サンク総合法律事務所 |

– | 無料 | 任意整理:55,000円 個人再生:440,000円~550,000円 自己破産:330,000円〜 |

– | 土日祝日9時30分〜18時30分 | 東京都中央区八丁堀4-2-2 UUR京橋イーストビル2階 |

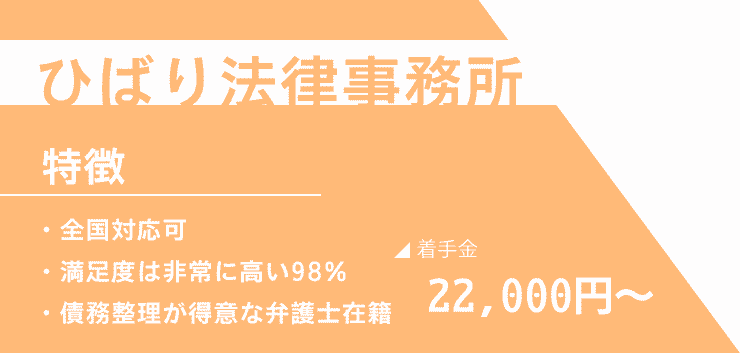

ひばり法律事務所 |

– | 無料 | 任意整理:22,000円 個人再生:330,000円〜 自己破産:220,000円〜 |

例1:借入額305万円から12万円になり、過払い金50万円返還 例2:クレジットカードのキャッシング枠400万円程度が免責 |

10時〜19時 | 東京都墨田区江東橋4-22-4 第一東永ビル6階 |

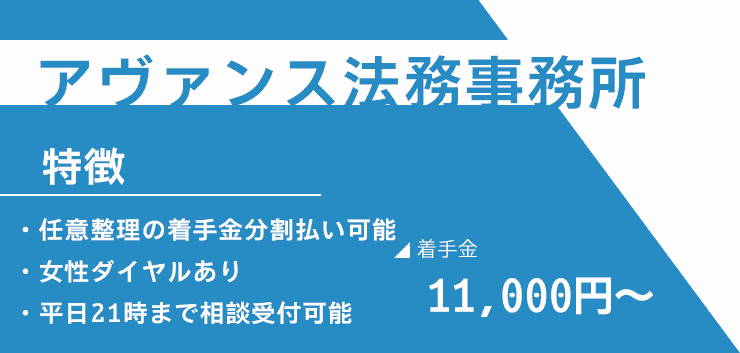

アヴァンス法務事務所 アヴァンス法務事務所 |

無料 | 任意整理:1社あたり11,000円〜 個人再生:418,000〜473,000円 自己破産:352,000円 |

例1:債務額316万円を全額支払免除 例2:債務額552万円が442万円減額し、月々の支払額10万円が月々3.1万円に減った |

平日9時30分~21時 土日祝10時〜18時 |

大阪本店:大阪市中央区北浜2-2-22 北浜中央ビル3階 東京支店:東京都新宿区新宿3-5-6 キュープラザ新宿三丁目4階 |

|

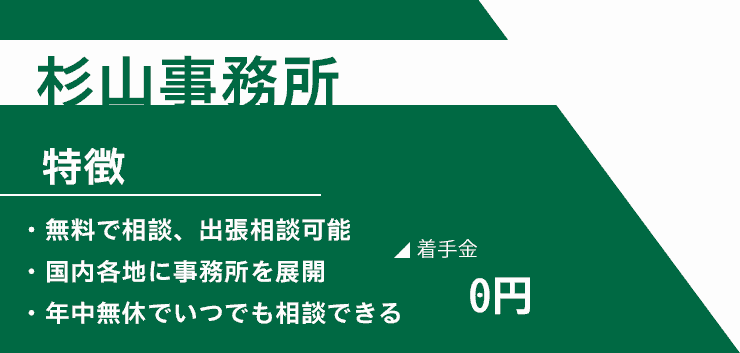

司法書士法人杉山事務所 |

– | 無料 | 過払い金請求は無料 | – | 9時〜19時 | 東京事務所:東京都新宿区新宿2-13-12 住友不動産新宿御苑ビル8階 大阪事務所:大阪府大阪市中央区難波2-3-7 南海難波御堂筋ウエスト8階 福岡事務所:福岡県福岡市博多区博多駅東2-1-23 サニックス博多ビル5階 広島事務所:広島県広島市中区基町6-78 リーガロイヤルホテル9階 岡山事務所:岡山県岡山市北区中山下1-8-45 NTTクレドビル10階 札幌事務所:北海道札幌市中央区北1条西6-1-2 アーバンネット札幌ビル9階 グランド事務所:大阪市中央区難波2-2-3 御堂筋グランドビル |

司法書士法人中央事務所 |

– | 無料 | 無料 | – | 7時〜24時 | 東京本店:東京都新宿区西新宿2-1-1 新宿三井ビルディング9階 名古屋支店:愛知県名古屋市中区丸の内1-15-9 SUGAKICO第2ビル9階 大阪支店:大阪府大阪市北区梅田1-3-1 大阪駅前第1ビル10階 九州博多支店:福岡県福岡市博多区博多駅前1-9-3 博多駅前シティビル12階 (全国からの相談可能) |

※1 任意整理をするための費用が捻出できないことによって、借金問題が解決できないことを防ぐため、また債務が少額の場合費用倒れにならないような費用設定にしています。詳細は要問い合わせ。

債務整理でおすすめの法律事務所ランキング19選!費用が安くて債務整理に強い弁護士・司法書士を紹介

実績が豊富で手続きに精通している、債務整理に強い弁護士や司法書士のおすすめ事務所は以下の19社です。

- はたの法務事務所

- 司法書士法人 赤瀬事務所

- 渋谷法務総合事務所

- 法律事務所FORWARD

- 青山北町法律事務所

- 弁護士法人五常

- 弁護士法人みやび

- 司法書士事務所ユナイテッドフロント

- ライズ綜合法律事務所

- グリーン司法書士法人

- 東京ロータス法律事務所

- アース法律事務所

- 弁護士法人・響

- ベリーベスト法律事務所

- サンク総合法律事務所

- ひばり法律事務所

- アヴァンス法務事務所

- 司法書士法人杉山事務所

- 司法書士法人中央事務所

債務整理のおすすめランキングで挙げた、それぞれの事務所の費用や特徴について詳しく解説します。

はたの法務事務所

| 項目 | 詳細 |

|---|---|

| 公式サイト | https://hikari-hatano.com/ |

| 相談料 | 無料 |

| 任意整理 | 着手金:無料 基本報酬:22,000円~ 減額報酬:11% 過払い金報酬:22% ※10万円以下の場合は14%と計算費用11,000円 |

| 個人再生 | 着手金:無料 基本報酬:385,000円~(再生委員に支払う費用が220,000~必要) |

| 自己破産 | 着手金:無料 成功報酬:220,000円~(管財事件は220,000円~必要) |

- 相談料や着手金が無料

- 全国どこにでも無料で出張もしてくれる

- 利用者の満足度が95.2%もある

- 20万件以上の相談実績を持っている

- 専門家の丁寧なヒアリングで最適な解決方法を案内してくれる

はたの法務事務所は相談料や着手金が無料なので、手元にお金がない人でも相談が可能です。

全国どこにでも無料で出張対応してくれる点もメリット。

利用者の満足度は95.2%と、ほとんどの人が満足しています。

20万件以上の相談を受けた実績もあるため、実績豊富な事務所に依頼したい人にもおすすめ。

専門家が悩みをしっかりとヒアリングした上で最適な解決方法を案内してくれるため、債務整理に関する知識がまったく無い人でも安心して利用できます。

司法書士法人 赤瀬事務所

| 項目 | 詳細 |

|---|---|

| 公式サイト | https://akase-legal.com/ |

| 相談料 | 無料 |

| 任意整理 | 着手金:0円~ 解決報酬金:22,000円 手数料:0円 |

| 個人再生 | 着手金:330,000円 完了報酬:110,000円 手数料:その他実費 |

| 自己破産 | 着手金:330,000円 完了報酬:110,000円 手数料:その他実費 |

- 初回無料相談可能

- 無理のない支払い計画を提案してくれる

- 自己破産の手続きに関するエキスパートが在籍

- 知人や友人に知られる心配がない

- 全国で対応している

司法書士法人 赤瀬事務所は設立が2020年と歴史は浅いながらも、5万件の相談実績があり良い口コミが多い事務所です。

数ある業務の中でも債務整理を専門としており、借金問題で何から着手していいのかわからない人でも安心です。

相談無料で依頼時には明確に料金を提示しており、分割払いが可能。

司法書士法人 赤瀬事務所では、自己破産の際に必要な書類作成を全てエキスパートの司法書士に任せたい人におすすめです。

依頼者のプライバシー厳守のため、知人や友人に気づかれる心配はありません。

丁寧な対応で業績を伸ばしており、休日の土日祝日でも事前予約で対応可能。

費用の返済に不安を感じる人は、司法書士法人 赤瀬事務所で相談をしましょう。

渋谷法務総合事務所

| 項目 | 詳細 |

|---|---|

| 公式サイト | https://www.shibuya-houmu.com/ |

| 相談料 | 無料 |

| 任意整理 | 着手金:20,000円~ 減額報酬:11% 送金管理費:1社につき月1,100円/回 ※残債務のない債権の調査や過払い請求は着手金免除 ※内容により費用が異なる場合あり |

| 個人再生 | 要問い合わせ |

| 自己破産 | 要問い合わせ |

- 相談が無料でできる

- 全国で無料相談会を開催

- 事前予約で土日祝日も対応可能

- 不動産登記、商業登記や相続関係まで幅広く取扱いあり

- 匿名の無料減額診断が利用できる

渋谷法務総合事務所では相談が無料で、全国各地で無料相談会を開催しています。

東京にある事務所に行けない人でも、地方での相談会に参加できるため気軽に相談可能です。

予約すれば土日祝日も対応をしてもらえるので、仕事で平日忙しく時間がない人におすすめ。

任意整理や過払い金の豊富な解決実績があり、安心して相談できます。

また不動産登記・商業登記・相続など幅広い分野に対応しており、さまざまな相談に応じられる点も魅力のひとつ。

借金がどのくらい減額できるかを匿名で診断できる、無料の減額診断サービスもあります。

初回相談で実名を出すのに抵抗がある人でも、匿名の診断で減額可能か診断できます。

どれだけ借金が減らせるか気になる人は、匿名の無料減額診断を試してみましょう。

法律事務所FORWARD

| 項目 | 詳細 |

|---|---|

| 公式サイト | https://forward-law.jp/ |

| 相談料 | 無料 |

| 任意整理 | 着手金:応相談 報酬金:応相談 |

| 個人再生 | 着手金:300,000円〜 報酬金:応相談 |

| 自己破産 | 着手金:300,000円〜 報酬金:応相談 |

- 無料で何度でも相談できる

- 心理カウンセラーの資格がある弁護士が在籍

- 電話相談は平日10時〜18時受付可能

- 京王井の頭線神泉駅から徒歩4分

- 10年以上の債務整理歴があり、様々な企業の金銭トラブルを解決した事例がある

法律事務所FORWARDは無料で何度でも相談できるため、納得いくまで話を進められます。

電話だと平日18時まで受け付けですが、メールなら24時間いつでも問い合わせが可能なので18時以降に仕事が終わる人でも相談できます。

京王井の頭線神泉駅から徒歩4分のところに事務所があるため、事務所で直接相談したい人でもアクセスしやすいです。

中小企業やベンチャー企業に強い弁護士が在籍しており、様々な企業の金銭トラブルを解決した事例があります。

心理カウンセラーの資格を持つ弁護士がいるので、依頼者の話をじっくりと聞き理解を深めてから対応してくれるので、自分に合った方法で債務整理を進められる可能性が高いです。

任意整理は着手金と報酬金、個人再生と自己破産は報酬金が応相談となっているため、費用が気になる人は連絡してから利用するか判断すると安心できます。

アクセスのしやすさを重視する人や金銭トラブル解決の実績が豊富な法律事務所に依頼したい人は、法律事務所FORWARDに相談しましょう。

青山北町法律事務所

| 項目 | 詳細 |

|---|---|

| 公式サイト | https://aokita-law.com/ |

| 相談料 | 無料 |

| 任意整理 | 着手金:0円~ 報酬金:債権者1件につき22,000円 減額報酬:11% 過払い金報酬:22% その他:郵便代交通費等の実費、出張日当 |

| 個人再生 | 440,000円~ |

| 自己破産 | 440,000円~ |

- 借金に関する相談は無料

- 電話相談も可能なため、全国対応している

- 任意整理の着手金が0円~

- 代表弁護士は大手金融機関での勤務経験もあり、借金問題に精通

- 税理士・司法書士などと連携体制がある

青山北町法律事務所は、借金に関する相談が無料で、任意整理の着手金も0円~依頼できる事務所です。

少額の債務でも依頼者が負担なく利用できる料金設定がされており、債務額が少ない方でも気軽に相談ができます。

また、分割払いにも対応しており、相談時に全額用意する必要がありません。

代表の松本弁護士は法律事務所だけでなく、企業の経営・大手金融機関での勤務の経験もあり、借金問題に精通しているのも強み。

税理士・司法書士などと連携体制もとっています。

電話相談もできるため全国から相談が可能。

費用面の負担なく相談したい人は青山北町法律事務所に依頼してみましょう。

弁護士法人五常

| 項目 | 詳細 |

|---|---|

| 公式サイト | https://gojou-lawfirm.com/ |

| 相談料 | 無料 |

| 任意整理 | 着手金:11,000円〜 報酬金:11,000円〜 減額報酬金:減額分の11% |

| 個人再生 | 着手金: 330,000円~ 報酬金: 220,000円~ ※住宅ローン特別条項適用だと報酬金 330,000円~ |

| 自己破産 | 着手金: 330,000円~ 報酬金: 220,000円~ |

- 相談は何度でも無料

- 分割払いが可能

- 住宅ローン特別条項利用にも対応

- 債務整理の手続きに精通した弁護士が在籍

- 家族に知られる心配がない

弁護士法人五常は、様々な債務整理事案に対応する事務所です。

保証人に迷惑をかけたくない方、家や車を手放したくない方、家族や会社にバレたくない方など、事情に合わせて手続きに精通した弁護士が手続きを行ってくれます。

また、個人再生手続では、「住宅ローン特別条項」の活用にも対応。

この制度を利用すると、住宅ローンを今まで通り支払いながら、マイホームを手放さずに債務整理ができます。

債権者や裁判所とのやり取りはすべて弁護士が代理で行い、郵便物の送付先も事務所となるため、家族に知られずに手続きが可能です。

相談は何度でも無料で、分割払いも可能。 自分に合った方法で借金問題を解決したい人は、相談してみましょう。

弁護士法人みやび

| 項目 | 詳細 |

|---|---|

| 公式サイト | https://www.miyabi-law.jp/ |

| 相談料 | 無料 ※債務整理、過払いについては(何度でも)相談無料 |

| 任意整理 | 着手金:0円~※1 解決報酬:22,000円(税込) 減額報酬:11%~(税込) 過払い金報酬:22%~(税込) |

| 個人再生 | 440,000円~ |

| 自己破産 | 着手金:330,000円 成功報酬:220,000円 |

※1 任意整理をするための費用が捻出できないことによって、借金問題が解決できないことを防ぐため、また債務が少額の場合費用倒れにならないような費用設定にしています。詳細は要問い合わせ。

- 債務整理や過払いの相談は何度でも無料

- 弁護士対応でも納得の料金設定

- 休日対応可能

- 債務整理、退職代行はもっとも得意とする分野

弁護士法人みやびは、債務整理・過払い金請求に豊富な実績を持つ法律事務所です。

2009年の設立以来、1万件以上の債務整理・過払い金相談に対応しており、テレビやラジオCMなどでご存じの方も多いかもしれません。

誰にも相談できずに悩んでいる人にも寄り添い、状況に応じた最適な解決方法を、弁護士が提案してくれます。

料金面でもリーズナブルな価格設定となっており、弁護士だと費用が高そうで心配という人におすすめです。

弁護士だからこそ、法律的な解決だけでなく「安心」を大切にしています。

相談は無料ですので、まずは弁護士法人みやびにお気軽にお問い合わせください。

司法書士事務所ユナイテッドフロント

| 項目 | 詳細 |

|---|---|

| 公式サイト | https://united-front-saimuseiriundefined.jp/ |

| 相談料 | 無料 |

| 任意整理 | 着手金:22,000円〜 減額報酬金:減額分の11% 送金管理費:1社につき月1,100円/回 通信費:11,000円 顧問料:22,000円 過払い返還報酬:任意交渉(金33,000円+回収額の22%) 裁判代理:金33,000円+回収額の27.5% |

| 個人再生 | 別途相談 |

| 自己破産 | 別途相談 |

- 相談は何度でも無料

- 債務整理の手続きに精通した司法書士が在籍

- アットホームで丁寧な対応

- 債務整理で評判が高く、遠方の人も多数利用

- 新宿駅徒歩5分!土日営業、時間も柔軟に対応可

司法書士事務所ユナイテッドフロントは、債務整理を専門とする事務所です。

開業当初から借金問題を中心に請け負い、債務整理の実績と経験が豊富な司法書士が在籍しています。

アットホームで話しやすい雰囲気で、丁寧にヒアリングし一人ひとりに寄り添ってくれます。

他の事務所で納得いかなかった場合に、セカンドオピニオンとして利用するのもおすすめ。

債務整理で評判が高く、遠方の人も多数利用しています。

新宿駅徒歩5分の立地の良さで土日も営業しているため、平日は仕事や家事で忙しいサラリーマンや主婦の人も利用しやすいです。

営業は19時までですが、20時からなど来所時間も柔軟に対応してくれるため、仕事終わりに立ち寄ってもいいでしょう。

ライズ綜合法律事務所

| 項目 | 詳細 |

|---|---|

| 公式サイト | https://risesogo.jp/ |

| 相談料 | 無料 |

| 任意整理 | 着手金:55,000円~ 報酬金:22,000円 減額報酬:11% 過払い金報酬:22% ※訴訟の場合は27.5% |

| 個人再生 | 着手金:418,000~528,000円 申立費用等実費:50,000円 ※非課税再生委員費用:150,000万円~ ※非課税過払い金報酬:22% ※訴訟の場合は27.5% |

| 自己破産 | 着手金:363,000~473,000円 申し立て費用:30,000円 ※非課税過払い金報酬:22% ※訴訟の場合は27.5%(手続き方法によって管財人費用200,000万円~※非課税) |

- 相談が無料でできる

- 約5万件を解決した実績がある

- 分割払いが可能

- 匿名による減額相談ができる

ライズ綜合法律事務所は解決実績が約5万件もあり、とくに債務整理の問題に強い法律事務所です。

依頼者にとって一番良い解決方法の提案を行っており、相談も無料でできるためお金の心配がいりません。

債務整理の分野において約5万件もの解決実績があるため、知識や実績の豊富な事務所を選びたい人におすすめです。

全国にも対応しており、分割払いにも応じてもらえるため費用面で不安に思う必要もありません。

相談をしにくい人に向けて、匿名で利用できる減額相談サービスも提供しています。

返済額を減額できるか知りたい人は、公式サイトの減額相談サービスを利用しましょう。

グリーン司法書士法人

| 項目 | 詳細 |

|---|---|

| 公式サイト | https://green-osaka.com/ |

| 相談料 | 無料 |

| 任意整理 | 着手金:無料 基本料金:1社あたり21,780円〜 ※別途実費等が必要 |

| 個人再生 | 着手金:無料 基本料金:330,000円 ※2社以降1社ごとに22,000円が必要 ※住宅ローン特例計画案付だと55,000円が必要 |

| 自己破産 | 着手金:無料 基本料金:264,000円〜 ※2社以降1社ごとに20,900円が加算 ※別途実費等が必要 |

- 相談料と着手金が無料

- 初回は時間無制限で無料相談ができる

- 各事務所最寄り駅から徒歩2〜4分

- オンライン相談で全国対応

グリーン司法書士法人は、相談料と着手金ともに無料で依頼できる事務所です。

初回相談は時間無制限なので、債務整理についてじっくり相談したい人や時間制限で焦らずに話がしたい人に適しています。

無料相談では債務整理の基本ルールの説明や、必要事項の聞き取りを実施。

悩みに合った債務整理の方法を提案し、提案内容と費用の見積もりに納得したら依頼に着手する流れです。

利用者が納得してから取りかかってくれるため、債務整理が必要か不安に思っている人も心配する必要がありません。

札幌から大阪まで全4店舗に展開しており、各事務所まで最寄り駅から徒歩2〜4分で辿り着けるため、車を持っていない人でも気軽に相談しに行けます。

事務所から離れたところに住んでいる人でも、オンライン相談なら全国対応しているため気軽に相談が可能です。

時間制限を気にせず債務整理の相談がしたい人やオンライン相談したい人は、グリーン司法書士法人に連絡しましょう。

東京ロータス法律事務所

| 項目 | 詳細 |

|---|---|

| 公式サイト | http://tokyo-lawtas.com/ |

| 相談料 | 無料 |

| 任意整理 | 着手金:22,000円 報酬金:22,000円 減額報酬:11% 過払い金報酬:22% ※訴訟の場合は27.5%その他諸費用が必要な場合あり |

| 個人再生 | 着手金:330,000円 報酬金:330,000円 諸費用:55,000 |

| 自己破産 | 着手金:220,000円 報酬金:330,000円 諸費用:55,000円(手続き方法によって管財人費用20万円~※非課税) |

- 相談が無料でできる

- 土日祝日でも10時から19時まで相談が可能

- メールによる問い合わせも可能

- 全国で対応している

- 実績や経験を元に独自のノウハウを持っている

東京ロータス法律事務所は相談のしやすさにこだわっているため、何度でも無料で相談できる事務所です。

通話料もかからず、土日祝日も相談を受け付けているため、平日忙しい人でも利用できます。

電話では相談しにくい人は、メールによる相談も可能です。

「お金が無くて相談ができない」「思ったことがあってもなかなか話せない」といった依頼者の気持ちに配慮をして、様々な方法で無料相談をできる事務所です。

実績や経験から独自のノウハウが豊富にあり、相談者に適切な解決方法を提案してくれます。

アース法律事務所

| 項目 | 詳細 |

|---|---|

| 公式サイト | https://earth-lawoffice.net/ |

| 相談料 | 無料 |

| 任意整理 | 着手金:22,000円~ 報酬金:22,000円~ 減額報酬:11% 過払い金報酬:22% ※訴訟の場合は27.5% |

| 個人再生 | 着手金:330,000円~ |

| 自己破産 | 着手金:220,000円~ |

- 相談が無料でできる

- 費用に関して丁寧な説明をしてくれる

- 着手金の設定が低め

- 費用の分割払いが可能

- 事前に予約をすれば時間外でも対応をしてくれる

アース法律事務所なら事前に予約をすれば時間外の対応もしてくれます。

着手金の設定が低く、費用の詳細も丁寧に説明してくれるため、費用面に不安な人も相談がしやすい事務所です。

着手金は無料で、費用の分割払いもできます。

事前の予約をすれば時間外でも対応してくれるため、なかなか相談する時間を取れない人にもおすすめです。

メールによる問い合わせにも対応していて、電話をかけにくい人でも気軽に利用できます。

弁護士法人・響

| 項目 | 詳細 |

|---|---|

| 相談料 | 無料 |

| 任意整理 | 着手金:55,000円~ 報酬金:11,000円~ 減額報酬:11% 過払い金報酬:22% ※訴訟の場合は27.5% |

| 個人再生 | 着手金:330,000円~ 報酬金:220,000円~ |

| 自己破産 | 着手金:330,000円~ 成功報酬:220,000円~ |

- 相談が無料でできる

- 費用の分割払いも対応可能

- 相談は24時間365日受け付けている

- 費用の詳細を丁寧に説明してくれる

- 担当の弁護士だけでなく事務所全体で解決をしてくれる

「弁護士法人・響」には専任の弁護士とスタッフが付いて、他の専門家とも協議をしながら事務所全体で債務整理の問題解決をしてくれる事務所です。

相談料は無料で、弁護士費用に関して分割払いにも応じてくれます。

初期費用がいらないため、手元にお金がない人でも相談できます。

依頼を受ける前にきちんと費用の詳細を説明してくれるため、費用に関する心配もありません。

追加の費用が発生する場合も含めて丁寧に説明してくれるため、納得した上で依頼をできるのがメリットです。

24時間365日いつでも相談に受け付けているため、忙しくて相談ができなかった人でも夜間や休日を活用して相談ができます。

担当の弁護士だけでなく事務所全体で対応してくれるため、複数の専門家の意見を聞きながら債務整理をしたい人は「弁護士法人・響」を利用しましょう。

ベリーベスト法律事務所

| 項目 | 詳細 |

|---|---|

| 相談料 | 無料 |

| 任意整理 | 手数料:無料 報酬金:22,000円 減額報酬:11% 過払い金報酬:22% ※訴訟の場合は27.5%事務手数料:44,000円 |

| 個人再生 | 基本報酬:550,000円~660,000円 成功報酬:無料 事務手数料:44,000円 |

| 自己破産 | 基本報酬:495,000~550,000円 事務手数料:44,000円(手続き方法によって管財人費用200,000万円~※非課税) |

- 相談が無料でできる

- 分割払いや後払いも可能

- 全国75か所にオフィスがある

- 相談件数は累計13万1237件※1

- 330名以上の弁護士や専門チームが在籍している※2

- 匿名による減額診断ができる

※1 2010年12月~2024年12月末までの合計

※2 2010年12月~2024年10月末までの合計

ベリーベスト法律事務所では何度でも無料で相談ができる上に、全国に75か所ものオフィスがあり相談しやすいのがメリットです。

費用の分割払いや後払いも可能なため、すぐに支払えるお金を持っていなくても利用できます。

13万1237件以上もの相談を受けた実績もあり、実績が豊富な相談先を選びたい人にも向いています。

330名を超える弁護士や専門チームが在籍していて、経験豊富な弁護士が連携をして対応してくれるのが特徴です。

債務整理に詳しくない人に対しても、丁寧な対応をしてくれます。

匿名による減額診断もできるので、まずは返済額の確認をしたい人は減額診断を利用してみましょう。

サンク総合法律事務所

| 項目 | 詳細 |

|---|---|

| 相談料 | 無料 |

| 任意整理 | 着手金:55,000円 報酬金:11,000円 減額報酬:11% 過払い金報酬:22% ※訴訟の場合は27.5% |

| 個人再生 | 着手金:440,000円~550,000円 報酬金:110,000円~ |

| 自己破産 | 着手金:330,000円~ 成功報酬:110,000円~ |

- 相談が無料でできる

- 費用の分割払いが可能

- 借り入れに関する相談は24時間365日受け付けている

- 全国で対応している

- 月600件以上もの相談実績を持っている

サンク総合法律事務所は月600件以上もの相談実績を誇る、実績が豊富な事務所です。

手元にお金がない人でも相談ができるように、初期費用は0円で分割払いにも対応してくれます。

費用の問題で相談ができなかった人も、気軽に相談が可能です。

平日に相談するのが難しい人でも、借り入れに関する相談は24時間365日無料で受け付けています。

相談の際の費用が心配な人や平日は忙しい人は、24時間相談ができるサンク総合法律事務所を検討しましょう。

ひばり法律事務所

| 項目 | 詳細 |

|---|---|

| 相談料 | 無料 |

| 任意整理 | 着手金:22,000円 報酬金:22,000円~ 減額報酬:11% 過払い金報酬:22% ※訴訟の場合は27.5% |

| 個人再生 | 着手金:330,000円~ 報酬金:220,000円~ |

| 自己破産 | 着手金:220,000円~ 報酬金:220,000円~ |

- 相談が無料でできる

- 費用の分割払いも対応可能

- 債務整理を得意な弁護士が在籍している

- 満足度は98%と非常に高い

- 着手金や成功報酬の費用が低い場合もある

- 全国で対応している

ひばり法律事務所には債務整理を得意な弁護士が在籍しており、利用者の満足度が98%と非常に高いのが特徴です。

相談は無料で、費用の分割払いにも対応可能です。

過払い金の請求は着手金が発生しなかったり、自己破産に関する報酬金が低いケースがあったりなど、安く依頼できる場合もあります。

ひばり法律事務所は全国に対応しているため、相談をしたい人は連絡しましょう。

メールによる予約も可能です。

アヴァンス法務事務所

| 項目 | 詳細 |

|---|---|

| 公式サイト | https://avance-jud.jp/ |

| 相談料 | 無料 |

| 任意整理 | 着手金:1社あたり11,000円〜 解決報奨金:1社あたり11,000円 減額報酬金:11% 過払い金報酬:22% ※別途事務手数料 |

| 個人再生 | 費用:418,000〜473,000円 予納金、申立印紙代の実費:40,000円程度 ※事件内容により別途追加料金が発生するケースあり ※債権者が10社を超えると別途見積 |

| 自己破産 | 着手金:352,000円 予納金、申立印紙代の実費:40,000円程度 ※管財事件は管財人の選任により別途費用 ※債権者が10社を超えると別途見積 |

- 任意整理だと着手金は分割払いできる

- 女性ダイヤルがある

- 1社のみだと安く抑えられる

- 平日は21時まで相談受付可能

- 各部署で得意な分野を担当してサポートする

アヴァンス法務事務所は、任意整理にかかる着手金を分割払いできる事務所です。

女性ダイヤルが設けられているため、初めての債務整理で女性スタッフに対応してもらいたい女性でも安心して相談できます。

任意整理は1社ごとに料金が発生しますが、1社のみなら着手金は11,000円〜、報酬金は11,000円で依頼可能です。

借入件数が少ない人は、無理のない費用で債務整理を進められる可能性も。

電話相談は平日21時まで受け付けているため、仕事終わりや子どもを寝かしつけた後に連絡できます。

担当者は1人ではなく、各部署の専門スタッフが担当し様々な観点からプロの知識を活かしてサポート。

任意整理の着手金の一括払いが難しい人や債権者が1社のみの人は、アヴァンス法務事務所に連絡しましょう。

司法書士法人杉山事務所

| 項目 | 詳細 |

|---|---|

| 相談料 | 無料 |

| 任意整理 | 基本報酬:27,500円〜 ※通信費等の実費が必要 |

| 個人再生 | 手続費用:440,000〜550,000円 |

| 自己破産 | 手続費用:440,000円 ※印紙代等の実費が必要 ※破産管財人の選任により裁判所に納める費用が必要 |

- 無料で相談できる

- 過払い金請求の着手金は無料

- 国内各地に事務所を展開

- 相談実績月1万件以上

- 分割払いできる

- 無料で出張相談を依頼できる

- 年中無休でいつでも相談が可能

司法書士法人杉山事務所は相談料が無料で、過払い金請求だと着手金も無料で依頼できる事務所です。

札幌から福岡まで、国内各地に全部で6つの事務所を展開しています。

相談実績は月1万件以上、過払い金返金額も月1億円を超えており、債務整理の実績が豊富です。

分割払いに対応しており一括払いが難しくても負担を軽減できるので、手元にまとまったお金がなくても気軽に相談できます。

無料で出張相談も依頼でき、家の近くに事務所がなくても直接相談が可能です。

電話相談に抵抗がある人はメールで問い合わせると年中無休でいつでも相談できます。

債務整理の実績が豊富な弁護士事務所が希望なら、司法書士法人杉山事務所に依頼しましょう。

司法書士法人中央事務所

| 項目 | 詳細 |

|---|---|

| 相談料 | 無料 |

| 任意整理 | 着手金:無料 報酬金:要問合(完全成功報酬制) ※成功報酬の税と実費が別途発生 |

| 個人再生 | 着手金:無料 報酬金:349,800〜399,800円 |

| 自己破産 | 着手金:無料 報酬金:328,680円 ※裁判所費用が必要 ※分割払いについても柔軟にご相談に応じ裁判所費用:200,000円〜 ※印紙代や切手代の実費が必要 |

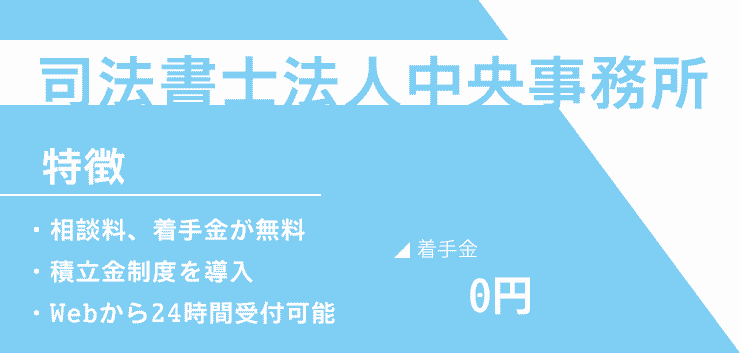

- 相談料と着手金が無料

- 過払い金請求と任意整理は完全成功報酬制

- 分割払いできる

- 積立金制度を導入している

- Webから24時間いつでも受付可能

- 24時まで電話相談を受け付けている

司法書士法人中央事務所は相談料と着手金ともに無料で、過払い金請求と任意整理は完全成功報酬制を導入している事務所です。

報酬金を分割払いできるため、手元にお金がない状態で債務整理を依頼したい人におすすめです。

司法書士法人中央事務所では、利用者と相談して決めた金額を毎月専用の口座に預け入れる積立金制度を採用しています。

積立金制度によって一定期間決まった金額を積み立てて実績をつくり、債権者との交渉をスムーズに行うのが目的です。

債権者から「一定期間積立ができる人なら長期分割や利息カットの交渉に応じても滞納の可能性が低い」と判断されれば、和解が成立しやすくなります。

手続き中に積み立てたお金は報酬金の支払いに充てられるため、一括で支払えるか不安な人や分割払いの金額を抑えたい人にぴったりです。

Webなら24時間、電話だと24時まで相談を受け付けており、時間に余裕を持って問い合わせられます。

積立金制度の活用で債務整理の交渉を有利に進めたい人は、司法書士法人中央事務所に依頼しましょう。

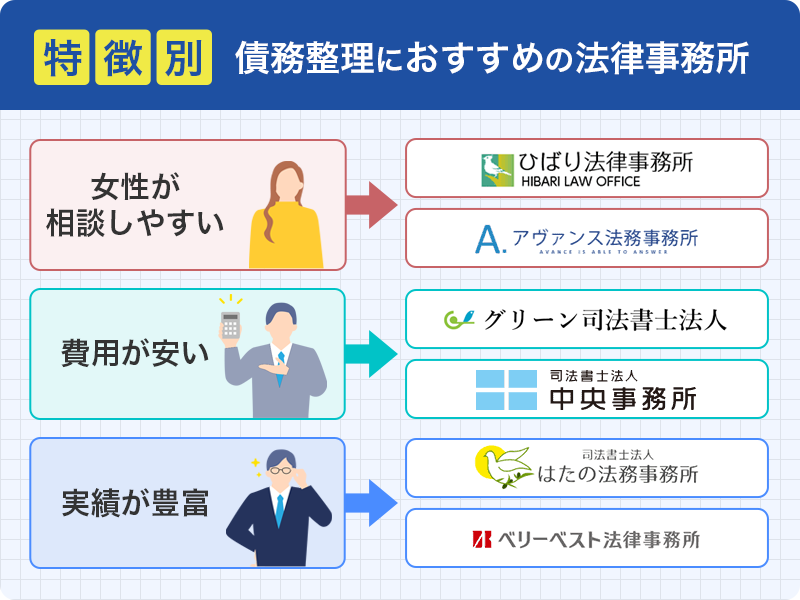

債務整理におすすめな法律事務所の特徴別まとめ

債務整理におすすめの法律事務所を特徴別にまとめた結果は以下の通りです。

| 特徴 | 法律事務所 |

|---|---|

| 女性が相談しやすい | ・はたの法務事務所 ・アヴァンス法務事務所 |

| 費用が安い | ・グリーン司法書士法人 ・はたの法務事務所 |

| 実績が豊富 | ・はたの法務事務所 ・司法書士法人 赤瀬事務所 |

はたの法務事務所は、細かく悩みに寄り添ってくれるので、女性でも不安に思わず相談できます。

アヴァンス法務事務所には、女性スタッフが対応する女性専用窓口があります。

女性特有の悩みを相談しやすいうえ、男性相手だと緊張してしまう人にぴったりです。

グリーン司法書士法人とはたの法務事務所は、相談料と着手金がともに無料なので、初期費用をかけたくない人におすすめ。

はたの法務事務所と司法書士法人 赤瀬事務所は債務整理の実績が豊富で、初めての債務整理を成功させたい人や信頼度の高い事務所に任せたい人に適しています。

希望に合わせて自分にぴったりな法律事務所に相談しましょう。

女性が相談しやすいのははたの法務事務所とアヴァンス法務事務所

女性におすすめの法律事務所は、はたの法務事務所とアヴァンス法務事務所です。

はたの法務事務所は、女性からの相談を歓迎しています。

解決事例ページには、女性からの相談事例が多数記載。

20代から50代までの専業主婦、シングルマザー、会社員、無職の人など、幅広い年齢層やライフスタイルを送る女性の相談に乗ってくれます。

家族に知られず手続きしたい女性には、事務所からの郵便物に事務所名を入れないなど、家族にバレない方法の提案も実施。

他の事務所に相談して納得いかなかった人が、別の解決策を求めて利用するのもおすすめです。

アヴァンス法務事務所は、フリーダイヤルとは別に女性専用ダイヤルを設けており、男性の弁護士相手では話しにくい女性でも安心して電話相談が可能です。

アヴァンス法務事務所の女性専用ダイヤルは以下の通り。

女性専用ダイヤル:0120-964-664

初めての債務整理で、きめ細やかな相談に乗ってもらいたい人ははたの法務事務所、女性スタッフなら相談しやすい人はアヴァンス法務事務所に相談しましょう。

費用が安いのはグリーン司法書士法人とはたの法務事務所

着手金や報酬金の費用が安い法律事務所は、グリーン司法書士法人とはたの法務事務所です。

各法律事務所の着手金や報酬金を以下の通り比較しました。

| 法律事務所 | 任意整理の費用 | 個人再生の費用 | 自己破産の費用 |

|---|---|---|---|

| グリーン司法書士法人 | 着手金:無料 基本料金:1社あたり21,780円〜 |

着手金:無料 基本料金:330,000円 |

着手金:無料 基本料金:264,000円〜 |

| はたの法務事務所 | 着手金:無料 基本報酬:22,000円~ 減額報酬:11% 過払い金報酬:22% ※10万円以下の場合は14%と計算費用11,000円 |

着手金:無料 基本報酬:385,000円~ (再生委員に支払う費用が220,000~必要) |

着手金:無料 成功報酬:220,000円~ (管財事件は220,000円~必要) |

| ライズ綜合法律事務所 | 着手金:55,000円~ 報酬金:22,000円 |

着手金:418,000~528,000円 申立費用等実費:50,000円 |

着手金:363,000~473,000円 申し立て費用:30,000円 |

| 弁護士法人・響 | 着手金:55,000円~ 報酬金:11,000円~ |

着手金:330,000円~ 報酬金:220,000円~ |

着手金:330,000円~ 成功報酬:220,000円~ |

グリーン司法書士法人とはたの法務事務所はともに着手金が無料です。

ライズ綜合法律事務所と弁護士法人・響は、任意整理の着手金が55,000円〜かかりますが、着手金が無料の法律事務所を選べばその分の費用を削減できます。

個人再生や自己破産だと一般的に着手金が330,000円以上かかるため、払えず諦めてしまう人も。

個人再生や自己破産でも着手金がかからないグリーン司法書士法人とはたの法務事務所なら、お金をかけずに債務整理の選択肢を広げられます。

自分に合った方法で債務整理したい人は、着手金が無料に設定されている法律事務所に相談しましょう。

実績が豊富なのははたの法務事務所と司法書士法人 赤瀬事務所

実績が豊富な法律事務所は、はたの法務事務所と司法書士法人 赤瀬事務所です。

はたの法務事務所と司法書士法人 赤瀬事務所の実績は以下の通りです。

| 法律事務所 | 実績 |

|---|---|

| はたの法務事務所 | 相談実績50万件以上 |

| 司法書士法人 赤瀬事務所 | 相談実績5万件以上 |

はたの法務事務所は、相談実績が50万件を超えており、あらゆる依頼に対応するノウハウを持っています。

司法書士法人 赤瀬事務所は、年間相談実績が5万件を超えています。

法人化する前は個人事務所を運営していたため、より豊富な相談実績があると考えられます。

初めての債務整理が成功するか不安な人や複数事務所に相談する手間を省きたい人は、実績が豊富なはたの法務事務所と司法書士法人 赤瀬事務所に相談しましょう。

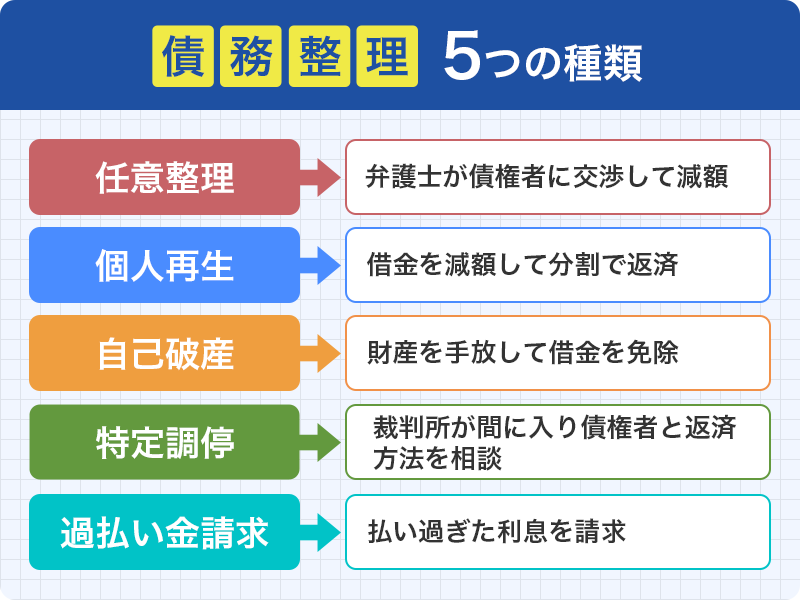

債務整理は5種類!それぞれの基礎知識とおすすめの方法を確認

債務整理の方法は以下の5種類があります。

- 任意整理

- 個人再生

- 自己破産

- 特定調停

- 過払い金請求

方法によって裁判所による手続きの必要性や返済額の負担額が異なります。

5つの債務整理のそれぞれのメリットとデメリットは以下の通りです。

| 方法 | 減額対象の金額 | メリット | デメリット |

|---|---|---|---|

| 任意整理 | ・将来的な利息 ・遅延損害金 |

・返済額が減るため返済をしやすくなる ・知人や身内にバレにくい ・財産もそのまま残る |

個人の信用情報に記録が残る |

| 個人再生 | 最大で借入残高の10分の1まで減額が可能 | ・減額してもらえる金額が大きい ・財産もそのまま残る |

・官報に個人再生をした事実が掲載される ・手続きで時間がかかる ・保証人にも返済負担が発生する |

| 自己破産 | すべての借入額が免除 ※一部を除く |

・一部を除いたほぼすべての返済が免除される ・収入のない人でも手続きが可能 ・生活に必要な財産だけ手元に残る ・自己破産後に得た財産に関しては手元に残せる |

・個人の信用情報に記録が残る ・高額な財産を失う ・官報に自己破産をした事実が掲載される ・職業によっては自己破産の手続き中は働けない ・保証人に返済負担が発生する |

| 特定調停 | 将来的な利息 | ・費用を抑えられる ・調停委員が債権者と直接交渉する ・強制執行を止められる ・財産を残せる |

・法的効力のある債務名義の作成により強制執行が容易になる ・裁判所での手続きに時間と手間がかかる ・成功率が低い ・信用情報機関に登録される ・過払い金の回収はできない |

| 過払い金請求 | グレーゾーン金利で借り入れた金額(完済から10年以内) | ・借入残高がなくなって過払い金が戻ってくる ・完済していれば信用情報に登録されない ・借入残高と相殺されないためそのまま過払い金を受け取れる |

・返済途中で手続きすると一時的に信用情報に登録される可能性がある ・完済日から10年以上経過すると過払い金が取り戻せない |

すべての方法で共通して、個人の信用情報に債務整理の手続きをした記録が残るデメリットがあります。

信用情報の記録は5~10年間残り、その期間にローンやクレジットに申し込んでも、返済能力がないと判断されて利用はできません。

ただし長期の延滞をした時点で個人の信用情報にはすでに延滞の記録があるので、債務整理による記録が残るのはデメリットとは言えない部分もあります。

自分に合った方法で債務整理ができるよう、メリットとデメリットを把握しておきましょう。

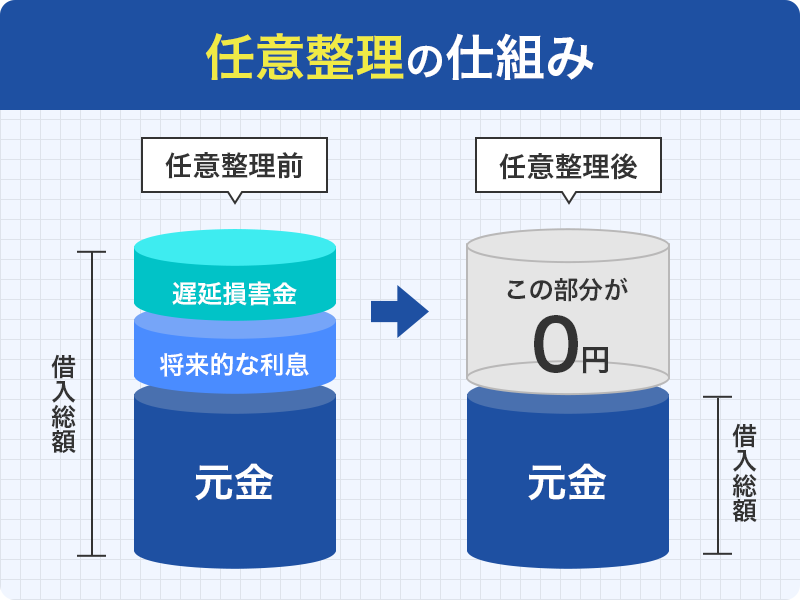

【裁判所の手続き不要】任意整理は借入先と交渉をして将来的な利息をカットしてもらう方法

任意整理は裁判所の手続きが不要で、借入先と交渉をして将来的な利息をカットしてもらう方法です。

| 減額できる金額 | ・将来的な利息 ・遅延損害金 |

|---|---|

| 条件 | ・安定収入があり返済の意思があること ・3年~5年で返済ができること |

| 費用の相場 | 借入先1件につき5万円~10万円 |

| 手続きに必要な期間 | 3か月~6か月程度 |

任意整理は、借り入れをしている人の代わりに弁護士や司法書士が借入先と交渉を行って、将来的な利息や遅延損害金をカットしてもらう方法です。

返済能力があることが前提ですが、周りにバレにくく財産も失わないため、デメリットが少ない方法でもあります。

任意整理によってで3年~5年かけて元金を返済すればいいため、返済の負担が減ります。

例えば金利が年18.0%のところで200万円の借入残高がある場合、3年間で利息は602,000円程度発生する計算です。

参考:E-LOAN │カードローンのかんたん返済額シミュレーション

支払いが遅れて遅延損害金が発生した場合には、負担額はさらに大きくなります。

任意整理をすれば将来的に払わなければならなかった約60万円の利息をカットできるため、今よりも返済がラクになる可能性は高いです。

ただし任意整理をするには安定した収入と返済の意思があり、3年~5年で完済する必要があります。

任意整理を依頼する際の費用相場は、借入先1件に対して5万円~10万円ほどです。

高く感じるかもしれませんが、減らせる利息の金額を考えると、ほとんどのケースで任意整理をしたほうが負担は少なくなります。

任意整理の手続きに必要な期間は3か月~6か月です。

比較的短期間で借り入れに関する問題を解決できる方法が希望なら、任意整理を検討しましょう。

- 返済額が減って返済をしやすくなる

- 知人や身内にバレる可能性が低い

- 財産がそのまま手元に残る

- 個人の信用情報に登録される

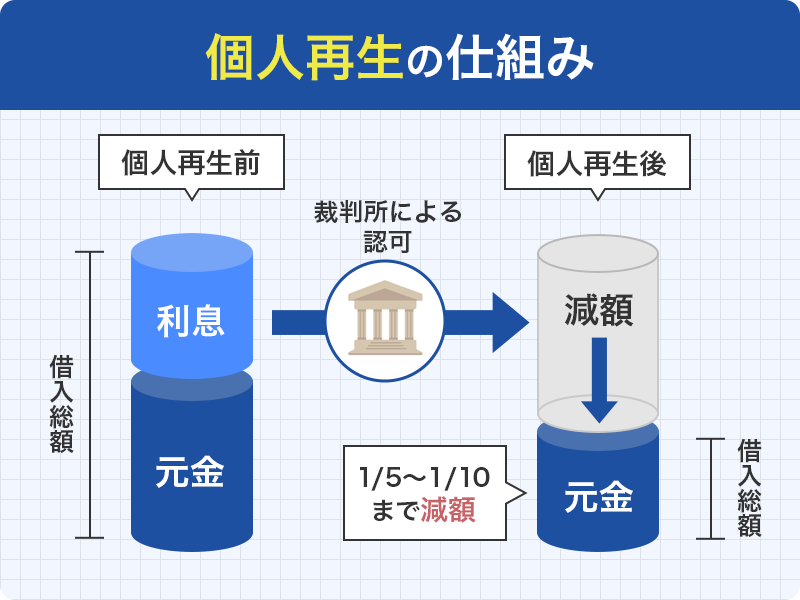

【裁判所での手続きが必要】個人再生は元金も含めて返済額を減らせる方法

個人再生は裁判所での手続きが必要な方法で、元金も含めて返済額を減らせます。

| 減額できる金額 | 最大で借入残高の10分の1まで減額が可能 |

|---|---|

| 条件 | ・安定した収入と返済の意思があること ・3年~5年で返済ができること ・借入残高が5,000万円以下であること |

| 費用の相場 | 50万円~60万円程度 |

| 手続きに必要な期間 | 1年~1年半 |

個人再生は減額してもらえる返済額が大きい点がメリット。

個人再生によって減額可能な返済額は、現状借り入れをしている金額によって異なります。

| 借入額 | 個人再生後の返済額 |

|---|---|

| 100万円以上500万円以下 | 100万円 |

| 500万円超1,500万円以下 | 借入額の5分の1 |

| 1,500万円超3,000万円以下 | 300万円 |

| 3,000万円超5,000万円以下 | 借入額の10分の1 |

借入額が100万円未満の場合には、個人再生による減額ができません。

例えば借入額が500万円の場合には、100万円まで減額できます。

借入額が3,000万円を超えている場合には、10分の1まで返済額の減額が可能です。

個人再生は返済しやすくするために借入額を減らす方法なので、安定した収入と返済の意思があり、3年~5年で返済できる人が利用できます。

注意点として借入残高が5,000万円を超えていると、個人再生は利用できません。

費用は50万円~60万円程度かかるものの、ほとんどのケースで個人再生を利用したほうが支払う総額は少なくてすみます。

ただし個人再生の手続きに1年~1年半かかる点に注意しましょう。

- 減額できもらえる金額が大きい

- 財産がそのまま残る

- 官報に個人再生を行った旨が掲載される

- 手続きに時間がかかる

- 保証人にも返済負担が生じる

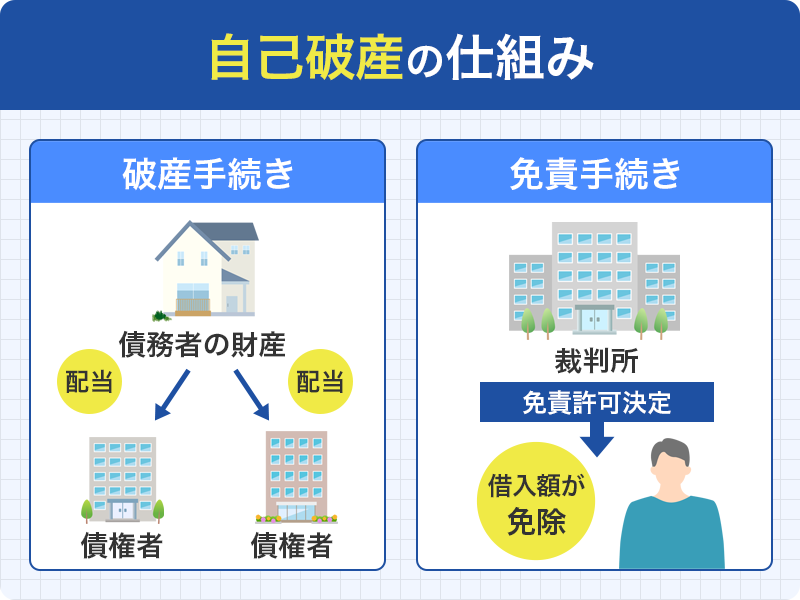

【裁判所での手続きが必要】自己破産は返済が全額免除される代わりに制限も大きい

自己破産は裁判所による手続きが必要な方法で、返済が全額免除される代わりに制限も大きく、高額な財産を失う債務整理です。

| 減額できる金額 | すべての借入額が免除 ※一部を除く |

|---|---|

| 条件 | ・支払いができないと裁判所に認められること ・借り入れの理由が正当なものであること ・免除できない負債以外であること |

| 費用の相場 | 30万円~80万円 |

| 手続きに必要な期間 | 6ヶ月~1年 |

自己破産は返済額が全額免除される点が最大のメリットで、養育費などの一部の支払いを除く全額の返済が免除されます。

借金を全額無くせるため金銭的な負担は減らせますが、自己破産に関する事実が官報に掲載される点はデメリット。

官報に自己破産の事実が掲載されると、周囲に知られる可能性があります。

また自己破産をすると、契約者本人の返済義務は無くなりますが、保証人に対して返済義務が発生するので要注意。

保証人がいる場合には、自己破産の手続きを勝手に始めないで、必ず保証人の理解を得ておきましょう。

自己破産は収入のない人でも手続きができて、生活に必要な財産や自己破産後に得た財産は手元に残ります。

ただし、以下のような高額な財産は失うため、最終的に自己破産を選ぶかは慎重な判断が必要です。

- 自宅

- 車

- 現金や預貯金

- 貴金属

上記のような高額な財産は売却され、借金の返済額に充てられます。

現金は生活に必要なものとして99万円までは残してもらえるため、当面の生活が圧迫される心配はないでしょう。

自己破産の手続きでは支払いが不可能な状態になっていると裁判所に認められる必要があります。

ギャンブルや株などのために借り入れたお金など、正当な理由ではない場合や返済できないとわかっていて借り入れをした場合には、自己破産が認められません。

以下の項目に関して滞納している金額に対しても、自己破産の対象外です。

- 税金

- 国民健康保険料

- 悪意を持って行った行為に対する損害賠償金

- 養育費

- 婚姻のための費用

- 従業員に対する給与

自己破産の手続きでは30万円~80万円程度の費用がかかり、手続きに必要な期間は6か月~1年程度です。

借りたお金を返済できる当てがないなら、自己破産を選択しましょう。

- 一部を除いた全額返済が免除される

- 収入がなくても手続きできる

- 生活に必要な財産は残る

- 自己破産後に得た財産は残せる

- 個人の信用情報に登録される

- 高額な財産を失ってしまう

- 官報に自己破産を行った旨が掲載される

- 職業によっては自己破産の手続き中に働けない

- 保証人に返済負担が生じる

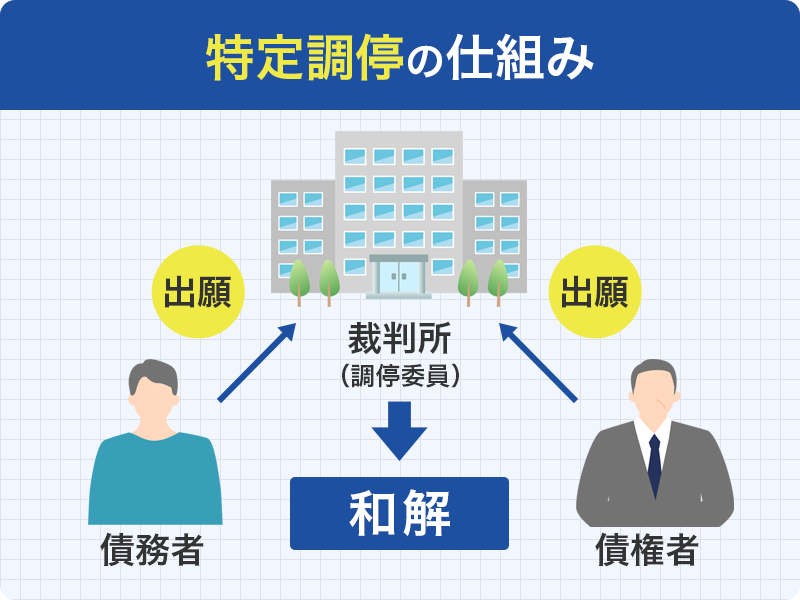

【裁判所での手続きが必要】特定調停は費用を抑えて手続きを進められる

特定調停は費用を大幅に抑えられますが、成功率が低い債務整理です。

| 減額できる金額 | 将来的な利息 |

|---|---|

| 条件 | ・実現可能な返済計画を立てられること ・自分で書類作成や出廷ができること |

| 費用の相場 | 債権者1社につき500~1,000円(弁護士に依頼するケースを除く) |

| 手続きに必要な期間 | 3ヶ月〜6ヶ月 |

特定調停で減額されるのは、将来発生する予定だった利息が主で、すでに発生した元本や過去の利息については基本的に減額されません。

特定調停を行う際、毎月継続的に返済できるだけの収入や資金計画が必要です。

返済の見込みが立たないと調停が成立しない恐れがあります。

申立てによって給料差し押さえの強制執行を一時的に止められ、財産を手放さずに債務整理できる点がメリットです。

ただし特定調停は本人が裁判所に申立てを行い、調停期日にも出席しなければいけないため、一定の労力と手間がかかります。

申し立てから調停成立までの期間は3〜6ヶ月程度で、複数の債権者がいて交渉が難航すれば長引く可能性があります。

費用は非常に安く、自力で行うなら債権者1社あたり500~1,000円程度です。

特定調停を行うと信用情報に債務整理の履歴が記録され、約5年間はローンやクレジットカードの利用が難しくなります。

債務整理後にローンやクレジットカードの利用予定がない人は、費用を大幅に安く抑えられる特定調停を利用しましょう。

- 費用を抑制できる

- 調停委員が債権者と交渉する

- 強制執行を停止できる

- 財産を手元に残せる

- 法的効力のある債務名義の作成により強制執行が簡単に行える

- 裁判所での手続きに時間と手間が生じる

- 成功する可能性が低い

- 信用情報機関に記録される

- 過払い金の回収には対応していない

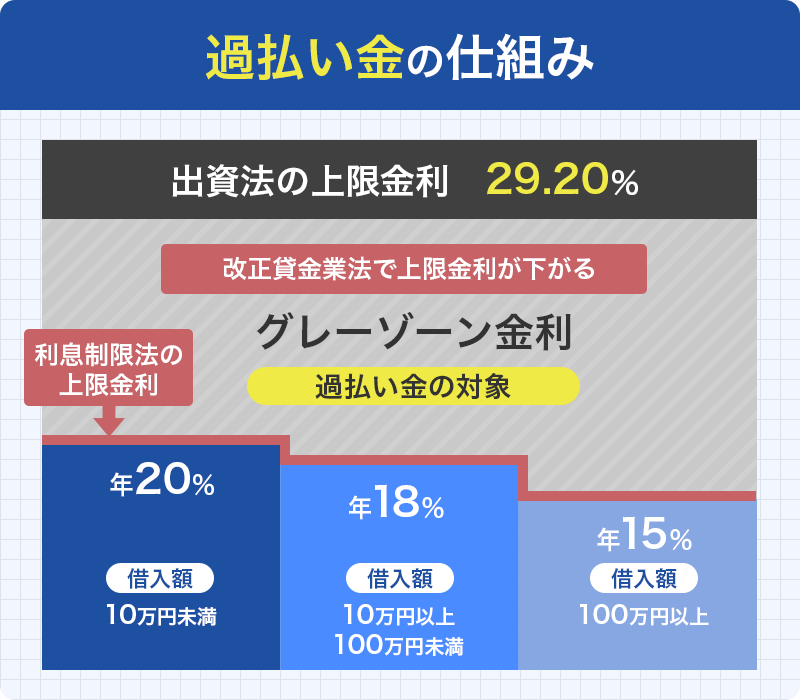

【裁判所の手続き不要】過払い金請求は払いすぎた利息を取り戻せる

過払い金請求は、消費者金融やクレジットカード会社から高金利で借り入れていたときに、払い過ぎた利息分を返還してもらえる債務整理です。

| 減額できる金額 | グレーゾーン金利で借り入れた金額(完済から10年以内) |

|---|---|

| 条件 | ・年利15〜20%を超える金利で借り入れ経験があること ・最後の借り入れ、または最後に返済した日から10年以内であること |

| 費用の相場 | 10万円 |

| 手続きに必要な期間 | 3ヶ月〜6ヶ月 |

過払い金請求で減額できる金額は、過去にグレーゾーン金利で借り入れた金額に対して払い過ぎた利息分です。

グレーゾーン金利は法定金利を超える利率でしたが、利息の上限を定める2つの法律間に差があったため、刑事罰を受けない範囲で高い金利が設定されていました。

現在は2つの法律間で利息の上限を統一。

グレーゾーン金利での融資は違法だったため、返済が終わっていれば過剰な支払い分が取り戻せます。

完済から10年以内であれば過払い金請求も可能ですが、それ以上経過すると法律上は過払い金請求ができません。

過払い金請求の費用相場は、弁護士や司法書士に依頼すると10万円前後が一般的です。

過払い金請求の手続きには通常3ヶ月〜6ヶ月程度で、金融機関からの過去の取引履歴の取得や計算に時間がかかれば請求から返還までさらに時間がかかります。

完済済みの借金に関して行われる過払い金請求は、手続き後に信用情報に傷がつかない点がメリットです。

借金の返済と相殺せずに返還されるため、すでに返済が終わっていれば借金に対する影響なく過払い金を受け取れます。

ただし返済途中で過払い金請求を行うと、手続きが一時的に信用情報に記録され借金の支払いが遅れたように見えるケースも。

今後のローンやクレジットカードの利用に影響が出る可能性があるため、対象の借り入れが完済している人は積極的に過払い金請求をしましょう。

- 借金がなくなって過払い金が手元に戻ってくる

- 完済していれば信用情報に記録されない

- 借金と相殺されずそのまま過払い金を受け取れる

- 返済途中で手続きすると一時的に信用情報に記録される

- 完済日から10年以上経過すると過払い金が戻ってこない

どの債務整理がおすすめ?向いている人の特徴を確認

最適な債務整理の方法を選ぶためにも、それぞれに向いている人の特徴を確認しましょう。

| 手続き方法 | 向いている人 |

|---|---|

| 任意整理 | ・利息を減らせば支払いができる人 ・安定した収入がある人 ・ギャンブルなどが理由で借り入れをしている人 |

| 個人再生 | ・利息を減らすだけでは支払いが難しい人 ・安定した収入がある人 ・自宅は残しておきたい人 ・ギャンブルなどが理由で借り入れをしている人 |

| 自己破産 | ・安定した収入がない人 ・借りたお金が返済できない人 |

| 特定調停 | ・安定した収入がある人 ・元金の返済ができる見込みのある人 ・弁護士の依頼費用を省きたい人 ・債権者の数が少ない人 |

| 過払い金請求 | ・2010年6月の改正貸金業法施行前までに借り入れたことがある人 ・5年以上返済期間があった人 ・完済、または借り入れてから10年以上経過していない人 ・消費者金融で融資を受けた人 ・クレジットカードのキャッシング枠を利用した人 |

任意整理で減らせるのは利息のみなので、利息を減らせば支払える人に向いています。

返済能力が必要なため、収入のない人には向いていませんが、デメリットが少なく、多くの人におすすめの方法です。

個人再生は元金も含めて減額ができるため、任意整理だけでは返済が難しい人に向いています。

自己破産はギャンブルなどが理由の借り入れは認められないので、借り入れの理由によっては個人再生の利用を検討しましょう。

ただし個人再生の利用には返済能力が必要です。

自己破産はすべての返済が免除されるため、収入のない人でも利用できます。

自己破産は制限が大きい方法ですが、生活の立て直しがまったくできなくなった人は利用を検討しましょう。

特定調停は将来にわたって返済を継続していくのが前提なので、毎月一定の収入があり返済能力がある人に向いています。

債権者の数が多いと手続きや調整が煩雑になるため、債権者が1~3社程度に限られている人で費用を抑えたい人は利用しましょう。

過払い金請求は、2010年6月の法改正で利息制限法に基づく上限金利が厳格に適用される以前に借り入れた人や、長期間にわたって高金利で返済をしていた人に適した方法です。

完済または借り入れてから10年以内の人は、完済していればブラックリストに登録されないため過払い金請求を検討しましょう。

債務整理を依頼する事務所のおすすめの選び方6つ

債務整理の手続きをしてもらうための法律事務所を探す際には、以下6つの選び方をチェックしながら見つけましょう。

- 債務整理の実績は豊富か

- 事務所に直接行けるか

- 費用の明細が表示されているか

- 費用は相場程度に収まっているか

- 相談をしやすい雰囲気があるか

- 事務所の評判や口コミは良いか

それぞれのチェックポイントを具体的に解説します。

債務整理の実績がある事務所か

債務整理の手続きを行ってもらう事務所選びでは、債務整理の実績が豊富か確認しましょう。

弁護士や司法書士が扱う分野は幅広く、それぞれの事務所で得意としている分野があります。

債務整理の知識や実績豊富な事務所に依頼したほうが、よりスムーズに手続きができます。

債務整理が得意な事務所かどうかを見分ける方法は下記の通りです。

- 債務整理を行った実績が明記されている

- 公式サイトで債務整理に関する情報を詳しく記載している

- 無料相談や電話などで一度相談をしてみる

公式サイトに債務整理の実績が記載されている場合には、数字で判断ができます。

債務整理に関する情報を公式サイト内で詳しく記載している事務所もおすすめです。

債務整理に関する依頼を多く受けた実績があるからこそ、自然に情報量も多くなっていると考えられます。

ほとんどの事務所で無料相談や電話相談に対応しているため、実際に相談をしてから判断するのも1つの方法です。

疑問点を質問したときに分かりやすく丁寧な回答がない場合は、債務整理が得意分野ではないと判断できます。

弁護士や司法書士の事務所に直接行って債務整理の手続きができるか

債務整理の依頼先を決める際には、事務所が直接行ける場所にあるかも考えましょう。

基本的に債務整理の手続きでは、弁護士や司法書士に直接会う必要があります。

新型コロナウイルス感染症の影響を受けてからは、オンラインでも債務整理の手続きが可能な事務所もありますが、基本的には事務所に直接行く必要があります。

事務所に複数回行く必要のあるケースもあるため、自宅からあまりにも遠い場所など利便性の悪い事務所は避けておきましょう。

ベリーベスト法律事務所は全国75か所にオフィスがあり、住んでいる地域に関わらず行きやすいです。

債務整理の費用の詳細が明確に表示されているか

債務整理の手続きを行ってもらう事務所を探す際には、費用の内容が明確に表示されているかも確認しましょう。

債務整理の費用は、以下のような複数の費用が含まれます。

- 着手金

- 成功報酬

- 事務手数料

公式サイトには一部の費用のみ記載されていて、安いと思って依頼してみると実際には高額になったというケースもあります。

一部しか金額が記載されていないところは避けて、金額の詳細が丁寧に記載されている事務所で依頼するのがおすすめです。

例えばグリーン司法書士法人は、見積もりを出して相談者が納得してから着手してくれます。

費用で困らないよう、総額を確認できる法律事務所に依頼しましょう。

債務整理にかかる費用が相場程度に収まっているか

債務整理の手続きを行ってもらう事務所を選ぶ際には、費用が相場程度になっているか確認しましょう。

債務整理の料金は事務所で自由に決められるため、依頼先によって料金は異なります。

しかし債務整理にも相場があり、他の事務所に比べて費用が高すぎる場合には正当な料金とは考えられません。

債務整理は返済の負担を減らすための手続きなので、債務整理の費用が負担にならないように高額な料金設定の事務所は避けましょう。

本記事で紹介した法律事務所は、いずれも費用が相場程度です。

利用できる地域や実績も考慮して、依頼先を決めましょう。

事務所や電話口の対応は相談をしやすい雰囲気があるか

事務所を選ぶ際には、相談しやすい雰囲気も確認しておきましょう。

債務整理の手続きでは、分からないことが出てくる場合もあります。

質問のしにくい雰囲気の事務所や、電話がつながりにくい事務所では、困ったときに力になってもらえない可能性が高いです。

弁護士や司法書士は話しやすい雰囲気を持っているか、電話は繋がりやすいか、相談のしやすさも確認してから事務所を選びましょう。

無料相談や電話相談を活用すれば、雰囲気をチェックしやすいです。

昼間は仕事や家庭の用事で忙しいなら、24時間相談に対応してくれる法律事務所が利用しやすいです。

時間的な余裕があまりない人は、弁護士法人・響やサンク総合法律事務所に相談しましょう。

債務整理を依頼する事務所の評判や口コミの内容は良いか

債務整理を依頼する事務所選びでは、事務所の評判や口コミの内容も見ておくと安心です。

費用面や事務所の場所などの情報を元に依頼先となる候補が決まったら、評判や口コミの内容をチェックしましょう。

評判の内容が良い事務所なら、依頼しても安心です。

しかし口コミは基本的に匿名による投稿なので、すべてが信用できる情報とは限りません。

一部の口コミだけで判断するのではなく全体的に確認して、否定的な意見が多かった場合には注意するといった感じで活用しましょう。

債務整理はおすすめの弁護士や司法書士に依頼するのが最適な理由3つ

債務整理は、以下3つの理由から弁護士や司法書士に依頼するのが最適です。

- 手続きが始まるとすぐに督促が止まる

- 最適な債務整理の方法を案内してもらえる

- 時間がない人でも債務整理ができる

借り入れを延滞していると、督促を不安に思う人も多いです。

債務整理の手続きを始めると督促が止まり、精神的な負担を軽減できます。

自分では分からなくても最適な方法を案内してもらえて、時間がなくても手続きの代行が可能です。

事情があって債務整理をしたくてもできなかった人は、弁護士や司法書士への依頼を検討しましょう。

手続きが始まるとすぐに督促が止まる

弁護士や司法書士が債務整理の手続きを始めると、督促はすぐに止まります。

督促状などが届き続けると、精神的な負担が大きいと感じがちです。

自分で債務整理の手続きを行う場合、督促を止める手続きからすべて自分ひとりで行う必要があります。

専門的な知識が必要になるため、一般の人はすぐにできないケースがほとんどです。

専門家に依頼した方が、すぐに督促が止まるので安心です。

「次回の返済日が近い」「すぐにでも督促を止めたい」といった人は、専門家の力を借りましょう。

最適な債務整理の方法を案内してもらえる

弁護士や司法書士に相談をすると、最適な債務整理の方法を案内してもらえます。

人によって最適な債務整理の方法は異なるため、債務整理の特徴を理解しなければいけません。

専門知識を持っていない一般の人が、最適な債務整理の方法を選ぶのは難しいです。

選択を間違えてしまうと、債務整理をしたにもかかわらず返済できなくなる可能性もあります。

専門家に相談することで豊富な経験を元に、最適な方法を案内してくれます。

それぞれの債務整理のメリットやデメリットも詳しく教えてもらえるので、専門知識も必要ありません。

自分に合った最適な方法で無理なく債務整理をしたい人は、弁護士や司法書士への依頼を検討しましょう。

時間がない人でも債務整理ができる

時間がない人でも、弁護士や司法書士に依頼すれば債務整理が簡単にできます。

債務整理を行う際には、以下のような手続きが必要です。

- 必要な書類を用意する

- 借入先や裁判所と手続きをする

- 減額可能な金額を計算する

仕事や家事などをしながら、上記すべての手続きを、専門的な知識を調べながら行うのは非常に困難です。

弁護士や司法書士に依頼しておけば、任せっきりで問題ありません。

手間や時間の負担を減らしながら、効果的な債務整理ができます。

日常生活を優先しつつ借り入れの問題を解決するなら、弁護士や司法書士の手を借りましょう。

債務整理をするとどうなる?考えられるリスク4つ

債務整理をするリスクは主に以下の4つです。

- クレジットカードが使用できない期間がある

- 銀行口座が凍結される可能性がある

- 個人再生と自己破産で財産を処分する必要がある

- 連帯保証人が借金を肩代わりしなければいけない

債務整理を行うと、クレジットカードを使用できなくなる期間があります。

銀行口座を凍結されるケースもあるので、債務整理後に生活が成り立つよう準備しなければいけません。

債務整理の方法によっては財産や連帯保証人への影響も考えられます。

リスクも知った上で、できる限り生活への影響が少ない債務整理の方法を選びましょう。

クレジットカードが使えない期間がある

債務整理を行うと、クレジットカードが使用できない期間があるのがリスクの1つです。

債務整理を行うと、信用情報機関に金融事故情報として登録され、クレジットカード会社やローン会社が顧客の信用力を審査する際に参照されます。

債務整理の種類によって信用情報への登録期間は異なりますが、一般的には以下の通りです。

| 債務整理の種類 | 信用情報への登録期間の目安 |

|---|---|

| 任意整理 | 約5年 |

| 個人再生 | 約5~10年 |

| 自己破産 | 約5~10年 |

上記の期間中は新たにクレジットカードを作成するのが難しく、既存のカードも使用停止になる可能性があります。

クレジットカードが使えないと、スマホの分割払い契約ができなかったり、サブスクリプションサービスに登録できなかったりと、日常生活に支障をきたしてしまいます。

クレジットカードが使えない間の代替手段は以下の通りです。

- デビットカード

- プリペイドカード

- 家族カード

クレジットカードを日常的に使っている人は、今後の支払い方法を考えてから債務整理をしましょう。

銀行口座が凍結されることがある

債務整理を行った後、銀行口座が凍結される可能性もあります。

凍結される可能性があるのは以下のローンを債務整理の対象としたときです。

- 口座を保有している銀行

- 口座を保有している銀行の系列会社

口座を保有している銀行のローンを債務整理の対象としたときは、銀行の口座に残っているお金が返済に回される仕組みです。

借入額が50万円で口座に10万円あったら、10万円が返済に回されて残り40万円が債務整理の対象になります。

系列会社で債務整理をしたときも同様で、例えばプロミスを債務整理の対象にすると、三井住友銀行の口座が凍結されるケースも。

自己破産や個人再生を裁判所に申し立てると、裁判所や債権者の判断により、ローンを組んでいる銀行口座が一時的に凍結されます。

任意整理は対象を選べますが、自己破産や個人再生は選択できないため、ローンを組んでいる銀行全ての口座が凍結される結果に。

自己破産や個人再生の手続き中に、裁判所が財産の把握を行う際、勝手な出金や送金を防ぐのも目的の1つです。

口座が凍結されると、預金が引き出せなかったり、給与や年金の振込があっても使えなかったりして日常生活に大きな支障が出てしまいます。

債務整理を弁護士に依頼する人は、どの銀行口座をどう扱えばいいか事前に相談しましょう。

個人再生や自己破産で財産を処分しなければいけない

債務整理のうち個人再生や自己破産を行うと、財産を処分しなければいけません。

自己破産だと借入残高の返済は原則すべて免除されますが、一定の価値がある財産は破産管財人によって売却され債権者に分配されます。

99万円までの現金は手元に残せるため当面の生活の心配はなくても、車や生命保険の解約返戻金も処分の対象で生活に大きな影響が出る可能性も。

個人再生だと財産を全て没収されるわけではありませんが、保有している財産の総額以上の金額を最低限返済しなければいけません。

高額な財産を持っていれば、財産の状況に応じた返済が必要です。

持っている財産をリストアップして、どうしても手放したくないなら他の債務整理を検討しましょう。

連帯保証人が借り入れを肩代わりすることになる

債務整理をして本人の支払い負担が軽減されても、連帯保証人が元の借金を肩代わりしなければいけない可能性があります。

連帯保証人とは、債務者が借金を返済できなくなったときに代わりに支払う責任を持つ人です。

連帯保証人となった家族や知人に多額の請求が突然届くため、連帯保証人に迷惑がかかります。

連帯保証人が支払えないときは財産差し押さえや訴訟に発展し、金銭的な問題だけでなく、人間関係の破綻につながる恐れも。

債務整理を検討している場合、連帯保証人付きの借り入れがあるか必ず確認し、保証人と事前に話し合いましょう。

任意整理なら整理する借り入れを選べるので、保証人がついている債務を対象外にできます。

難しいときは連帯保証人とともに債務整理をする方法もあるので、方針を決めておきましょう。

債務整理の手続きの流れは?手順に沿って解説

弁護士や司法書士に債務整理を依頼する際の、大まかな手順は以下の通りです。

- 弁護士や司法書士に相談をする

- 督促が止まる

- 債務額が確定する

- 必要な手続きを行う

最初に弁護士や司法書士に相談したら、督促が止まります。

依頼後は専門家に任せておけば債務整理を進められるので、指示に従って行動しましょう。

1.債務整理について弁護士や司法書士に相談をする

債務整理の手続きを始めるためにも、まず弁護士や司法書士に相談をしましょう。

専門家に相談すれば最適な債務整理の方法を教えてもらえます。

債務整理には種類があるので、相談者の希望や状況に応じて方法を決めなければいけません。

方針が決まらなければ手続きを進められないので、説明をよく聞いて納得できる方法を選びましょう。

依頼後は専門家に任せるので、最初の相談が重要です。

分からない点はきちんと確認し、デメリットも理解した上で債務整理をするか決めましょう。

2.手続きが始まって督促が止まる

弁護士や司法書士が債務整理の依頼を受けた際には、受任通知の発行が行われます。

受任通知は弁護士や司法書士が依頼者の代理人に就いたと債権者に知らせる文章です。

受任通知には以後の連絡を弁護士や司法書士にするよう記載されていて、相談者には連絡が行かなくなります。

債務整理における受任通知には取り立てを止める効力もあり、受任通知が発行された時点で督促は止まるため、精神的な苦痛も解放されます。

債務整理の手続き中は、一時的に返済が止まるのもメリットです。

返済が止まっているうちに、債務整理後の生活が成り立つよう準備を行いましょう。

3.返済に必要な債務額が確定する

手続きが始まると弁護士や司法書士は必要な書類を用意して、実際の返済額を計算します。

借り入れが長期間になっている場合には、法律改正の関係で利息を払いすぎているケースもあります。

利息を払いすぎているときは過払い請求も合わせて行うと、債務整理後に支払うべき金額が減るケースも。

実際の債務額は異なる場合もあるため、正しく計算をして現在の債務額を確定させなければなりません。

専門家に任せておけば必要な手続きを行ってくれるので、指示があったときは従いましょう。

4.債務整理に必要な手続きが行われる

債務額が決まると、任意整理では借入元との交渉が始まり、個人再生や自己破産では、借入元と裁判所の両方との手続きが行われます。

必要な手続きは弁護士や司法書士が案内してくれるので、詳細を把握しておく必要はありません。

時間や知識がなくても、無理なく債務整理を進められます。

手続きが終わると、自己破産以外の債務整理は見直された条件による支払いが開始される流れです。

自己破産は返済が不要になり、高額な財産の売却などの手続きが行われます。

債務整理をしたくても費用が払えないときの対処法

債務整理では費用が高額になるケースも多く、費用が原因で利用できない人は以下のような対処法を試しましょう。

- 法テラスに相談をする

- 分割払いの相談をする

- 着手金が無料になっている事務所に依頼する

法テラスは国が設立した機関で、困っているときに相談できます。

分割払いや着手金無料での相談に対応している法律事務所なら、手元にまとまったお金がなくても債務整理が可能です。

今の自分の状況に合わせて、必要な対策を行いましょう。

法テラスを使って相談をする

法テラスに相談すると、お金があまりなくても債務整理できる可能性があります。

法テラスの正式名称は「日本司法支援センター 法テラス」と言い、法的なトラブルを解決してくれる国が設立した機関です。

以下の条件を満たしている人なら、法テラスが一時的に弁護士費用を立て替え、分割による支払いができます。

- 収入額が基準以下の人

- 勝訴できる見込みがある人

- 民事法律扶助の趣旨に適した人

収入の基準額は住んでいる地域や人数によって異なるため、あらかじめ確認した上で利用を検討しましょう。

「勝訴できる見込みがある人」とは、和解や調停などの紛争を解決できる見込みのある場合や、自己破産で免責を受けられる見込みのある人です。

民事法律扶助の趣旨に適している人とは、宣伝や報復のために利用するつもりではない場合を言います。

詳細が分からないときも、一度相談して自分が対象になるか確認しましょう。

法テラスは、「自分の悩みや不安が法律で解決できるか知りたい」といった段階の人からの相談も受け付けています。

サポートダイヤルのオペレーターが対応してくれるので、いきなり法律家に相談するのが不安な人は、サポートダイヤルへの電話やメールで相談を始めましょう。

分割払いを利用できるか相談する

2つ目は事務所に対して分割払いの利用を相談する方法です。

弁護士や司法書士の事務所の中には、債務整理の費用を分割払いで対応してくれるところもあります。

すべての事務所で対応しているわけではないので、分割払いを依頼したい場合には相談の段階で伝えておきましょう。

公式サイトで分割払いに対応している旨が記載されている事務所を選べば確実です。

ただし裁判所に支払わなければならない費用は分割払いが不可で、分割払いにできるのは弁護士や司法書士への支払いだけです。

費用について不安なら、無料相談で詳細を確認しておきましょう。

着手金が無料になっている事務所に依頼する

債務整理の費用を払えない場合は、着手金が無料になっている事務所に依頼する方法もあります。

着手金は依頼した際に支払い、返還されない費用です。

着手金が無料なら、手元にお金が無くても依頼はできます。

相談料が発生する事務所もあるため、相談料も必ずチェックしましょう。

相談料と着手金が無料の事務所なら、支払う費用は成功報酬だけで済みます。

成功報酬は一般的に手続きが進行していく中で支払っていきます。

途中で支払いが発生するケースもあるので、相談時点で確認して用意しましょう。

債務整理でよくある質問に対する回答

債務整理に関するよくある質問に対して回答していきます。

- 債務整理は無料で相談できますか?

- 司法書士と弁護士に依頼したときの違いは何ですか?

- 債務整理で必要な費用の相場はいくらですか?

- 女性専用の窓口を設けているおすすめの事務所はありますか?

- 債務整理は都市部の事務所に依頼するべきですか?

- 東京で債務整理におすすめの弁護士や司法書士事務所はありますか?

- 大阪で債務整理におすすめの弁護士や司法書士事務所はありますか?

- 法テラスでも債務整理に対応していますか?

- 過払い金の申請をすると債務整理の扱いになりますか?

- CMでよく見るアディーレの評判はどうですか?

多くの人が疑問を抱く部分なので、気になる点のある人は債務整理の手続きを始める前に疑問を解決しておきましょう。

債務整理に関して無料で相談できるところはある?

以下のようなところで、債務整理に関して無料で相談できます。

- 法テラス

- 消費生活センター

- 日本弁護士連合会

- 日本司法書士会連絡会

- 全国銀行協会

- 日本貸金業協会

- 公益財団法人日本クレジットカウンセリング協会

- 無料相談を受け付けている法律事務所や司法書士事務所

債務整理に関して何から始めていいかわからない場合には、上記のいずれかに相談してみましょう。

司法書士と弁護士では依頼した場合に何が違う?

債務整理の依頼ができる司法書士と弁護士には、以下の違いがあります。

- 1社に対して140万円以上の借入額がある場合には司法書士は対応できない

- 司法書士のほうは報酬の上限が決まっているので費用が安い傾向にある

司法書士は借入額が1社に対して140万円以上ある場合は対応ができません。

借入額が1社につき140万円までの場合には、司法書士事務所に依頼したほうが料金が安くなる傾向にあります。

理由としては弁護士は事務所ごとで費用を自由に決められるものの、司法書士の場合は報酬で定められる上限があるからです。

司法書士の上限が定められた「債務整理事件における報酬に関する指針」は一定の期間で効力を失う予定でした。

現状では何度か更新が続いており、2026年5月25日に失効する規定になっています。

債務整理で必要な費用の相場はどれくらい?

債務整理に必要な費用の相場は、方法によって異なります。

| 方法 | 費用の相場 |

|---|---|

| 任意整理 | 借入先1件につき5万円~10万円 |

| 個人再生 | 50万円~60万円程度 |

| 自己破産 | 30万円~80万円 |

場合によっては上記の金額では収まらない可能性もありますが、一般的には上記の金額が費用相場です。

女性専用の窓口がある債務整理でおすすめの事務所は?

女性専用の窓口がある事務所では、以下の2社がおすすめです。

- アヴァンス法務事務所

- ウイズユー司法書士事務所

アヴァンス法務事務所には女性専用の相談窓口が設置されています。

女性スタッフが対応してくれるため、女性の人でも相談をしやすいでしょう。

ウイズユー司法書士事務所の場合は、希望の人に限り女性スタッフが対応してくれます。

債務整理は都市部の事務所に依頼したほうがいい?

郊外に比べると都市部の事務所のほうが、実績が豊富な弁護士や司法書士が在籍している傾向にあります。

しかし債務整理の方法によっては何度か事務所に行く必要があるので、自宅などから遠すぎる事務所はおすすめできません。

都市部の事務所まであまりにも遠すぎる場合には、地元の事務所の方がおすすめな場合もあります。

無理なく通える距離なら、都市部の事務所に依頼しましょう。

東京で債務整理に関するおすすめの弁護士や司法書士事務所は?

東京で債務整理に関しておすすめの事務所は、以下の3社です。

- サンク総合法律事務所

- 東京ロータス法律事務所

- 司法書士法人杉山事務所

サンク総合法律事務所は第二東京弁護士会に所属しており、分割払いにも対応してくれる事務所です。

月600件以上の相談実績を持っており、経験も豊富です。

東京ロータス法律事務所は多数の実績から蓄積されたノウハウがあり、休日でも対応してくれます。

司法書士法人杉山事務所の本拠地は大阪ですが、東京での実績も豊富な司法書士事務所です。

相談の件数は月3,000件と、実績も豊富です。

大阪で債務整理に関するおすすめの弁護士や司法書士事務所は?

大阪で債務整理に関しておすすめの事務所は、以下の3社です。

- ライズ綜合法律事務所

- アディーレ法律事務所

- ベリーベスト法律事務所

ライズ綜合法律事務所では、債務整理に関する相談が無料でできます。

経験豊富な弁護士が対応してくれる事務所です。

アディーレ法律事務所では、弁護士費用を分割払いにしたり成功報酬の後払いにしたりできます。

プライバシーにも最大限配慮しながら対応してくれて、実績もある法律事務所です。

大手のベリーベスト法律事務所は、弁護士が連携をしながら対応してくれます。

法テラスでも債務整理は可能?

法テラスでも債務整理は対応してもらえます。

法テラスで債務整理の依頼をした場合には費用の負担が少なくて済むメリットがある一方で、以下のようなデメリットもあります。

- 収入や資産などの条件を満たしていないと利用できない

- 審査結果が出るまでに時間がかかる

法テラスは収入や資産額が一定の基準以下の人しか利用ができません。

利用可能か審査が行われた上で手続きに入るため、時間も必要もかかります。

審査が終わって手続きが始まるまでは、督促も止まらない点に注意しましょう。

過払い金の申請をするのは債務整理の扱いになる?

過払い金は支払い過ぎた利息で、債務整理の扱いになるケースもあります。

完済した借り入れに対して過払い金の請求をした場合には、債務整理による扱いにはなりません。

一方で返済中の借り入れに対して過払い金の請求を行って、なおかつ過払い金では全額の返済ができなかった場合には債務整理の扱いになります。

過払い金の請求をして全額返済ができた場合には債務整理の扱いにはなりません。

CMでよく見るアディーレの評判や任意整理の費用目安は?

CMでよく見るアディーレ法律事務所は評判が良いと言えます。

公式サイトには悪い口コミも含めて評判が掲載されていますが、良い口コミが大半を占めています。

「任意整理」や「個人再生」などの依頼内容でも利用者の声が検索できるので、不安な人はあらかじめ確認してもよいでしょう。

アディーレ法律事務所の任意整理の費用は以下の通りです。

- 基本料金:47,300円※相手から提訴されている場合は69,300円

- 和解できた際の報酬金:2万2千円

- 債務額を減額できた際の報酬金:減額できた金額に対する11%

- 過払い金を回収できた場合:回収した過払い金の22%※訴訟で解決した場合は27%

上記の費用はすべて税込です。

債務整理をする場合は専門性の高いおすすめの事務所に依頼しよう

債務整理をする場合は、専門性が高くおすすめの事務所に依頼するとスムーズな解決に繋がりやすい傾向にあります。

債務整理には専門的な知識も必要で、一般の人が行うのは非常に困難です。

仮に知識があったとしても、手続きは手間や時間もかかるため仕事や家事をしながら行うのは難しいでしょう。

弁護士や司法書士の事務所に依頼すれば、経験や実績豊富な専門家がスムーズに手続きをしてくれます。

弁護士や司法書士にはそれぞれ得意分野があるので、債務整理が得意な事務所を選びましょう。