2024年10月~パートの働き方が大きく変わる! 社員51名以上の企業も対象になる社会保険の適用拡大。 社労士が解説します。

2020年5月29日に「年金制度の機能強化のための国民年金法等の一部を改正する法律」(年金制度改正法)が成立しました。そのなかで、とくに企業・働く人への影響が多いものが「社会保険の適用拡大」です。段階的に社会保険の適用拡大を行うとし、直近では2022年10月から、これまで従業員数500人超(501人以上)の企業に対して社会保険の適用義務がありましたが、その範囲が従業員数100人超(101人以上)に拡大されました。また、企業の規模が拡大されるとともに、加入の対象となる従業員要件も緩和されたところです。今後、2024年には企業規模の要件がさらに50人超(51人以上)に拡大していく予定です。

多くの中小企業にも影響を与える社会保険の適用拡大について、解説していきます。

※2023年10月から変わる見込みの「106万円の壁」「130万円の壁」について追記しました。詳しくは目次からご覧ください。

この記事の監修

社会保険労務士法人とうかい

社会保険労務士 小栗多喜子

これまで給与計算の部門でマネージャー職を担当。チームメンバーとともに常時顧問先350社以上の業務支援を行ってきた。加えて、chatworkやzoomを介し、労務のお悩み解決を迅速・きめ細やかにフォローアップ。

現在はその経験をいかして、社会保険労務士法人とうかいグループの採用・人材教育など、組織の成長に向けた人づくりを専任で担当。そのほかメディア、外部・内部のセミナー等で、スポットワーカーや社会保険の適用拡大など変わる人事労務の情報について広く発信している。

主な出演メディア

・NHK「あさイチ」

・中日新聞

・船井総研のYouTubeチャンネル「Funai online」

社会保険労務士 小栗多喜子のプロフィール紹介はこちら

https://www.tokai-sr.jp/staff/oguri

取材・寄稿のご相談はこちらから

社会保険の適用拡大は、企業にも働く人にとっても、大きな影響を与えるものです。詳しく解説します

2022年、2024年とはじまる社会保険の適用拡大ですが、実は、従業員数500人超(501人以上)規模の企業においては、すでに2016年からスタートしています。それが、2020年5月29日に成立した年金制度改正法により、パートやアルバイトでも要件を満たす場合には、社会保険の被保険者となるよう、適用が拡大されることになったのです。

適用拡大の要件をみていきましょう。

企業の従業員規模によって、適用の開始時期が異なります。

すでにスタート済み

- 2016年10月〜従業員数500人超(501人以上)規模

- 2017年4月〜従業員数500人以下の企業(労使合意により、適用拡大が可能)

- 2022年10月〜従業員数100人超(101人以上)規模

今後スタート

- 2024年10月〜従業員数 50人(51人以上)超規模

従業員の要件によって、社会保険の被保険者に該当するか判断されます。2022年10月以降は従来の従業員要件に加え、以下の4つの要件をすべて満たす従業員(短時間労働者)は、被保険者になります。

【従来の従業員要件】

・正規従業員/フルタイム従業員

・週の所定労働時間数および月の所定労働日数が、正規従業員の4分の3以上であるパート・アルバイト等

【2022年10月~新たに広がった従業員要件】

正規従業員の所定労働時間および所定労働日数が4分の3未満であっても、以下の4つの要件をすべて満たす従業員(短時間労働者)は、被保険者になります。

- 週の所定労働時間が20時間以上あること

- 雇用期間が2か月超見込まれること

- 賃金月額が8.8万円以上(年収106万円以上)であること

- 学生でないこと

2022年10月の改正により、これ以降上記短時間労働者への社会保険の適用拡大が行われることになり、すべての要件を満たした人が短時間労働者も被保険者となります。要件について、もう少し詳しくみていきます。

- 週の所定労働時間が20時間以上あること

週の所定労働時間は、原則、契約上の労働時間が20時間以上あることで判断します。したがって、残業など臨時の労働時間は含みません。ただ、週の所定労働時間が20時間未満であっても、実労働時間が2か月連続して週20時間以上となり、引き続き20時間以上見込まれる場合には、3か月目から社会保険が適用されるなど、実態の労働時間が重視されます。

- 雇用期間が2か月超見込まれること

雇用期間が2か月超見込まれるかどうかで判断します。ただし、雇用契約期間が2か月以内であっても、実態が2か月を超えて使用される見込みがある場合は、雇用期間の始めから遡及して適用対象となります。たとえば、雇用期間が2か月以内でも、以下のような場合は、遡及して適用を受けます。

・就業規則、雇用契約書等で、「更新ありの旨」「更新される場合がある旨」が明示されている

・同じ職場で、同様の雇用契約で雇用されている従業員が、更新等で契約期間を超えて雇用された実績がある

- 賃金月額が8.8万円以上であること

賃金月額が8.8万円以上であることが必要です。8.8万円の対象となるのは基本手当および諸手当で判断します。時間外労働手当、休日・深夜手当 、賞与や業績給、慶弔見舞金など臨時に支払われる賃金、精皆勤手当、通勤手当、家族手当などは、含まれません。

- 学生でないこと

学生は、社会保険の適用対象外となります。ただし、卒業前に就職したり、卒業後も引き続き同じ会社に雇用される場合などは適用対象となります。

2022年10月の改正では、弁護士、税理士等の資格を有する者が行う法律または会計にかかる業務を行う事業(※)も適用業種へ追加されました。従業員数が常時5名以上の士業(弁護士等)の個人事業所は、強制適用事業所になります。

| 法人/個人 | 業種 | 従業員数が常時5名以上 | 従業員数が常時5名以上 |

|---|---|---|---|

| 法人 | 適用 | 適用 | |

| 個人事業主 | 適用業種 | 非適用 | 適用 |

| 非適用業種 | 非適用 | 非適用 |

2022年10月の改正では、弁護士、税理士等の資格を有する者が行う法律または会計にかかる業務を行う事業(※)も適用業種へ追加されました。従業員数が常時5名以上の士業(弁護士等)の個人事業所は、強制適用事業所になります。

| 2016年10月〜 | 2022年10月〜 | 2024年10月〜 |

|---|---|---|

| 従業員数500人(501人以上)超規模 | 従業員数100人超(101人以上)規模 | 従業員数50人超(51人以上)規模 |

| 週の所定労働時間20時間以上 | 週の所定労働時間20時間以上 | 週の所定労働時間20時間以上 |

| 雇用期間が1年以上見込まれる | 雇用期間が2か月超見込まれる | 雇用期間が2か月超見込まれる |

| 賃金月額が8.8万円以上(年収106万円以上) | 賃金月額が8.8万円以上(年収106万円以上) | 賃金月額が8.8万円以上(年収106万円以上) |

| 学生でないこと | 学生でないこと | 学生でないこと |

「被用者保険の適用拡大」厚生労働省

パート・アルバイト従業員が該当するのか、お早めにご確認いただくことをおすすめします

段階的に従業員規模の要件が拡大されていきますが、ここで注意したいのが、従業員数のカウントの方法と、カウントのタイミングです。

一般的に「従業員数」というと、その企業に雇用される正規従業員をはじめ、パート・アルバイトなどすべての労働者をカウントします。しかしながら、社会保険の適用要件を判断する従業員数をカウントする場合には、その会社の常時使用する労働者数ではなく「社会保険の被保険者数」で判断します。社会保険の適用対象にならない短時間労働者はカウントされません。

また、事業場ごとにカウントするのではなく、同一の法人番号である法人ごとの被保険者数で判断することになります。

式に表すと次のようになります。

| 正社員 | + | 週の所定労働時間数及び月の所定労働日数が、 正社員の4分の3以上であるパート・アルバイト | ≧ | 101名(2024年10月~51名) |

|---|

従業員数の変動が多い会社などは、どの時点での従業員数をカウントすればよいのか、悩むところです。月ごとに従業員数の増減がある場合については、「直近12か月のうち6か月で基準を上回った段階」で適用対象となります。ここで注意したいのは、適用対象となった後に、従業員数が適用従業員規模を下回っても、原則として、引き続き適用されるということです。

適用拡大による雇用や賃金への影響は、慎重に見極める必要があります

社会保険の適用拡大は、従業員にどのような影響を与えるでしょうか。そもそも、社会保険適用拡大の背景には、多様な働き方が進む中でも、すべての世代が安心して働き、老後の安心を確保するためにあります。働き方の形態にかかわらず充実した社会保障の仕組みを強化することを目的としています。

さらに、今後の人口減少社会に備え、夫の扶養に入っている主婦層などの就業促進も目的にあります。社会保険の適用拡大により、扶養内で働くパート・アルバイト従業員の労働にも大きく影響が出てくるでしょう。

適用拡大に伴って、パート・アルバイトなどの従業員が、新たに社会保険に加入することのメリットはどのようなものでしょうか。

- 厚生年金保険に加入することで、報酬比例の厚生年金として、将来の年金受給額が増える

- 病気やケガの後遺症で生活や仕事などが制限されるようになった場合、障害厚生年金が給付される

- 万が一、亡くなった場合は、遺族に遺族厚生年金が支給される

- 健康保険では傷病手当金や出産手当金の受給が可能になる

- 保険料を会社と自身で折半になるので、現在、国民年金や国民健康保険に加入している一部の人は、保険料が安くなることがある

夫の扶養などに入っているパート・アルバイトの場合、社会保険上の扶養は、年収130万円以内とされています。今回の改正によって、会社が適用拡大の基準に該当する場合は、年収106万以下が扶養の範囲となります。

社会保険に加入することになれば、「社会保険料を支払うと手取りが減るといった心配をされる従業員もいます。とはいえ、社会保険料の負担が多くなると言っても、扶養範囲の上限を超えて働くことが可能であれば、収入が増えるため、デメリットにはならないでしょう。

社会保険適用拡大により、企業にどのような影響を及ぼすのでしょうか?一つは社会保険料の企業負担の増加です。また、企業の採用や雇用のあり方、労働時間の見直しも含めて、労務管理に関する負担も増加するかもしれません。

会社にとっても、従業員にとっても大きな影響を与えます。とくに保険料の企業負担は、資金繰りにも影響を与えます。しっかり準備をすすめましょう

今回の改正では、2022年に100人超(101人以上)規模の企業が適用対象になると、新たに被保険者となる人は45万人、2024年の50人超(51人以上)規模の企業が対象となった場合には、新たに65万人が対象となるとされています。これらの社会保険料は、いずれも企業が半分を負担することになり、コスト増がのしかかります。

厚労省の試算によれば、社会保険の適用拡大により、短時間労働者が社会保険に加入した場合、1人当たり約24.5万円/年(40〜65歳の者の場合、+約1.5万円)増加すると言われています。

しかしながら、今回の対象の短時間労働者は、飲食業や小売業などパートアルバイトの多い業種に多いとみられていますが、新型コロナウイルスの影響で、業績に大きな打撃を受けている企業が多いのが現状です。正直なところ、パート・アルバイト従業員の保険料を負担しきれない、といった企業もあるでしょう。

さらに、今後は採用や雇用にも大きく影響してくるのが予想されます。企業としては、これまでの労働条件のままで雇用を維持させるのか、または労働時間を変更するなどして契約を巻き直すのかなど、長期的な視点で検討する必要が出てくるでしょう。今回の改正が、それぞれの短時間労働者の雇い入れそのもの、また労働条件を再考するタイミングになるかもしれません。

2024年の社会保険の適用範囲が拡大を前に、中小企業はどのような対策を講じる必要があるでしょうか? 2022年10月の適用拡大の際にもお客様からよくご質問をいただいたところです。まだ先の話のようではありますが、影響度を考えれば、早くに対策に取り掛かることをおすすめします。直前になって慌てないよう、経営の効率化、生産性の向上などを行なっていくことはもちろんですが、今から備えていくべきことは何か、考えていきます。

①会社の方針を決定する

社会保険料の負担は企業にとって非常に大きいものです。適用拡大後の社会保険料負担を意識した労働時間および労働日数の設定を含め、今後、従業員をどのように活用していくか方針を検討していく必要があります。

社会保険料の企業負担というコスト増を避けるため、単純に週の所定労働時間を20時間未満の短時間の従業員に切り替える選択を思い浮かべるかもしれません。とはいえ、とくにパート・アルバイトの従業員が主力戦力として運営されている小売業・飲食業などは、短い労働時間のパート・アルバイト従業員をやりくりしてシフトを組んで働いてもらうのには、採用面やシフトなどの労務管理面などを考えても、現実的ではありませんし、限界があるでしょう。例えば、1人でやる仕事を、社会保険の適用に該当しない従業員でやりくりするには、2人や3人でやらなければならないので、当たり前ですが、人材が不足します。これにより募集コストが上昇し、企業の売上が増えるわけではないことを考えると、非常に悩ましいところです。

採用・労務管理のコストも含めて、人材活用の方針を策定していくべきでしょう。

②社会保険適用対象者を確認する

パートアルバイト従業員の労働条件や労働状況の実態を確認し、適用対象者を洗い出します。

③適用拡大後の社会保険料を算出する

今のうちに絶対行っておかなければならないのが、適用拡大後の企業負担の社会保険料の算出です。この保険料分が、経営にどの程度影響をもたらすのか把握し、対策を講じる必要があります。

中小企業の多くは、必死に利益を出している状況です。社会保険料の増大のコストを価格転嫁することは容易ではありません。賃下げや賞与の削減、昇給の抑制を行う企業も増えるかもしれません。しかし、増加したコストを価格に転嫁するのか、その他のコストを削減するのか行えなければ、企業の資金繰りは非常に厳しくなっていくでしょう。

④社内周知する

改正の概要や、本人が社会保険加入の対象となることを周知します。ここで注意したいことが、2024年の適用拡大では対象外の「従業員数50名以下」の企業においても従業員に制度の説明をしておくことです。従業員は知り合いなどから社会保険の加入について話を聞いているケースも多くあります。自社が適用対象外であるときは、その旨も説明しておくと従業員の安心感につながります。

⑤社会保険適用対象者本人の意向を確認する

社会保険の適用は、要件に当てはまれば、本人の意思にかかわらず社会保険に加入するのが原則です。とはいえ、中には「配偶者控除内で働きたいので社会保険への加入したくない」と難色を示す従業員がいるかもしれません。社会保険に加入したくない従業員が、適用拡大によって該当する場合、従業員本人にしっかりと説明し、今後の意向を確認しておくべきでしょう。どうしても加入したくないという場合は、加入要件に該当しない労働条件に週の所定労働時間を20時間未満に変更すれば適用から外すことはできますが、その分従業員の収入は減ってしまいます。

また、その代わりに新たな人材を雇用する必要がでてくるかもしれません。新たな採用コストも発生するでしょう。まずは従業員本人とよく話し合うことが必要です。収入を106万円以内まで下げて扶養内で働くのか、それともリミットを外して働くのか、目先の負担でなく長期的な視点で話し合ってはいかがでしょうか。

さらに、ご家族と相談される方も多くいらっしゃいます。面談や説明会の開催で制度の説明をしたあと、考える時間をとったうえで最終的な意向を確認する流れがおすすめです。

併せて、副業・兼業を行う従業員は二以上事業所勤務届の対象となる場合がありますので、他社での終了の有無もここで確認しておきましょう。

⑥雇用管理の徹底が必要になる

労働日数や労働時間など、企業はパート・アルバイト従業員の雇用管理を厳格に行わなければなりません。シフト管理や人材確保も社会保険の適用・非適用を踏まえた上での管理が必要になってくるでしょう。

また適用を受けない短時間のパートアルバイト従業員については、適用の要件に該当しないようにする運用していく必要がありますし、現場でマネジメントを行なう従業員への教育も必要です。パート・アルバイト従業員が適用要件に該当するにもかかわらず、社会保険の未加入が判明した場合には、遡及して支払いが発生するなど、経営に与えるインパクトは計り知れません。

今のうちに、具体的な雇用管理策を講じておきましょう。

⑦行政機関への届出も忘れずに

適用拡大により、短時間労働者の社会保険加入が必要になった事業所(以下「特定適用事業所」)に対して、「特定適用事業所該当通知書」もしくは「特定適用事業所に該当する可能性がある旨のお知らせ」が届きます。

【特定適用事業所該当通知書が届いたら】

新しく加入対象となる人の「被保険者資格取得届」を提出してください。

【特定適用事業所に該当する可能性がある旨のお知らせ】

直近1か月に6か月以上社会保険の加入基準を満たす従業員数が101名(2024年10月~51名)以上となった月がある場合は、「特定適用事業所該当届」と「被保険者資格取得届」を提出しましょう。

会社の課題を踏まえつつ、働き方の多様化に応じた見直しも必要になってきます。適切な対応を検討していきましょう

最近進みつつある働き方改革。これまで就業参加があまり進んでいなかった女性や高齢者が働き手として定着してきたり、企業での副業解禁、兼業など多様化・柔軟な働き方が求められ、少しずつ変化してきています。働く人にとっては、働きやすい環境への変化は喜ばしいことですが、企業側にとってはルール改正や社内周知等、会社の根幹をも変えることもある大変な時期となっているのではないでしょうか。

さらに、こうした柔軟な働き方にどう対応していくかは、企業にとって新たな課題でもあります。

今回の適用拡大の際にチェックしておかなければならないのは、副業を持っている従業員です。副業の仕事が会社などに雇用されるパート・アルバイトであるか、それ以外の業務委託をはじめとした事業所得や雑所得で生じるものかによっても、対応が異なります。ここでは、副業先がパート・アルバイトなど会社に雇用される場合をみていきます。

例えば、本業である会社で社会保険に加入していて、副業先でも適用要件に該当する場合はどうなるでしょうか。複数の会社で社会保険の適用に該当する場合は、どこか1つの会社を「選択事業所」として選びます。通常、労働時間や労働日数が多い本業の会社で加入するという対応になるでしょう。しかしながら、複数の会社を掛け持ちしている短時間勤務の従業員の場合は、今回の適用拡大によって、それぞれの会社で適用が該当するケースも予想されます。

さらに重要なのが、保険料の支払いです。保険料は、本業・副業すべての給与金額を合算して求め、それを会社ごとの報酬月額で按分され、本業の会社と副業の会社で支払額が決定されます。すでに社会保険に加入している人を雇用する際は、注意が必要です。

本業の会社だけが社会保険料を支払うわけではないのです。知らずに副業先の会社が社会保険に加入させた場合には、二重加入になるので、遡って訂正が必要になったりと、手続き負担が増えます。後々トラブルにならないよう従業員の副業などの状況は、きちんと確認でしたり、コミュニケーションが取れる関係性が大切かもしれません。

社会保険の適用拡大や確定拠出年金の導入についてご質問について、お答えします。お気軽にお問い合わせください

今回の改正で、適用拡大と合わせて、企業型確定拠出年金(DC)の加入要件についても見直しがされました。

確定拠出年金には企業が掛金を負担する企業型DCと個人が負担する個人型DC(iDeCo)があります。社会保険の適用拡大にともなって、企業の社会保険料負担増加への対策として、企業型確定拠出年金の1つである選択制確定拠出年金の導入も検討してみるのもよいでしょう。

選択制確定拠出年金は、従業員が給与の一部を確定拠出年金の掛金として積み立てていく制度です。掛金額は従業員自身が選択し、自身で運用していくことになります。掛金額は社会保険料の算定から除かれるので、会社負担分の社会保険料に影響が及びます。会社にとっては新たな費用を負担することなく福利厚生制度を導入できることになります。

【確定拠出年金の見直しがされるポイント】

① 2022年4月 受給開始時期の選択肢が拡大

受給開始時期の選択を60〜75歳の間に拡大。現行の70歳までを5歳引き上げ。

② 2022年5月 加入可能年齢の引き上げ

企業型DC:厚生年金被保険者(70歳未満)へ

個人型DC(iDeCo):国民年金被保険者(65歳未満)へ

③ 中小企業向け制度の対象を拡大

現行は従業員100人以下の企業で利用可能な手続きを簡素化した簡易型DCを、従業員300人以下まで利用可能に

④ 2022年10月 企業型DCのiDeCo加入の要件緩和

現行は、企業型DC加入者がiDeCoに加入できるのは、労使合意に基づく規約の定めがあり、事業主掛金の上限を引き下げた場合に限られていますが、改正後は、規約の定めや事業主掛金の上限の引き下げがなくても、全体の拠出限度額から事業主掛金を控除した残余の範囲内で、企業型DC加入者がiDeCoに同時加入できます

2023年10月から変更が見込まれる「年収の壁」対策とは、若い世代の所得向上や人手不足への対応の観点から適用拡大を円滑に進めるためのものです。予定の段階ですが、変更点についてわかりやすく解説します。

手取り減少に対するあくまで一時的な支援制度です。特に企業側は長期的な視点で考えることが必要です。

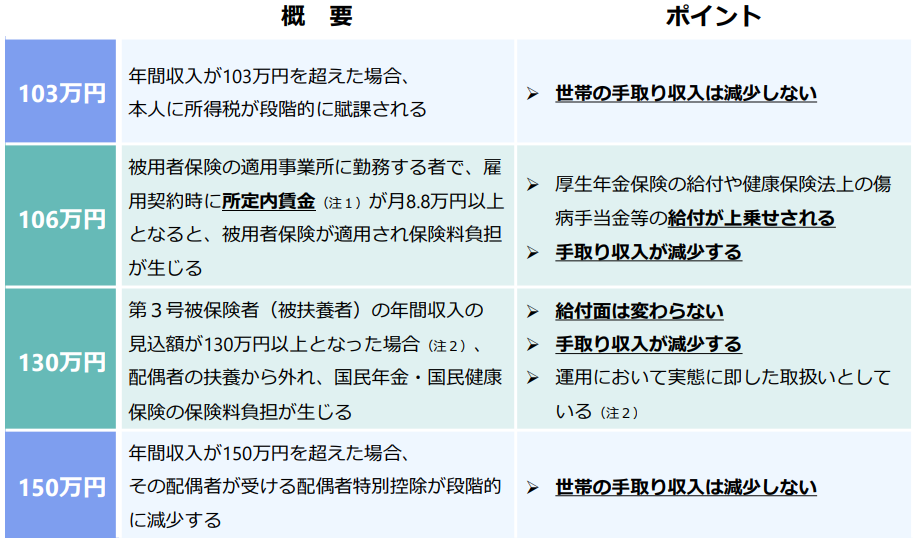

そもそも「年収の壁」とは

そもそも「年収の壁」とは、①所得税並びに広義の社会保険に含まれる②健康保険・厚生年金保険及び③国民年金の要件においてそれぞれ問題となるものです。

今回影響が出る可能性があるのはそのうち

・健康保険・厚生年金保険の適用者要件に関わる「106万円」の壁

・国民年金の被扶養者要件に関わる「130万円」の壁

です。

厚生労働省社会保障審議会(年金部会)

https://www.mhlw.go.jp/content/12601000/001148321.pdf

現行の制度では健康保険・厚生年金保険が適用になった場合、健康保険料及び厚生年金保険料が天引きされるため、手取りが減少することになります。2022年10月の改正で適用拡大が行われましたが、要件に該当し健康保険・厚生年金保険の加入者とならないよう労働時間を調整したケースも多く散見されたところです。

■健康保険・厚生年金保険の適用者要件(2022年10月~)

適用事業所(厚生年金保険適用の従業員数が101名以上の企業)において、下記①~③のいずれかに該当する者

①正規従業員/フルタイム従業員

②週の所定労働時間数および月の所定労働日数が、正規従業員の4分の3以上であるパート・アルバイト等

③上記②に満たないものであっても下記の要件を満たすもの

・週の所定労働時間が20時間以上あること

・雇用期間が2か月超見込まれること

・賃金月額が8.8万円以上(年収106万円以上)であること

・学生でないこと

そして、国民年金の被扶養者要件である「130万円」を年収見込みが越えてしまうと、配偶者の扶養から外れることになります。上記の健康保険・厚生年金保険の適用者要件を満たす場合は、国民年金の第3号被保険者から第2号被保険者に種別が変わります。この場合、保険料は厚生年金保険の保険料から拠出されます。一方、健康保険・厚生年金保険の適用者要件を満たさない場合は国民年金の第1号被保険者にあたるため、自身の給料から国民年金の保険料を納付しなければいけません。

2023年10月~「年収の壁」対策実施の場合に伴う変更点

2023年10月から「年収の壁」について予定されている変更が何かというと、大きなものでは「助成金の支給(下記①)」「扶養要件の130万円を越えたとしても一時的なものであれば扶養のまま(下記③)」でしょう。そのほか予定されている変更と併せて下記①~④で解説します。

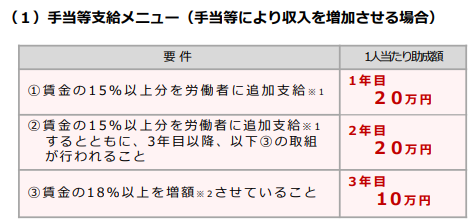

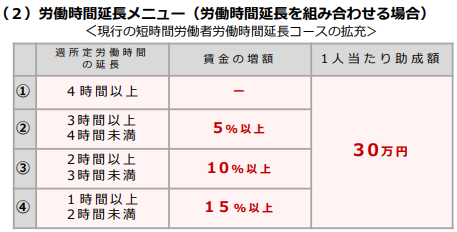

①「健康保険・厚生年金保険適用で手取りが減少した社員」に対して補填した企業に助成金支給の制度を新設予定。

前述のとおり、現在「106万円」以下の範囲で働いている短時間労働者にとっては、その壁を越えて健康保険・厚生年金保険が適用されると手取りが減るケースがあります。しかし、政府の推算によると約125万円を超えると手取りが増え始めるとされています。そのため、その水準まで手当を支給したり、給料を引き上げた企業に対しては、従業員一人当たり最大50万円を助成金(キャリアアップ助成金)として支援する制度が検討されています。

具体的には、短時間労働者が新たに被用者保険の適用となる際に、

・労働者の収入を増加させるため、下記のような取り組みを行ったこと

(1)賃上げ

(2)所定労働時間の延長

(3)健康保険・厚生年金保険の保険料負担に伴う手取りの減少分に相当する手当(社会保険適用促進手当)の支給

・上記の取り組みを複数年(最大3年)で計画的に取り組むこと

が求められます。

(1)(2)について、それぞれの助成額はこちらの予定です。

支給申請にあたっては、提出書類の簡素化など事務負担を軽減するとしていますが、詳細は今後明らかになる模様です。続報があり次第、改めて追記していきます。また、これはあくまで一時的な支援制度であるため注意が必要です。

②上記①(3)の「社会保険適用促進手当」を健康保険・厚生年金保険保険料の算定基礎となる標準報酬の算定対象外とする見込み

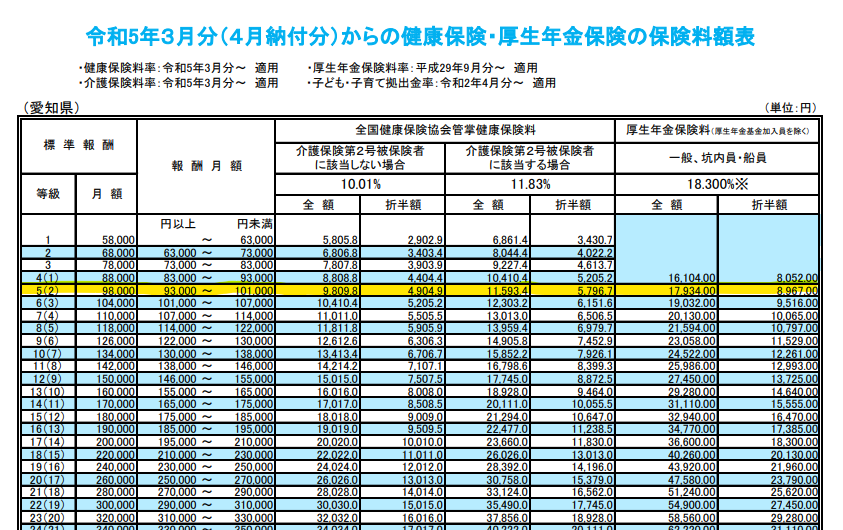

「106万円」の壁を越えて健康保険・厚生年金保険の適用者となった場合、下のような標準報酬月額表に従い、その保険料は税金その他社会保険料等を控除する前の報酬月額をもとに割り当てられた「標準報酬月額」(賞与の場合は「標準賞与額」以降「標準報酬月額等」とする。)のランクに基づき計算されます。この標準報酬月額等に含まれるのは給料、手当などその名称に関わらず労働の対価として支払われるものです。

例:「報酬月額が93,000~101,000円の範囲の労働者」

→標準報酬月額は98,000円なので、健康保険・厚生年金保険の保険料は黄色の網掛け部分になる。

仮に「社会保険適用促進手当」が標準報酬月額等に含まれて保険料が算定される場合、その分報酬月額が増えて場合によっては標準報酬月額の等級が上がるかもしれません。つまり保険料が増加するため、「健康保険・厚生年金保険適用による手取り減少分の補填」という特例措置の意義が薄れてしまいます。そこで、「社会保険適用促進手当」を標準報酬の算定対象外とすることが検討されています。

③国民年金の被扶養者要件「年収見込み130万円」を超えたとしても、一時的なものであれば連続して2年までは扶養にとどまれる特例を新設予定。

国民年金の被扶養者要件である「年収見込み130万円」を超えたとしても、総合的に将来の収入を勘案したうえで「一時的なもの」と評価される場合は特例的に連続して2年までは扶養にとどまれる制度が新設される予定です。一般的に被扶養者の認定においては、過去の課税証明書、給与明細書、雇用契約書等が確認されますが、「一時的なもの」の評価については人手不足による労働時間延長等に伴う一時的な収入変動である旨事業者からの承認が求められる見込みです。

様式についてはまだ明らかにされていませんが、今後情報があり次第追記していきます。

④各企業が独自に導入している「配偶者手当」についても見直しを促進する

企業が導入している「配偶者手当」も収入要件があるため、全世代型社会保障の実現を目指す中では障壁になると指摘されていました。実際の見直しは今すぐというわけではなく、令和6年春を目指して見直されるよう、政府において周知・広報を強化するとしています。

適用拡大に備え、様々な人事労務課題をサポートしていきます。

今回の改正法施行は、2022年、2024年と段階的に短時間労働者への社会保険適用拡大が実施されていきます。

社会保険適用拡大を目前に、新たに被保険者となる可能性のある従業員の洗い出しや人数把握、保険料にかかわる企業負担の想定、変動リスクなど試算を行わなければなりません。新たに社会保険適用となる従業員に対しては、今後の働き方に大きく影響するため、本人の意向などヒアリングを進める必要も生じます。会社側だけでなく、労働者側にも大きな影響を与えるイベントとなります。必要に応じて雇用計画を見直すなど、早期に取り組んでいきましょう。

今回は、適用拡大となる企業を中心に解説を行ってきましたが、影響があるのは適用拡大になる企業だけではありません。

50名超(51名以上)、100名超(101名以上)の企業の働き方が変われば、労働マーケットに変化が生じます。

例えば、20時間未満でパートをかけ持ちする働き方も増えるでしょう。

また、パートやアルバイトでも社会保険に加入できるとなれば、そういった企業への人材の流出が起こるかもしれません。

このような大きな法律改正は、日本の働き方に影響を与えます。自社には関係ないでは済まないのです。

社会保険労務士法人とうかいでは、経営的な視点から、社会保険の適用拡大など先を見た法律改正の相談も対応しております。オンラインで無料相談を承っておりますので、ぜひご利用ください。

最新セミナー一覧

お役立ちコラム「人事労務のお悩み相談所」