知っておきたい所得税。源泉所得税の計算方法・給与の求め方を解説。

社員の給与を計算する給与担当者は、人事労務部門、経理部門など、会社によって部署はさまざまでしょう。支払いを遅滞なく、正確に計算しなくてはならない地味だけど欠かせない仕事。税務をはじめ、社会保険、労働関連法規などの法的な知識や仕組みを理解していなければなりません。

今回は給与計算を行ううえで、必要な知識の一つ「所得税」に焦点をあて、ミスのない所得税計算について確認していきます。

この記事の監修

社会保険労務士法人とうかい

執行役員 社会保険労務士 小栗多喜子

同社、人事戦略グループマネージャーを務め、採用・教育を担当する。商工会議所、銀行、Adeco,マネーフォワードなどセミナーや研修講師も精力的に行っている。労働法のアドバイスだけではなく、どのように法律と向き合い企業を成長させるのかという経営視点でのアドバイスを得意としている。

主な出演メディア

その他、記事の監修や寄稿多数。

取材・寄稿のご相談はこちらから

所得税の理解は、給与計算の基本です。

給与計算を行ううえで、まず理解しておかなければならないのが「所得税」についてです。通常、給与計算システムを利用すると、給与額に応じて所得税は自動的に計算されるとは思いますが、仕組みを正しく理解していないと、大きなミスにつながりますので、しっかりと確認しておきましょう。

所得税は、さまざまな種類がありますが、ここでは給与に関する所得に着目し、説明していきます。

所得税とは、1年間に個人が得た所得に対して課される税金のことです。この仕組みを正しく理解することが、正確な給与計算につながるポイントとなります。

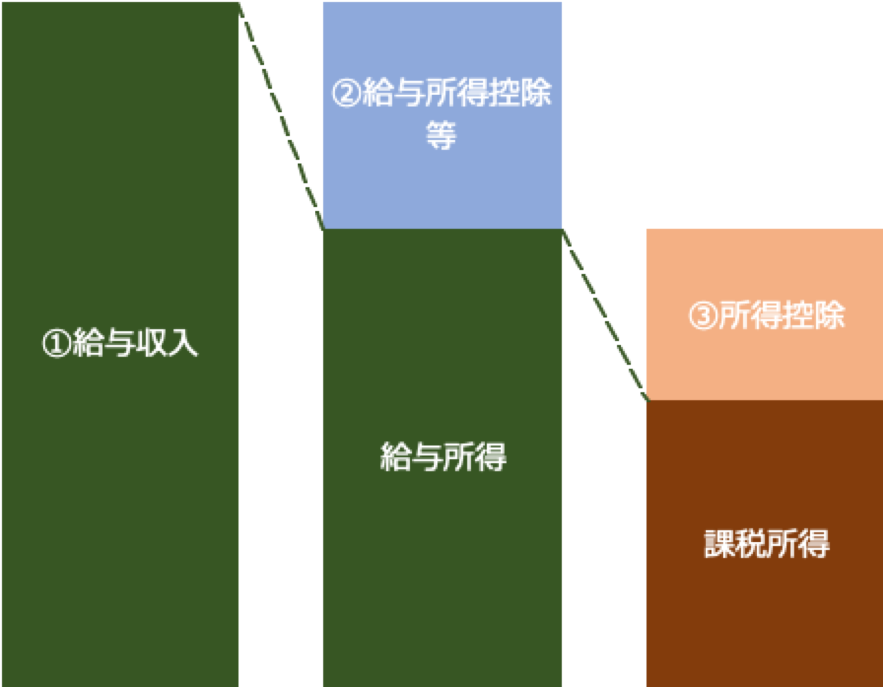

所得税額=課税所得(①給与総収入-②給与所得控除-③所得控除)×税率-控除額

まず注意しておきたいのが「所得」の考え方です。単純に手元に入る収入額が所得ではありません。所得税を計算するには、課税所得に対して、一定の税率を乗じることにより決定します。

所得税が計算される流れを確認していきましょう。

まず給与所得とは、年間に得た①総収入から、②非課税の手当や給与所得控除を差し引いた後の金額となります。非課税の手当の代表的なものとしては、通勤手当や出張日当などが該当します。さらに、給与所得控除とは、給与に対するみなしの経費として設けられているものです。

源泉所得税とは、個人の所得に基づき国に納める税金です。一般に、個人が1年間で得た収入が所得税の計算対象となりますが、給与所得者にとっては給与収入が税額を算出する重要な要素です。

源泉所得税の計算過程は、人事・総務部門にとって極めて重要な業務の一つです。この税金は各個人の経済的能力に応じて納められ、所得が多いほど高い税率が適用される累進課税制度です。

また、源泉所得税は給与から直接差し引かれるため、従業員は手取り収入を正確に把握できます。

給与所得から給与所得控除を差し引いた額が所得税の課税対象です。この控除額は給与に応じて変動し、各従業員の純粋な所得額を算出するために必要です。賞与の場合は別の計算方法が適用されるため、給与計算とは区別して考慮する必要があります。賞与が支給される際は賞与に対する所得税額を計算し、通常給与と合算して所得税を算出します。

人事・総務担当者には基本的な計算方法を把握することが重要です。従業員が公平に税負担を担うことを保証し、企業としての法的責任を果たすため、給与所得だけでなく賞与も含めた包括的な計算をしてください。正確な計算により、従業員と企業の信頼性も高まります。

申告所得税と源泉所得税とは

給与計算を担当される人事・総務の皆さんへ、給与所得に関わる税金に「申告所得税」と「源泉所得税」の2つがありますが、これらは給与支払い時の適切な処理に非常に重要です。職員が給与の支払いを受ける際にその場で計算され、徴収される源泉所得税は、年度末の年末調整や、給与所得者自身が行う確定申告を通じて最終的な精算を行います。精算により、納め過ぎた税金が戻ることも、不足分を追加で納付する必要がある場合もあります。

一方、申告所得税は自分の所得金額を所得税法に基づき計算し、各種の控除項目を差し引いた後に、最終的な税額を自ら税務署に申告し納税するシステムです。

給与計算では源泉所得税の適正な計算が必要です。正しく税額を把握し、適切な税金額を徴収することで職員それぞれの年度末の負担を正確に把握し、実際の所得に適した税金が納付されるようにすること大切です。この過程は複雑であり、理解を深め、正確な対応を取ることが人事・総務担当者の重要な責務です。

結論として、給与計算担当者は源泉所得税の適正な計算に留意し、所得税法に準拠して正確な控除を適用することが職員の正しい年末調整と確定申告を支援する上で不可欠です。これにより、税務上のミスを避け、企業と職員両方に最適な税金処理が行われます。

所得税の計算は、ステップに沿って控除していくことがコツです。

所得税計算を行うための第1ステップは、まず給与収入から「給与所得控除」を差し引き、「給与所得」を求めます。給与所得控除は、総収入から非課税の手当などを差し引いたのち、一定額を給与所得控除として控除することができます。

所得税額

=課税所得(給与総収入-給与所得控除-所得控除)×税率-控除額

給与総収入の正確な算定は所得税計算の基礎です。

給与総収入とは1年間で従業員が受け取る給与の合計額で、基本給だけでなく、残業手当、賞与、さまざまな手当も含みます。例えば地域手当、職務手当、家族手当などがありますが、非課税の通勤手当(15万円未満)は含まれません。

給与総収入を基に所得税を計算する際には、残業手当の変動や業績に連動する賞与の変動も正確に反映させるが重要です。

給与所得者の年間総収入から給与所得控除を差し引くことで課税対象となる給与所得が決定されます。この制度は、労働者の仕事に必要な経費を考慮し、税負担を軽減する目的があります。

具体的には、国税庁の指針に基づき、給与額に応じた控除額を算出します。給与額が高いほど控除額も多くなり、手取り額に影響します。

年によって給与所得控除額が変動する可能性があるため、最新情報の入手と適切な手続きが重要です。税務知識を更新し、その年の基準や変更点を把握し、精度の高い給与計算を心がけることが求められます。

国税庁(給与所得控除)

特に給与総収入が1000万円を超えるかどうかで控除額に大きな差が出るため、注意が必要です。最新の税制改正の変更点も含め、正確な給与所得控除の算出のためには、国税庁のウェブサイトを定期的に確認し、最新情報を把握することが必要です。

| 給与等の収入金額 (給与所得の源泉徴収票の支払金額) | 給与所得控除額 |

|---|---|

| 1,625,000円まで | 550,000円まで |

| 1,625,001円から 1,800,000円まで | 収入金額×40%-100,000円 |

| 1,800,001円から 3,600,000円まで | 収入金額×30%+80,000円 |

| 3,600,001円から 6,600,000円まで | 収入金額×20%+440,000円 |

| 6,600,001円から 8,500,000円まで | 収入金額×10%+1,100,000円 |

| 8,500,001円以上 | 1,950,000円(上限) |

課税所得を求めるには、先に給与収入から各種控除を差し引きます。基礎控除、社会保険料控除、生命保険料控除、地震保険料控除などがあります。控除額には上限があるため、適用条件を正確に把握し、適正な計算をしましょう。

給与総収入から給与所得控除を差し引いたのち、さらに所得控除を差し引くことになります。これを「所得控除」と言い、さまざまな種類があります。

所得税額

=課税所得(給与総収入-給与所得控除-所得控除)×税率-控除額

所得控除は、社員の課税所得を減らすことができる金額で、基礎控除、配偶者控除、扶養控除など様々な種類があります。これらを正しく活用することは、社員の手取り額と正確な税額の確定に極めて重要です。

基礎控除は、すべての納税者が受けられる一律の控除で、年間所得から自動的に差し引かれます。配偶者控除は配偶者の収入が一定以下の場合に適用され、税負担を軽減します。扶養控除は、扶養する家族がいる社員が受けられ、扶養家族一人ごとに増額されます。これらの控除を適用するためには、年末調整時に提出される申告書類に基づく正確な情報収集が必要です。

控除額を正確に適用するには、社員の状況と最新の税制改正に精通する必要があります。基礎控除額は所得によって変わり、それに伴って計算方法も変わります。扶養家族の非課税条件や控除額も毎年見直されるため、年度ごとの変更を把握しておく必要があります。

所得控除の一覧

| 控除の種類 | どんなときに控除が受けられるか | 控除額 |

|---|---|---|

| 雑損控除 | 災害または盗難若しくは横領によって、資産について損害を受けた場合。 | いずれか多い方。 ・(損害金額+災害等関連支出の金額-保険金等の額)-(総所得金額等)×10% ・(災害関連支出の金額-保険金等の額)-5万円 |

| 医療費控除 | 医療費が一定額以上支払った場合。生計を一にする配偶者その他の親族も含む。 | (支払った医療費-医療保険金などで補填される金額)ー10万円 総所得金額が200万円未満の人は総所得金額の5% |

| 社会保険料控除 | 社会保険料を支払った場合。生計を一にする配偶者その他の親族も含む。 | 支払った保険料の合計 |

| 小規模企業共済等掛金控除 | 小規模企業共済の掛金を支払った場合 | 支払った掛金の合計 |

| 生命保険料控除 | 生命保険料、介護医療保険料及び個人年金保険料を支払った場合 | 新契約・旧契約、それぞれ最高50,000円を限度 |

| 地震保険料控除 | 地震保険料を支払った場合 | 最高50,000円を限度 |

| 寄附金控除 | 国や地方公共団体、特定公益増進法人などに対して寄付をした場合。 | ・寄附金支出合計額 ・その年の総所得金額等の 40%相当額 いずれか少ない方-2,000円 |

| 障害者控除 | 納税者や同一生計配偶者、扶養親族が障害者である場合。 | ・障害者27万円 ・特別障害者40万円 ・同居特別障害者75万円 |

| 寡婦控除 | 寡婦である場合。 | 27万円 |

| ひとり親控除 | ひとり親である場合。 | 35万円 |

| 勤労学生控除 | 勤労学生であり、前年の所得が75万円以下の場合。 | 27万円 |

| 配偶者控除 | 配偶者の合計所得が48万円以下の場合。 | 納税者本人の所得額によって一定額 ・一般控除対象:38万円(最大) ・老人控除対象:48万円(最大) |

| 配偶者特別控除 | 納税者の合計所得が1,000万円以下で、配偶者の合計所得が48万円以上133万円未満である場合。 | 納税者本人の所得額によって最大38万円 |

| 扶養控除 | 16歳以上の親族などを扶養している場合。 | 扶養親族の年齢、同居の有無等により、最大63万円 |

| 基礎控除 | すべての納税者本人に適用する。 | 納税者の所得金額により、合計所得が2,400万円以下の場合、48万円 |

給与計算をミスなく行うために、しっかり確認しておきましょう。

所得税を計算するためには、まず総収入から給与所得控除、所得控除を差し引いた金額を求めます。それが「課税所得」と言われるものです。“給与所得控除”“所得控除”と非常に紛らわしいので、注意が必要です。

所得税額

=課税所得(給与総収入-給与所得控除-所得控除)×税率-控除額

実際の税率の適用方法ですが、税率表を確認し課税所得額に基づき計算します(超累進課税)。所得税率は最低5%から最高45%までで、課税所得に対し7段階に区分されています。例えば、課税所得が1,950,000円を超え2,300,000円以下の場合、税率は10パーセントです。また、米国やイギリスなど外国で勤務経験のある従業員の場合は、所得税の国際的な取り扱いにも配慮が必要です。

所得税率

| 課税所得 | 税率 | 控除額 |

|---|---|---|

| 1,000円 から 1,949,000円まで | 5% | 0円 |

| 1,950,000円 から 3,299,000円まで | 10% | 97,500円 |

| 3,300,000円 から 6,949,000円まで | 20% | 427,500円 |

| 6,950,000円 から 8,999,000円まで | 23% | 636,000円 |

| 9,000,000円 から 17,999,000円まで | 33% | 1,536,000円 |

| 18,000,000円 から 39,999,000円まで | 40% | 2,796,000円 |

| 40,000,000円 以上 | 45% | 4,796,000円 |

税額控除を差し引いた後の金額がその人の支払うべき最終的な所得税額です。課税所得に所得税率を乗じた結果、該当する税額控除があれば、差し引きます。

所得税額=課税所得(給与総収入-給与所得控除-所得控除)×税率-控除額

この控除は、所得税率を乗じた結果に対して控除するものなので、誤って給与所得控除や所得控除同様に控除してしまうと、大きな計算違いが発生してしまいます。

配当控除 総合課税の配当所得がある場合 外国税額控除 外国で生じた所得などがある場合 政党等寄付金特別控除 政党・政治資金団体に対して寄付金を支払った場合 公益社団法人等寄付金控除 公益社団法人等に対して寄付金を支払った場合 (特定増改築等)

住宅借入金等特別控除

住宅の新築、取得または改築等をした場合 住宅特定改修特別税額控除 バリアフリー工事や省エネのためのリフォームを行なった場合

2037年まで復興特別所得税が適用されます。この税金は、平成25年(2013年)から平成62年(2037年)まで、東日本大震災の復興のため臨時に導入されました。給与計算時には、この特別税も正しく計算する必要があります。

計算方法は、給与から百円未満を切り捨てて復興特別所得税を算出するものです。所得税額に2.1%を乗じた後で百円未満を切り捨てます。切り捨てた金額も復興資金に充てられますので、正確な計算と納税を心がけましょう。

システムを利用している場合は復興特別所得税は給与計算時に自動的に計算されますので、システムの更新とその内容の把握が必要です。

毎月の給与計算では、従業員の給与から所得税を源泉徴収することになります。本来、所得税は従業員自身が支払う税金ですが、特例として会社が給与から所得税を差し引き(源泉徴収)、従業員に代わって翌月10日までに納付する仕組みとなっています。

所得税は、1年間の課税所得に税率を乗じることで求めるものですが、毎月の給与計算では1年間の課税所得はわかりませんので、毎月の給与額をもとに概算で計算された所得税を源泉徴収することなります。

最終的には、毎年12月に年末調整で年間の所得税を計算し、税額が確定することになります。

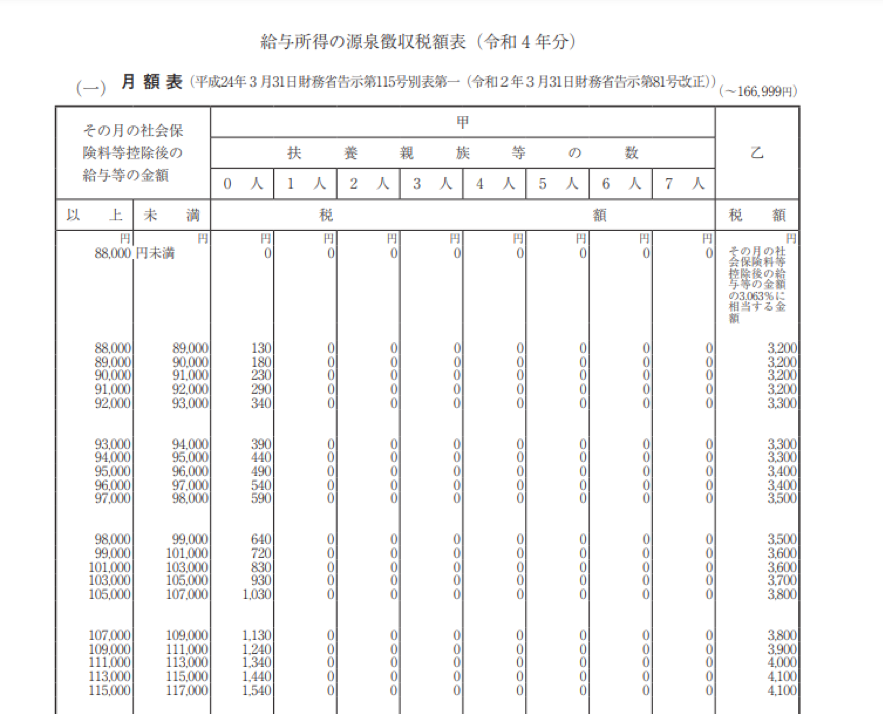

給与から所得税を源泉徴収行う場合の所得税額は、国税庁から公表されている「給与所得の源泉徴収税額表」を用いて算出します。

賞与についても、「賞与に対する源泉徴収税額の算出率の表」を用いて、所得税を算出しますが、以下の流れに沿って判定していきます。

① 前月給与から社会保険料を差し引く

② 上記金額と扶養親族等の数を「賞与に対する源泉徴収税額の算出率の表」に当てはめて賞与の金額に乗ずべき金額を算出する

③ 賞与から社会保険料等を差し引いた金額×②の税率

毎月の源泉徴収と年に1度の年末調整をしっかり理解しておきます。

毎月の給与や賞与から所得税を源泉徴収するには、「給与所得の源泉徴収税額表」を用いて求めます。しかし、給与計算システムなどを利用し計算処理している場合には、月額表の甲欄を適用する給与等に限り、「電算機計算の特例」から選択することができます。なお、税額計算の特例により求めた税額と、税額表により求めた税額に差額が生じることがあります。ただし、年末調整で精算されます。

社員から源泉徴収した所得税は、源泉徴収を行なった翌月10日までに納付することになります。所得税徴収高計算書(納付書)に、必要事項を記入して所轄税務署や金融機関で納付を行います。もちろん紙書類で取り扱いもできますが、e-taxなどを利用し、簡単に申告・納付が可能です。所得税徴収高計算書の内容をe-taxに入力し申告するだけ。あらかじめe-taxに金融機関を登録しておけば、申告内容に基づいてダイレクト納付(電子納税)も可能です。所得税の納付は、毎月発生するものですので、e-tax利用で効率的に納税がおすすめです。

小規模企業などで給与等の支払いを受ける従業員が常時10人未満の場合には、「納期の特例」といった制度の利用ができます。毎月納付する所得税の納付を7月10日、1月20日の年2回にまとめて納付することが可能です。

給与担当者として併せて押さえておきましょう。

従業員は給与から源泉徴収されることで所得税の納付が代行されていますが、複数の職場から収入を得たり、副業や投資から所得がある場合など一定の条件を満たすと確定申告を行う義務が生じます。

従業員が確定申告をするべきケースは、副業収入の合計が年間204万円を超える場合、扶養に入っている配偶者の収入が103万円を超える場合、または住宅ローン控除、医療費控除などの各種控除を活用する場合です。

これらのケースでは、従業員が手続きを経て確定申告を行い、正しい税額を納付する必要があります。特に年末調整後に追加収入が判明した場合は、翌年の3月15日までに確定申告を行うことが求められます。確定申告はe-Taxを使うことで手間が省けますが、必要な書類や手続きには注意が必要です。

給与計算は理解すべきポイントはさまざま。お気軽にお問い合わせください。

給与計算をするうえで、非常に重要な所得税の知識。間違いが許されないのに、複雑でわかりにくいという方も多いでしょう。年末調整の時期がやってくると気が重いといった給与担当者の方の声もよく聞きます。それだけ、大きな負担のある仕事といえるかもしれません。

給与計算では、こういった税の知識に加え、社会保険の知識も必要です。給与計算をアウトソーシングしていても、間違いがあるという話をよく聞きます。給与計算はソフトがほとんどやってくれると思っている経営者も多いですが、実はそれほど簡単な話ではありません。

アウトソーシング先をきちんと選ばなければ、余計な手間がかかってしまいます。

弊社では、ミスが起こらないように給与の仕組み作りから丁寧に立上げを行います。まずは個別相談にお申込みください。

よくあるご質問

ここではよくあるご質問をご紹介します。

所得税とはなんですか?

1年間に個人が得た所得に対して課せられる税金です。

所得税は、個人の経済的能力に応じて国に納める税金で、給与所得者にとっては給与収入が計算の基礎となります。給与計算システムで自動計算されることが一般的ですが、仕組みを理解することが正確な計算につながります。企業の人事・総務担当者は、従業員が納めるべき税金を給与から差し引く源泉徴収を正しく行う責任があります。

給与計算における「源泉所得税」と「申告所得税」の違いは何ですか?

源泉所得税は、会社が給与から差し引き、従業員に代わって国に納付する税金(仮払い)です。申告所得税は、個人が自ら所得を計算し、税務署に申告・納税するシステムです。

給与計算で重要なのは源泉所得税です。会社は、国税庁の「給与所得の源泉徴収税額表」などを用いて、毎月の給与や賞与から概算の所得税を差し引きます。この源泉徴収された税額は、年度末の年末調整、または従業員自身が行う確定申告で最終的な年間の税額が確定し、精算されます。

【企業の担当者が必要な対応】 担当者は、源泉所得税の適正な計算と徴収を行い、年末調整を通じて、従業員の最終的な税額が正しく納付されるよう支援する責務があります。

「給与所得控除」とはなんですか?また、なぜ必要なのですか?

給与所得者が仕事をするうえで必要な経費をみなして差し引く控除です。

給与所得控除は、会社員が業務上必要となる経費(スーツ代、書籍代など)を個別に証明しなくても、給与総収入から一定額を差し引いて税負担を軽減する目的で設けられています。控除額は国税庁の指針に基づき、給与額によって変動します。

【企業の担当者が必要な対応】 担当者は、最新の税制改正を把握し、特に給与総収入が850万円超となる従業員の上限額(現在195万円)などに注意して、正確に控除額を適用する必要があります。

最新セミナー

お役立ちコラム「人事労務のお悩み相談所」