【2024年最新】年末調整とは?手続きの進め方からデジタル化まで社労士が簡単にわかりやすく解説します。

給与計算担当者にとって、かつて「年末調整」というと、気の重い年中行事でした。従業員へ申告用紙を配布や回収、申告書と各種証明書のチェックや計算、源泉徴収票の発行まで、やるべきことは盛り沢山です。ただでさえ忙しい年末に大きな負担となっていたのではないでしょうか。そこで、今年の年末調整からはデジタル化を進めて、少しでも効率的業務を行いませんか?

今回は、2024年の最新情報とともに年末調整のデジタル化に詳しい社労士が解説していきます。

2024.10.23更新

DCチャンネルでも解説しています!

この記事の監修

社会保険労務士法人とうかい

社会保険労務士 小栗多喜子

これまで給与計算の部門でマネージャー職を担当。チームメンバーとともに常時顧問先350社以上の業務支援を行ってきた。加えて、chatworkやzoomを介し、労務のお悩み解決を迅速・きめ細やかにフォローアップ。

現在はその経験をいかして、社会保険労務士法人とうかいグループの採用・人材教育など、組織の成長に向けた人づくりを専任で担当。そのほかメディア、外部・内部のセミナー等で、スポットワーカーや社会保険の適用拡大など変わる人事労務の情報について広く発信している。

主な出演メディア

・NHK「あさイチ」

・中日新聞

・船井総研のYouTubeチャンネル「Funai online」

社会保険労務士 小栗多喜子のプロフィール紹介はこちら

https://www.tokai-sr.jp/staff/oguri

取材・寄稿のご相談はこちらから

年末調整について解説します。

年末調整とは、給与・賞与から差し引かれる源泉所得税の過不足を精算調整するための手続きです。

給与や賞与から差し引かれる源泉所得税は、概算で計算された金額です。

正確な所得税額は、1年間(1月1日~12月31日)に支払われた給与や賞与をもととして、再度計算されます。

さらに配偶者控除や生命保険料控除等といった控除額などを反映し、その年の所得税が確定することになります。

確定した所得税の計算結果と、概算で控除してきた金額を比べ、払い過ぎであったならば差額が還付され、不足があれば不足分を徴収するといった手続きを行うことになるのです。

本来、従業員一人ひとりが行う確定申告の手続きを、会社で年末調整という手続きで行えるということになります。

ただし、年収が2000万円を超える場合や、医療費控除、雑所得などがある場合には、確定申告の必要が生じます。

その他、1年の途中であっても、在職中に亡くなった場合や海外に転勤になった場合などは調整が必要になります。

令和6年分の給与所得者に求められる申告書では、各種の控除に関する必要事項を正確に記入することが求められます。特に、基礎控除や配偶者控除に関連する書類は、所得金額や配偶者の収入状況により変動があり、正確な情報が不可欠です。国税庁提供の申告書を参照しつつ、自身の給与明細や副業による収入も忘れずに反映させる必要があります。その際、控除に関する一覧や定額減税の内容も踏まえながら、各項目に適正な金額を記入していくことが重要です。特に、2024年度の調整においては、配偶者特別控除の要件が変更されているため、理解が求められます。また、申告書の記入が不明な場合は、国税庁のホームページで具体的な例を確認することで、より正確な記入ができるでしょう。

基礎控除申告書の書き方では、まず受取る給与所得に関連した情報を整理する必要があります。例えば、給与明細を活用し、実際の収入金額を明確に記載しなければなりません。記入する際には、自身の副業による収入や、給与所得以外の所得についても正確に反映させることが求められます。計算方法を確認しながら、特に収入金額の区分に注意を払い、一貫した内容になるよう努めることが重要です。基礎控除の内容を把握し、申告書に記入することで、正しい税額に基づく納税が確保されます。なお、間違いを避けるためには、前年の申告内容や現在の給与状況を照らし合わせることが役立ちます。

配偶者控除等申告書においては、配偶者の収入や非居住者に関する情報の記入が求められます。特に、配偶者の収入が控除を受けるための要件を満たしているかどうかを確認することが重要です。マイナンバーに関する情報も記載する必要があり、正確な手続きが求められます。また、働く母数が多い現代において、配偶者控除の適用範囲が広がりつつあるため、最新の法令や規定をチェックすることが不可欠です。これにより、不要な税金を支払わないための準備が整い、適切な控除が適用されることにつながります。

所得金額調整控除申告書では、扶養者のリストや該当するのか、対象外となるかの違いについて記入が必要です。特に総所得金額が850万を超えた場合の取り扱いや、50万や5万円の細かな控除に関する要件に気を配ることが肝要です。この書類は、控除額が大きい場合には税負担を軽減する役割を果たします。各項目に関しては、正確な情報記入が必要で、特に扶養者の収入や人数により控除額を誤ることがないよう、注意が必要です。関連書類を整理し、分かりやすく記載することで、調整控除の制度を適切に利用する準備が整います。

2024年は定額減税が行われました。定額減税は、納税者の税額から一定額を控除する制度です。

控除額は、2024年分の所得税から1人あたり3万円、住民税から1人あたり1万円の合計4万円が控除されます。対象者は、納税者本人と扶養親族です。住民税の定額減税は、2024年7月〜2025年5月までの給与支給時で特別徴収(給与控除)しますが、所得税の定額減税は、給与所得者の場合、毎月の給与(月次減税事務)と年末調整(年調減税事務)で実施することになっています。

年調減税事務では、年末調整時点の対象者に対して定額減税額を再計算し、従来通り算出した年税額から控除します。つまり、年末調整の手続き(従業員の申告)と年末調整の計算においては、例年通りの流れで進めながら、並行して年調減税事務を実施することになります。

令和5年度税制改正により、記載すべき事項に前年の申告内容と変更がない場合、異動がない旨を記載した申告書を提出することができるようになりました。

前年の扶養控除等申告書(前年の途中で異動申告書の提出を受けた場合は前年の最後に提出を受けた異動申告書)の余白に、記載した事項から異動がない旨を記載します。

簡易な申告書を提出できない場合

所得金額調整控除申告書では、扶養者のリストや該当するのか、対象外となるかの違いについて記入が必要です。特に総所得金額が850万を超えた場合の取り扱いや、50万や5万円の細かな控除に関する要件に気を配ることが肝要です。この書類は、控除額が大きい場合には税負担を軽減する役割を果たします。各項目に関しては、正確な情報記入が必要で、特に扶養者の収入や人数により控除額を誤ることがないよう、注意が必要です。関連書類を整理し、分かりやすく記載することで、調整控除の制度を適切に利用する準備が整います。

保険料控除申告書は今回から記載事項の簡略化が図られます。特に、扶養関係の明確化が求められ、続柄の欄が削除されています。

生命保険料控除

生命保険料控除に関しては、保険料控除申告書の提出が求められます。申告書には、支払った保険料の金額を記入し、保険金等の受取人に関する情報も必要です。新たな制度の下では、控除が適用される範囲が見直されるケースもあり、従業員に対する情報提供が重要です。特に保険料の計算方法や適用条件について不明点があれば、専門家のアドバイスを受けることが推薦されます。正確な申告をもって、より効果的な税軽減が実現できるでしょう。

地震保険料控除

地震保険料控除においては、その内容が重要なポイントとなります。当該控除の適用を受けるには、地震保険に必要な契約内容や支払った保険料を申告書に反映させる必要があります。記入の際には、契約者本人の情報や保険会社名、保険金額なども正確に記載しなければなりません。2024年の改正により、控除対象となる地震保険の範囲が明確に定められるため、申告時には最新情報を基にした正確な記載が求められます。これにより、適用可能な控除を最大限に利用できる可能性が高まります。

社会保険料控除

社会保険料控除は、さまざまな保険料が対象となります。これには、厚生年金や健康保険、雇用保険など、法律で定められた保険料が含まれるため、支払った額をしっかりと申告書に反映させることが求められます。新しい制度のもとでは、控除対象となる保険料の明記が必要で、従業員が自己の加入保険によって受けられる控除を正確に把握することが重要です。未記入や誤記入を防ぐため、申告書作成に際しては注意深く確認することが推奨されます。適正な控除を享受するために、各項目を漏れなく記載することが鍵となるでしょう。

年末調整は、所得税の過不足を精算調整するための手続きですが、正確に計算を行うために、申告書類、各種証明書類を整え、正しい情報をもとに計算していくことになります。この過程のなかで、かつて人事労務担当者が負担に感じていたものの一つが、紙書類の配布や回収、押印漏れや書類不備による差し戻しといったやりとりではないでしょうか。

そこで令和3年以降は、書類への押印が廃止となったり、関係書類を電子データで提出する場合の税務署承認が不要となったりと、デジタル化が推進され、次第にやりとりの負担が減ってきました。

また、年末調整のデジタル化と足並みを揃えるように、年末調整に関連するシステムサービスも充実してきたこともあり、2022年はデジタル化に踏み切ろうと検討している人事労務担当者もいることでしょう。

必要な書類を押さえましょう。

申告書デジタル化の進む年末調整ですが、肝はやはりどれだけ紙書類を電子データにスイッチできるかにかかっています。

電子化することで年末調整業務は一段と効率よくなります。

【事前承認不要で電子データによる申請が可能な年末調整関係書類】

- 給与所得者の扶養控除等申告書

- 従たる給与についての扶養控除等申告書

- 給与所得者の配偶者控除等申告書

- 給与所得者の基礎控除申告書

- 給与所得者の保険料控除申告書

- 給与所得者の住宅借入金等を有する場合の所得税額の特別控除申告書

- 所得金額調整控除申告書

- 退職所得の受給に関する申告書

- 公的年金等の受給者の扶養親族等申告書

年末調整は所得税の正しい徴収のために必要な手続きであることから、当然ながら税制変更が生じれば手続きや計算方法に影響します。

2022年においても、税制改正が年末調整に影響を与えることになるでしょう。

住宅を新築した人にとって、大きく関係するのが住宅ローン控除です。

住宅ローン控除は、個人の住宅購入等促進のための税制優遇制度です。

住宅を新築購入したり、増改築するために金融機関などで住宅ローンを利用した場合、毎年ローン残高に応じて、所得税・住民税が控除できる仕組みです。

2021年度にも変更がありましたが、2022年にはこの改正の延長措置や限度額等の見直しがされました。

2022年以降申請分のうち、一定の要件を満たすものについては住宅ローン控除率が1%から0.7%に変更となるため、ローン控除率が2種類発生することになります。

【住宅ローン減税の改正点】

控除率、控除期間等の見直し、環境性能等に応じた借入限度額の上乗せ措置を講じた上で、適用期限を4年間延長する。

- 控除率:一律0.7%

- 控除期間:省エネ性能等の高い住宅13年、一部の省エネ基準を満たさない住宅・既存住宅10年

- 住宅の環境性能等に応じて借入限度額上乗せ

- 中古住宅の築年数要件の緩和

- 新築住宅の床面積要件の緩和

- 適用対象者の所得要件の引き下げ

デジタル化推進とともに、各種証明書も電子データでの提供が可能となってきました。

生命保険、損害保険などの控除証明書、住宅ローン控除証明書といった各種証明書の電子データ提出が可能となりました。

また、社会保険料控除などの控除証明書も電子データが可能となる予定です。

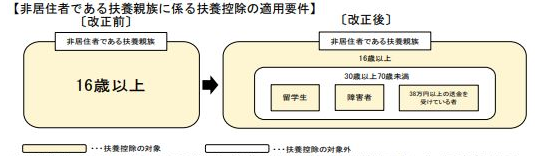

日本国内に住所・居所のない非居住者である扶養親族の扶養控除の要件に変更があります。

こちらは年末調整に直接関係するということではありませんが、2022年中に退職する従業員がいる場合には退職所得に関する課税の要件が変わっていますので注意が必要です。

デジタル申請が一般化する可能性も見据えて、対応を検討しましょう。

毎年同じようなルーティンで行う年末調整業務ではあるものの、ここ数年は法改正が毎年行われているため、しっかりと改正ポイントを押さえておくことが非常に重要です。

また、最近は年末調整に関わる書類の電子データ化など環境整備が進んできたことから、年末調整業務をデジタル化にシフトする会社も多いことでしょう。

いずれは、年末調整はデジタル化手続きが一般的になることが予想されます。この機会に早めに手続きに着手されることをおすすめします。

とはいえ、初めてのデジタル化はスケジュールや段取りも重要です。

2022年より年末調整のデジタル化に舵を切る場合には、どこまでの範囲をデジタル化するのか、システムを導入するのか、アウトソーシングするのかによっても異なってきます。

12月の最終支払給与日時点で年末調整を行うということであれば、その日から遡って、しっかりスケジュールを組んでおきましょう。

年末調整をデジタル化に切り替える場合には、事前準備が大変重要です。デジタル化するにあたっては、「どこまでの範囲をデジタル化するか」を明確にしておく必要があります。

完全にすべてデジタル化するのか、一部のみなのか、どのようなシステムを利用するのかといった方法・手段も決めておかなければなりません。

一旦デジタル化に切り替われば、その後の手続きや作業は毎年格段に楽になるものの、切り替え導入時には、検討・決定しなければならないことが少なくありません。

また、従業員から電子データを受け取る場合には、丁寧な説明や案内も必要になってきます。

【デジタル化する場合の確認しておきたい事項】

- デジタル化する範囲をどうするか

- 年調システムの検討(国税庁の年調ソフト利用、年調クラウドサービス利用、アウトソーシング利用など)

- 従業員への準備依頼やアナウンス(控除証明書の電子データの用意など)

【メリット】

会社側のメリットとしては、人事労務担当者の作業負担の削減とペーパレスの推進でしょう。紙の書類配布や回収が素早く行えるとともに、紙の申告書の情報を給与システムなどへ転記入力することが不要となります。従来までは電子データを利用した申告書回収には、税務署の事前承認が必要でしたが、2021年より不要になったため、より簡単になりました。

また、年末調整のクラウドサービスなどを利用する場合には、社員への案内や差し戻しが簡単に行えるようになります。以前は修正や差し戻しの都度、社員と担当者間で紙の書類が行き交っていましたが、web上などでのやり取りが可能となるため、スピーディな処理につながります。人事労務担当者の負担感が大きく違います。

【デメリット】

メリットの多いデジタル化ではありますが、軌道に乗せるまでの手間はかかります。控除証明書などすべてが電子データの発行ができるとはかぎりませんので、紙書類と電子データが混在するといった場合もあるでしょう。

どの範囲をデジタル化するか、そしてシステムはどうするか、導入までの期間・コストなど、予め検討しておくことが必要です。

また、社員への周知もしっかり行わないと、いざ年末調整を始めたら、社員からの質問の嵐で対応に苦慮するといったことも起こりかねません。

【メリット】

人事労務担当者の作業負荷削減に大きく効果のある年末調整のデジタル化ですが、社員にとっても簡単・楽になる効果は絶大です。

年に1回書く申告書書類は、手書きの手間や記入ミス、控除証明書を集めて申告書に貼り付けるなど、面倒な作業が多かったものです。

デジタル化となれば、控除証明書など電子データのインポートが可能となるため、面倒な記入をすることなく、さらに記入ミスなく申告書類が作成可能です。

【デメリット】

デジタル化が初めての場合には、少し手間取る社員が出てくるかもしれません。

場合によってはソフトウェアのインストールが必要になる場合もありますし、データのインポート作業は社員に行ってもらうことになりますので、ITに不慣れな社員がいる場合には、丁寧なサポートが必要となるでしょう。

デジタル化で業務効率化最大限発揮するためには、オンラインで完結することがポイントです。

年末調整のデジタル化はメリットが多くおすすめです。

今後は順次デジタル化していくことは必然ですので、これを機にデジタル化へのシフトを進めたいものです。

そこで、肝心なのが、デジタル化を推進していくためのベースである、年末調整のシステムやサービスをどのように考えるかです。

最近では、非常に多くのシステムやサービスが出回ってきました。

どれを選んだらよいかわからないといったことも多いでしょう。

費用だけのことを考えれば、国税庁の年調ソフトを無料で利用する、という手もあります。

手っ取り早く利用するケースも多いかもしれません。

ただし、社員がそれぞれ自分のPC端末などにソフトをインストールする必要があったり、社員からの提出機能はないため、メールに添付して人事労務担当者に送ってもらうなどの手間が発生します。

費用は負担するとしても、できれば、年末調整業務を一気通貫で行えることを主軸に選ばれることをおすすめします。

Web上で書類を配布・回収はもちろん、還付金や追徴額の計算、e-taxなどの申告・ダイレクト納付まで完結できれば、かなり優秀です。

デジタル化を機会に年末調整業務をアウトソーシングしてしまう、というのも選択肢ではないでしょうか。

デジタル化によって、人事労務担当者の作業負担は大きく削減されるとはいえ、導入までの準備やシステム設定、運用の手間は残ります。

費用対効果にもよりますが、思い切って業務ごとアウトソーシングしてしまえば、社員からの問い合わせ対応なども委託できるケースが多いので、かなりの負担削減になるはずです。

忙しい年末の時期に、他の付加価値の高い業務に専念できるというのも大きいメリットとなるでしょう。

なお、年末調整のうち税理士・社労士それぞれの独占業務になっているものがあります。例えば、年末調整に際し、社労士が算定基礎届や月額変更届、社会保険に関する書類を確認して、社会保険料を正しく控除・計算することは問題ありません。しかし、源泉徴収票の作成と提出および法定調書等の提出は税理士が行わなければいけません。検討の際は、それぞれの業務範囲を把握することが必要です。

現在ご使用されている給与計算システムとの連携もご提案可能です。

面倒な作業や手間が多いことに加えて、専門知識も必要で正確な計算結果が求められるのが年末調整業務です。特に2024年は年末調整があり、多くの方が、どうやったら効率的にスムーズに、この年中行事をやりこなすか、ということに注力されているでしょう。

人事労務領域だけでなく、進みつつあるデジタル化の波にのって、この年末調整業務も取り組みたいものです。

社会保険労務士法人とうかいでは、「時間」というものは企業の成長において最も大きな影響をもつものだと考えております。

そのため、弊社は「オンラインファースト」を掲げており、2021年以降は、全顧問先に対して年末調整をオンラインで行っております。

平均して、年末調整にかかる時間がおよそ3分の1削減できているところです。

ただ、どんなことから始めたらよいのか、システム導入がいいのか、アウトソーシングがいいのかなど、ご不安な点も多いと思います。

社会保険労務士法人とうかいでは「多くの提案で成長に伴走」という考えのもと、いち早く詳しい情報提供と提案いたします。税理士の方と連携しながら、安心して年末調整のアウトソーシングできるつくってまいります。

弊社への年末調整のアウトソーシングにより、御社においていかに業務を効率化できるのか、また、どのくらい安心してお任せできるのかについては、60分の無料相談でご体感できます。

ぜひ、ご活用ください。

最新セミナー

お役立ちコラム「人事労務のお悩み相談所」